אחרי שפרסם הנחיות להגדיל הפרשות ולשפר את השקיפות מול הלקוחות, בנק ישראל ממשיך לטפל בנושא הגידול החד בהלוואות למשקי-בית, והפעם בנושא הרחבת הדיווח לבנק המרכזי. הפיקוח על הבנקים הוציא בימים האחרונים הוראה, לפיה החל מיוני בשנה הבאה יצטרכו הבנקים יצטרכו להכין מדי רבעון דוח מפורט על סיכון האשראי במגזר משקי-הבית לפי רמת הסיכון של הלווים.

"לנוכח הגידול בסיכון האשראי לאנשים פרטיים, אשר חל בשנים האחרונות במערכת הבנקאית, עלה הצורך להרחיב את המידע המתקבל בהקשר זה. בהתאם לכך מתווספת הוראת דיווח - דוח רבעוני על סיכוני אשראי לאנשים פרטיים", הסבירו בבנק ישראל את הרקע להחלטה.

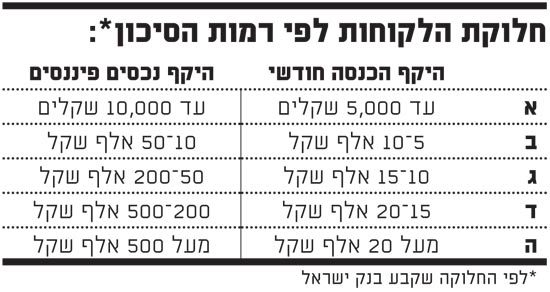

במסגרת הדוח יצטרכו הבנקים להעביר מדי רבעון, תוך שבוע לאחר פרסום הדוח הכספי, דוח המפרט את היקף החשיפה שלהם ללווים הפרטיים. הדוח יכלול את היקף החשיפה לפי סוג הלווים. הלווים יחולקו לחמש קבוצות בהתאם לחוסן הפיננסי שלהם, שמורכב מהיקף ההכנסה והיקף הנכסים הפיננסיים שברשותם. כך לדוגמה, בקבוצה א' ייכללו חשבונות בהם ההכנסה נמוכה מ-5,000 שקל, והנכסים הפיננסיים נמוכים מ-10,000 שקל; ואילו בקבוצה ה' ייכללו חשבונות בהם ההכנסה גבוה מ-20 אלף שקל, או היקף הנכסים הפיננסיים הוא מעל חצי מיליון שקל.

בכל קבוצה שכזו יצטרך הבנק לפרט סדרה של יותר מ-20 נתונים, בהם כמה חשבונות נמצאים בחריגה, כמה הלוואות לרכישת רכב ששועבד לשם כך ישנן (זאת לאור העלייה בתחום ההלוואות האלה), מה היקף החשבונות ללא הכנסה קבועה, כמה אשראי הוא בפיגור של 90 יום ויותר, וכמה מסגרת עו"ש לא מנוצלת קיימת.

ככל הנראה מטרת פילוח הנתונים היא שבפיקוח על הבנקים, בראשות דודו זקן, יוכלו להתרשם עד כמה עלה הסיכון בהלוואות למשקי-בית. כיום מציגים הבנקים נתונים כלליים על היקף ההלוואות, ללא פילוח שלהם לפי המצב הפיננסי של הלווים. התמונה המלאה יותר שמצפים בבנק ישראל לראות, אמורה לסייע להם לקבל נורות אזהרה באשר לסיכון של תיק ההלוואות בבנקים, ולפרסם במידת הצורך הנחיות מגבילות, כשם שעשו בתחום המשכנתאות.

הבנקים הגדילו בשנים האחרונות את מתן האשראי למשקי-הבית באופן משמעותי. בשלוש השנים האחרונות גדל תיק אשראי זה (לא כולל משכנתאות) בחמשת הבנקים הגדולים במעל 20%, לקרוב ל-110 מיליארד שקל. הגידול החד לא חמק מעיניו של זקן, שכבר פרסם שתי הוראות בנושא בשנה האחרונה.

ראשית, הבנקים נאלצו בתחילת השנה להגדיל את היקף ההפרשה להפסדי אשראי בהלוואות אלה בסכום כולל של כ-400 מיליון שקל, שבעצם מגדיל את כרית הביטחון שלהם במקרה של כשל בהלוואות. בנוסף, לפני כשלושה שבועות הפיקוח על הבנקים דרש מהם סדרה של הנחיות בדרך שבה נקבעת מדיניות הענקת ושיווק ההלוואות, בינהם הקלטת השיחות עם הלקוחות - דרישה שבבנקים ציינו כי היא נוקשה ואגרסיבית.

חלוקת הלקוחות לפי רמות הסיכון

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.