המשקיעים בעולם ממשיכים לנוע בין ייאוש לתקווה, כאשר הסאגה היוונית ממענת לאפשר להם להתמקד במדיניות הפד, בנתוני המאקרו ובעונת הדוחות שנפתחה. גם עלייתה ונפילתה שוב של הבורסה בסין, לא מוסיפה שקט למשקיעים שמתקשים לגבש דעה לאן פני השווקים בתקופה הקרובה ובאילו השקעות לדבוק - מניות, אג"ח או אולי השקעות אחרות.

מהתנודתיות הגבוהה נהנים מספר אפיקי ומכשירי השקעה כמו קרנות גידור, מוצרים מובנים בהם עולה הריבית המשולמת עם העלייה בתנודתיות וכן משקיעי האופציות. התנודתיות הביאה איתה השנה גם לגידול במחזורים, כאשר מחזורי המסחר במניות בארה"ב לדוגמה עלו עד סוף השבוע האחרון בכ-11% לעומת רבעון שני, כשגם בהשוואת הרבעון השני לעומת אשתקד עלו מחזורי המסחר בשיעור דו-ספרתי נאה, בעיקר במניות ובחוזים. דוגמה נוספת ניתן למצוא בגידול החד במחזורי המסחר בבורסת יורונקסט האירופאית, שרשמה בחציון את המחזורים הגבוהים ביותר בשלוש וחצי השנים האחרונות, כשהמשקיעים נהרו השנה להשקעות אירופאיות.

מהעלייה במחזורי המסחר נהנות באופן מיידי הבורסות שחלקן רשום למסחר כמניות, חברות המסחר האלקטרוני וספקי המידע לשוקי ההון. מבין עשר הבורסות הגדולות בשווי המכשירים הנסחרים, ניתן לציין את הבורסה בניו יורק (NYSE), עם שווי נכסים נסחר של 19.3 טריליון דולר נכון לסוף 2014; לאחריה הנאסד"ק, עם שווי של 6.98 טריליון; הבורסה ביפן עם 4.38 טריליון דולר; הבורסה הלונדונית, עם 4.01 טריליון ועוד. העובדה כי נתוני המסחר שקופים וגלויים לכל, מאפשרת למשקיעים לחשב את הגידול או הקיטון בהכנסות ברמת דיוק גבוהה למדי ולהתאים את מחירי היעד למניות בהתאם.

מגמות נוספות המשפיעות על המחזורים פרט לתנודתיות, הן הגידול במיזוגים והרכישות שהוכרזו ושעלו בעולם ברבעון השני ב-56% לעומת הרבעון הראשון וב-38% בהשוואה לתקופה המקבילה אשתקד; גידול בהנפקות בעולם ב-11% ברבעון, המשך גידול ברכישה חוזרת של מניות בידי חברות ועוד. גם היעדר אלטרנטיבות השקעה ברמת סיכון נמוכה, שולחת משקיעים לחפש חלופות סחירות כאשר סך כניסת הכסף לקרנות ותעודות סל עומדת בחציון השנה על כ-160 מיליארד דולר למניות ו-187 מיליארד לאג"ח. גם התערבות הבנקים המרכזיים במסחר בולטת, תוך צמצום היצע הנכסים הסולידיים שמגבירה כשלעצמה את המחזורים ואת מעורבות המשקיעים בשווקים.

מגמה חשובה נוספת היא התפתחות הטכנולוגיה בתחום הבנקאי, המאפשרת למשקיעים להיות מעודכנים בזמן אמת בכל התפתחות כלכלית או פיננסית ברחבי העולם ולתרגם אותה כמעט באופן מיידי לפעולת קניה או מכירה דרך מחשביים נייחים, ניידים או במובייל. תהליך זה צפוי רק להאיץ ולהעמיק את מעורבות המשקיעים הפרטיים במסחר, תוך הגדלת נפחי המסחר בצורה משמעותית.

גם הבורסות מתמזגות

בצד האתגרים העומדים בפני הבורסות, ניתן למנות את התחרות על עמלות הסליקה, צרכי הון גדלים וצורך בהשקעה רבה במחשוב ותוכנה כדי לעמוד בדרישות המתגברות של המשקיעים לנגישות רבה ומהירה למסחר, כמו הגידול המהיר בפעילות מסחר בידי מחשבים. אתגר נוסף הוא התערבות הרגולטורים במסחר, כמו בצמצום היצע האג"ח המוחזק על-ידי עושי שוק או התערבות בשוק הנגזרים כלקח ממשבר 2008, גם דרך תקנות באזל 3, המצמצמות את המינוף בו פועלים הבנקים במסחר.

18 בורסות נסחרות ברחבי העולם, כשהבולטות בהן הן חמש הבורסות המרכזיות בארה"ב , זו של ניו יורק (NYSE), הנאסד"ק , בורסת ה-ICE, בורסת החוזים של שיקגו (CBOE) ובורסת CME שרכשה את זו של שיקגו ב-2007 ואת בורסת ה-NYMEX ב-2008.

באירופה ניתן לציין את בורסת היורונקסט, הבורסה בגרמניה (DEUTSCHE BORSE), הבורסה בלונדון (KSE), כמו גם הבורסות ביפן (JSE), אוסטרליה (ASX), הונג קונג (HKEX) ועוד. עלויות התפעול והרצון להגדיל את נתחי השוק והמחזורים, דוחפים את הבורסות למיזוגים ולשיתופי פעולה ביניהן. גם הרצון לחסוך לחברות עלויות רישום כפולות, הביאו ל-14 עסקאות מיזוג בעשור האחרון.

העליות בשווקים בשנים האחרונות, הביאו בורסות רבות להיסחר במחירים גבוהים, כאשר לרבות מהן אנו מעניקים המלצות החזק ואף מכירה כמו לאלו של סינגפור (SGXL), יפן (8697) , מקסיקו (BOLSAA) והונג קונג (0588).

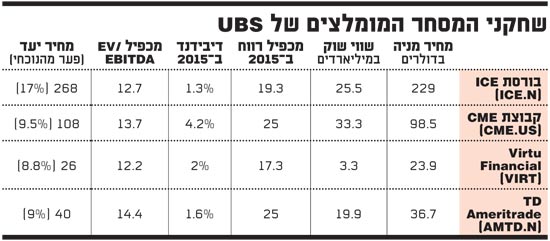

בורסת ICE (סימבול ICE.N) היא מתפעל גלובלי מוביל של בורסות ומסחר אלקטרוני כמו גם סליקה של מגוון רחב של מוצרי השקעה, נגזרים מטבעות ועוד. 23% מהכנסותיה נובעות גם משירותי מידע, כשנתח מוביל נוסף של 25% מההכנסות נובע מנגזרי אנרגיה. לאחרונה העלינו את תחזית הרווח לרבעון השני, כאשר סך הרווח השנה צפוי לצמוח בכ-20%.

קבוצת CME (CME.US) היא מתפעלת הנגזרים הגדולה בעולם לאחר הרכישות שביצעה וצוינו לעיל. החברה מטפלת בכ-90% מכל מסחר החוזים העתידיים בארה"ב, כמו גם את המסחר ברצפת המסחר בני יורק ובשיקגו. מוצרי הריבית שהחברה מתפעלת, צפויים להיות מושפעים לחיוב מהעלאות הריבית בשנים הבאות, כאשר 27% מכל הכנסותיה מיוחסים למוצרי ריבית. רווחי החברה צפויים לצמוח השנה בכ-18% והיא מחלקת דיבידנד נאה של 4.2%.

Virtu Financial (VIRT) הוא עושה שוק אלקטרוני שהונפק לאחרונה, המספק נזילות לכ-11 אלף ני"ע ב-34 מדינות ו-225 זירות מסחר. 24% מהכנסותיו ממסחר במטבעות, 24% מסחורות, ו- 22% במניות בארה"ב. מחיר היעד קרוב למחיר השוק על רקע שמרנות בכל הנוגע לחברה חדשה שמונפקת. רווחי החברה צפויים לצמוח השנה בכ-25%, אך אלו אינם משקפים את הצמיחה ארוכות הטווח של החברה, שצפויה לעמוד על כ-10%.

TD Ameritrade (AMTD.N) הינו ברוקר מוביל שנוסד ב-1971 ולו 6 מיליון חשבונות פעילים המנהלים דרכו נכסים בהיקף של 600 מיליארד דולר. החברה מספקת פלטפורמת מסחר במגוון ני"ע, כמו גם שרותי ייעוץ בעיקר למשקיעים פרטיים. 41% מהכנסות נובעות מעמלות מסחר ו-19% ממרווחי ריבית, שצפויים לעלות ככל שתעלה הריבית בארה"ב בשנים הקרובות. מחיר המניה עלה עם העליות בשוקי ההון ומומלץ לנצל ירידות, אם יהיו, לרכישה.

לסכום, מהעלייה בתנודתיות ובמחזורי המסחר בחודשים האחרונים, נהנים מוצרי השקעה מחד ומניות הבורסות וספקי השירותים מנגד. ניתן רק לקוות כי פתרון המשבר ביוון ורגיעה בחששות מהעלאת הריבית בארה"ב, יחזירו את הקונים למניות ולאג"ח ויגדילו את המחזורים על חשבון המזומן שגדל לאחרונה בתיקי השקעות רבים.

*** הכותב הוא מנהל השקעות ראשי ב-UBS Wealth Management Israel Ltd. לכותב המאמר ו/או לחברה עשוי להיות עניין אישי בנושא. האמור בכתבה אינו מהווה תחליף לשיווק השקעות ו/או ייעוץ השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם

שחקני המסחר

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.