שוק החיסכון לטווח ארוך צומח בקצב מהיר. אבל אמירה זו נכונה במיוחד לחלק ממנו. בעוד ששוקי הגמל לתגמולים וביטוחי המנהלים צומחים לאטם, בעיקר הודות לתשואות החיוביות שנרשמו, וגם הודות להפקדות שממשיכות להגיע אליהם, הרי שקרנות הפנסיה המקיפות החדשות, כמו גם קרנות ההשתלמות, גדלות גם בשל התשואות החיוביות, ובעיקר הודות לגידול ניכר בהפקדות ובמספר המפקידים אליהן.

שוקי הגמל, ביטוחי המנהלים וקרנות הפנסיה המקיפות החדשות נבדלים האחד מהשני לא רק בהיבט זה.

בקופות הגמל רוב הכסף נזיל, וניתן למשיכה מיידית, והשוק כולו מתאפיין במעבר לקוחות מחברה אחת לאחרת כדבר שבשגרה - מציאות שמכתיבה לקופות ניהול השקעות מוטה שיווק, שצריך לספק יכולת גבוהה לשלם לעמיתים "מהרגע להרגע", למנוע ניוד החוצה ולהביא לניוד פנימה. לעומת זאת, הכספים שמוכנסים לקרנות הפנסיה ולביטוחי המנהלים משולמים לעמיתים בשיעור נמוך בהרבה. מה גם שהניוד, בוודאי בין חברות הביטוח, נמוך בהרבה ממה שמוכר בשוק הגמל. מציאות זו מאפשרת למנהלי ההשקעות של קבוצות הביטוח, שמנהלים גם את ההשקעות בקרנות הפנסיה, להסתכל לטווחים ארוכים קצת יותר, כך שהם מרשים לעצמם להשקיע לעתים יותר מאשר בגמל (ובוודאי שיותר מאשר בהשתלמות) באפיקים לא סחירים ואלטרנטיביים.

כמו כן, קרנות הפנסיה המקיפות החדשות זכאיות לרכיב השקעה ייחודי להן - שבימים אלה, שבהם הריביות שמשולמות למשקיעים באפיקים הסולידיים הן אפסיות, הוא שקול לאוצר ממש: האג"ח המיועדות, שנותנות להן ריבית ריאלית שנתית של 4.86% (צמוד למדד), ללא קשר לתנאי השוק. האג"ח המיועדות מהוות 30% מסך הנכסים בקרנות הפנסיה החדשות המקיפות.

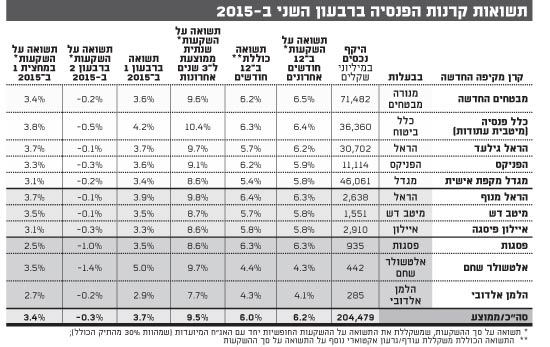

האם האג"ח המיועדות הן יותר משקולת שמורידה את התשואה של הקרנות, או עוגן שמבטיח תשואה טובה שמסייעת בימי סגריר? התשובה תלויה בתקופת הזמן שנבחנת. מה שברור הוא, שבבחינת התשואות ל-12 החודשים האחרונים, קרנות הפנסיה החדשות המקיפות השיגו לעמיתיהן את התשואה הממוצעת הגבוהה בשוק החיסכון לטווח ארוך - 6.2%.

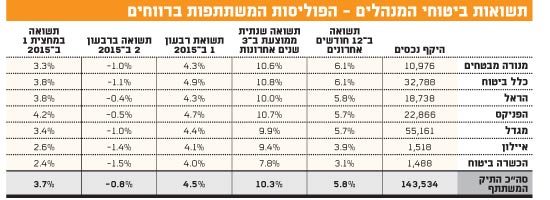

זאת למול תשואה ממוצעת של 5.8% שנרשמה בתקופה זו בפוליסות המשתתפות ברווחים של חברות הביטוח, המוכרות גם כקרן י' (ושהן התיק המייצג של החברות, מבין שלל התיקים שהן מנהלות), ולעומת פחות מ-5% שנרשמו בקופות הגמל לתגמולים ובקרנות ההשתלמות.

כמו כן, ברבעון השני השנה, שאופיין בתשואות שליליות, בין היתר על רקע הירידות החדות שנרשמו בשוק האג"ח פה, רשמו קרנות הפנסיה המקיפות החדשות תשואה שלילית ממוצעת של 0.3% בלבד, וזאת לעומת תשואה רבעונית שלילית של כ-0.8% בממוצע שרשמו הפוליסות המשתתפות ברווחים של חברות הביטוח, ותשואה שלילית של יותר מ-1.4% שרשמו קופות גמל לתגמולים וקרנות ההשתלמות.

מנורה מבטחים בצמרת

בעוד שבדירוג הגמל בולט בית ההשקעות פסגות, שמנהל את הנכסים בהיקף הגדול ביותר בתחום הגמל, ומוביל את דירוג התשואות הן בגמל והן בהשתלמות, הרי שגם בפנסיה ובביטוחי המנהלים יש מנצח ברור ויחיד. מדובר בקבוצת הביטוח והפנסיה מנורה מבטחים, שמחזיקה בידיה את קרן הפנסיה המקיפה החדשה הגדולה במשק - מבטחים החדשה, שבה מנוהלים נכסים בהיקף של כ-71.5 מיליארד שקל.

כך, מבטחים החדשה מובילה את דירוג קרנות הפנסיה ב-12 החודשים האחרונים, עם תשואה נומינלית ברוטו של 6.5%. תשואה זו היא התשואה על ההשקעות החופשיות שרשמה הקרן, בשקלול התשואה שמגיעה מתיק האג"ח המיועדות. אחריה בדירוג ניצבת כלל פנסיה, המוכרת כמיטבית עתודות, עם תשואה נומינלית ברוטו של 6.4% על סך ההשקעות.

כמו כן, בקרנות הפנסיה ישנה תשואה נוספת - שהיא זו שהעמיתים רואים בפועל בתיקיהם. מדובר בתשואה הכוללת, שהנה שקלול של התשואה על סך ההשקעות יחד עם העודף או הגירעון האקטוארי שנרשם בקרן בשל תשלומי הקרן לעמיתים שהפכו לנכים, או לשארים של עמיתים שנפטרו (בעבר זה נקרא תשואה דמוגרפית. תשואה זו ייחודית לקרנות הפנסיה והיא נגבית מכספי העמיתים, או מתווספת להם, כמו התשואה על ההשקעות, והיא נובעת מהיותן של הקרנות המקיפות גם קרנות לביטוח הדדי בין העמיתים.

כך, בשקלול הגירעון האקטוארי שרשמה מבטחים החדשה בשנה החולפת, עולה שהקרן הגדולה במשק יורדת בדירוג התשואות, וכלל פנסיה אוחזת במקום הראשון בענף עם תשואה כוללת של 6.3%.

עוד נציין כי מיטבית עתודות של כלל ביטוח מציגה את התשואות הרב-שנתיות הגבוהות בענף הפנסיה החדשה המקיפה, הן בדירוג ל-3 שנים והן בדירוג ל-5 שנים.

הדואו שמוביל את התשואות בשוק הפנסיה החדשה הוא גם הזוג שבולט ומוביל את התשואות בשוק ביטוחי המנהלים. ב-12 החודשים שהסתיימו בסוף יוני 2015 רשמה מנורה מבטחים תשואה נומינלית ברוטו של 6.1% - הגבוהה בענף. צמוד לה, מאית אחת וזניחה מתחתיה, ניצבת כלל ביטוח.

למול שתי המצטיינות, שנמנות עם השחקניות הגדולות בשוק החיסכון לטווח ארוך, שוק הפנסיה והפוליסות המשתתפות ברווחים מציג דירוג שממנו עולה שהשחקניות הקטנות יותר נמצאות בתחתית. כך, בביטוח המנהלים מדובר בכך שהכשרה ביטוח ואיילון, הקטנות ביותר בתחום, ניצבות בתחתית הדירוג, עם פחות מ-4% תשואה ב-12 החודשים האחרונים, ובפנסיה רק הקרנות הקטנות של אלטשולר שחם והלמן אלדובי מציגות תשואה הנמוכה (בהרבה) מ-5%, בתקופה זו.

הפוליסות המשתתפות ברווחים נמכרו בשנים 1992-2003, והן נקראות כך משום שהחברות המנהלות משתתפות שם ברווחי המבוטחים. הכיצד? דמי הניהול מהצבירה בפוליסות אלה אינם בשיעור קבוע. הם מחולקים לשיעור קבוע של 0.6%, שנוסף עליו זכאיות החברות לדמי ניהול משתנים של 15% מהרווחים הריאליים.

החל מ-2004 מבוטחים חדשים אינם זכאים להצטרף לפוליסות אלה - שהפכו למעשה לתיק שנמצא בראן-אוף, ושהכסף שזורם אליו שייך למבוטחים שהצטרפו אליו רק עד סוף 2003. מ-2004 ואילך פוליסות ביטוחי המנהלים (שהן פוליסות החיסכון הפנסיוני של חברות הביטוח, שזכאיות להטבות מס) מנוהלות במסלולי השקעה. זהו השוק שאליו מצטרפים לקוחות חדשים.

עם זאת, אנו מדרגים את חברות הביטוח על פי התיק המשתתף, משום גודלו ומשום שזהו המסלול המייצג ביותר של החברות הללו, והמסלולים המרכזיים בפוליסות משנת 2004 ואילך זהים לו על פי רוב.

תשואות ביטוח

תשואות קרנות ההפנסיה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.