ביום חמישי האחרון הופעלה "גלולת הרעל" שאמורה להגן על חברת התרופות האמריקאית מיילן מפני ניסיון ההשתלטות העוינת של טבע. על פניו נראה היה שבאופן טבעי השלב הבא מבחינת ענקית התרופות הישראלית יהיה פנייה להליכים משפטיים במטרה להשלים את ההשתלטות על אף הפעלת מנגנון "גלולת הרעל". אלא שהיום חלה תפנית מעניינת בעלילה: לפי דיווח שפורסם ב"וול סטריט ג'ורנל", טבע נמצאת במגעים עם חברת אלרגן במטרה לרכוש את החטיבה הגנרית שלה, בעסקה שהיקפה 40-45 מיליארד דולר (היקף דומה לזה שבו הייתה אמורה להסתכם עסקת מיילן). מטבע נמסר היום כי החברה אינה מגיבה לשמועות.

אם עסקת אלרגן תצא אל הפועל, היא תהווה תחליף לעסקת מיילן: טבע לא תוכל ולא תרצה לממן שתי עסקאות ענק כאלה במקביל, וגם אין לה צורך בשתיהן (וממילא סביר להניח שלא תקבל אישור של רשויות ההגבלים לרכוש את שתיהן). היתרון המשמעותי במהלך של רכישת החטיבה מידי אלרגן בהשוואה לעסקת מיילן, הוא שבמקרה הראשון מדובר בעסקה על בסיס הסכמה בין שני הצדדים, ולכן היא אינה מצריכה מהלך עוין שדורש תשומת לב ניהולית רבה, והסיכוי להשלים אותו נמוך יותר. לפני כמה ימים דווח ב"בלומברג" שאלרגן מבקשת לפצל את עסקיה, ועשויה למכור את החטיבה הגנרית ואת עסקי ההפצה שלה.

לפי הדיווח בוול סטריט ג'ורנל, טבע ביקשה לרכוש את החטיבה כבר בשנה שעברה, עם כניסתו של ויגודמן לתפקיד המנכ"ל, אך אקטביס (שמאוחר יותר רכשה את אלרגן ושינתה את שמה לשם החברה הנרכשת, ראו הרחבה בהמשך), סירבה. עוד נטען בדיווח כי ייתכן שהודעה על סיכום העסקה תצא כבר מחר.

תוצר של סדרת מיזוגים

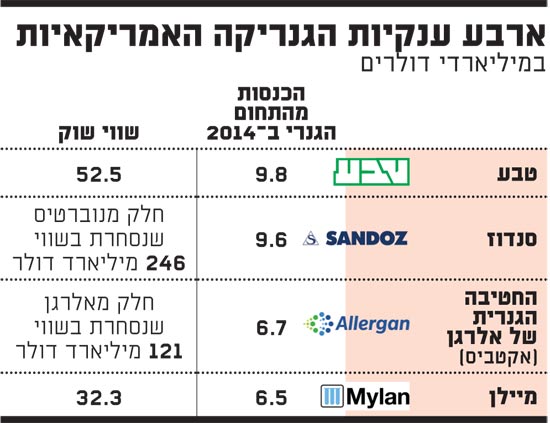

סביר להניח שעסקה כזו תתבצע בשילוב של מזומן ומניות, דבר שיוביל לעליית שווייה של טבע ולקיבוע מעמדה המוביל בשוק הגנריקה העולמי והאמריקאי. ב-2014 עמדו הכנסות טבע משוק הגנריקה על 9.8 מיליארד דולר, בעוד הכנסות סנדוז, החברה השנייה בהיקף המכירות, הסתכמו ב-9.6 מיליארד דולר (מיילן רשמה הכנסות של כ-6.5 מיליארד דולר, לפני השלמת רכישת הנכסים מידי אבוט). יחד עם ההכנסות של החטיבה של אלרגן (6.7 מיליארד דולר) טבע תפתח פער ניכר מהמתחרות.

אלרגן, שנסחרת בבורסת ניו יורק בשווי של 121 מיליארד דולר, היא תוצר של סדרת מיזוגים שבוצעה בשנים האחרונות, האחרון שבהם הושלם השנה ובמסגרתו רכשה חברת התרופות אקטביס את יצרנית הבוטוקס אלרגן בעסקת מניות ומזומן בשווי 66 מיליארד דולר. לאחר השלמת העסקה שונה שמה של החברה הממוזגת לאלרגן.

עוד קודם לכן, אקטביס - עד לפני כמה שנים חברה גנרית צנועה יחסית - ביצעה כמה רכישות גדולות, בהן של Warner Chilcott ו-Forest שהרחיבו את פעילותה והגדילו את שוויה. כיום היא אחת מעשר חברות התרופות הגדולות בעולם, כשבתחום הגנרי, היא אחת מארבע החברות הגדולות בארה"ב, לצד טבע, מיילן וסנדוז.

בנוסף, לאלרגן יש נוכחות בולטת בעוד שווקים בעולם. ב-2014 הסתכמו כאמור הכנסות התחום הגנרי של החברה (אז עוד היה מדובר באקטביס) בכ-6.7 מיליארד דולר, היקף דומה לזה שמציגה מיילן. ברבעון הראשון של השנה הנוכחית הסתכמו ההכנסות בכ-1.7 מיליארד דולר, מתוכם 1.2 מיליארד דולר בצפון אמריקה, נתונים שמהווים צמיחה של 12% ו-19%, בהתאמה, ביחס לרבעון המקביל.

סל המוצרים הגנריים של אלרגן כולל למעלה מ-1,000 תרופות, כולל גנריקה ממותגת ותרופות שנמכרות ללא מרשם (OTC). אחת התרופות שהחברה מפתחת היא גרסה גנרית לתרופה האונקולוגית המקורית Treanda של טבע (שהיקף מכירותיה ב-2014 עמד על 767 מיליון דולר), ובין השתיים מתקיימים הליכים משפטיים בנוגע לתרופה. מי שמכיר היטב את הפעילות הגנרית של אלרגן הוא סיגי (סיגורדור) אולפסון, נשיא ומנכ"ל קבוצת התרופות הגנריות הגלובלית בטבע. אולפסון כיהן בעבר כנשיא אקטביס והיה אחראי על עסקי הגנריקה הגלובליים וה-OTC בחברה.

האפשרות כבר עלתה בעבר

רכישת החטיבה הגנרית של אלרגן על-ידי טבע היא אפשרות שכבר עלתה בעבר. במארס האחרון (לפני שטבע הודיעה שבכוונתה לרכוש את מיילן), העריכו בגולדמן זאקס שצפויים מיזוגים בין השחקניות הגנריות הגדולות בארה"ב. האנליסטית ג'יימי רובין פרסמה אז סקירה בעקבות מפגש של עם אולפסון מטבע, וציינה שלהערכתו אקטביס (כיום אלרגן) דווקא לא צפויה למכור את עסקי הגנריקה שלה בטווח הקרוב.

עם זאת, כעבור מספר ימים העריכה אנליסטית אחרת, ליאב אברהם מסיטי, ששילוב של טבע עם עסקי הגנריקה של אקטביס היא האפשרות המועדפת מבחינת טבע - ולא עסקת מיילן. אברהם הוסיפה שעסקי הגנריקה אינם בליבת העסקים של אקטביס והעובדה שמיילן עשויה להירכש יכולה להאיץ את פיצול עסקי הגנריקה של אקטביס.

בסופו של דבר, כידוע, טבע בחרה דווקא במיילן והציעה לרכוש אותה ביותר מ-40 מיליארד דולר. בעוד שדירקטוריון מיילן התנגד בחריפות לעסקה, טבע החלה לרכוש מניות של מיילן בשוק הפתוח והגיעה להחזקה של 4.6% שמאפשרת לה לפתוח בהליך משפטי נגד דירקטוריון מיילן או נגד הקרן העצמאית שהפעילה בסוף השבוע את "גלולת הרעל", ומחזיקה כעת בשליטה זמנית על מיילן. כעת ייתכן שטבע לא תידרש לכך, לאור ההזדמנות שנוצרה לרכוש את החטיבה מאלרגן.

סוף למשולש הפארמה

מה תעשה טבע עם מניות מיילן ב-1.6 מיליארד דולר?

"משולש הפארמה" עומד כנראה להיפתר בדרך שתשמח לפחות שתיים משלוש ענקיות התרופות המעורבות בו. אם אכן טבע תרכוש את החטיבה הגנרית של אלרגן, היא תוותר על רכישת מיילן, בדיוק כפי שמיילן רצתה מלכתחילה; ומנגד, היא תחזק את מעמדה שלה בשוק הגנרי, מטרה שלשמה ניסתה לרכוש את מיילן.

לעומת זאת, בפריגו, שמתנגדת לאפשרות שמיילן תרכוש אותה, יכולים להיות קצת פחות מרוצים מהתפתחות האחרונה. עד עכשיו עמדה טבע בינם ובין מהלך כזה, משום שהחברה הישראלית איימה שאם מיילן תרכוש את פריגו היא תיסוג מרכישת מיילן, אך מרגע שטבע יוצאת מהתמונה, גדלים הסיכויים שמיילן תוכל להשלים את המהלך. מצד שני, קיימת גם אפשרות הפוכה: ייתכן שוויתור של טבע על מיילן יוביל דווקא לוויתור של האחרונה על פריגו - מכיוון שרכישת פריגו הייתה חלק מההגנה של מיילן מפני השתלטות עליה, וכעת כבר אין בכך צורך.

אחת הטענות של יו"ר מיילן, רוברט קורי, שהתנגד בקולניות לעסקת טבע, הייתה שטבע אינה מחויבת לעסקה, משום שלא הגישה הצעת רכש מחייבת. בהנחה שטבע אכן מוותרת כעת על מיילן לטובת החטיבה של אלרגן, מסתבר בדיעבד שקורי צדק. מכל מקום, במקרה כזה קורי משיג את מבוקשו, אבל הוא יידרש להוכיח לבעלי המניות של מיילן שהמאבק להישאר חברה עצמאית ולהבריח את טבע היה משתלם. אחת הדרכים להוכיח זאת יכולה להיות השלמת עסקת פריגו והשגת הסינרגיות המובטחות ממנה. זה לא יהיה קל.

מבחינת טבע, ויתור על ניסיון ההשתלטות העויינת על מיילן לטובת עסקה בהסכמה, פירושו תהליך קל יותר, וגם זול יותר, משום שהוא לא יכלול עלויות משפטיות גבוהות כפי שהיה נדרש ממנה בעסקת מיילן. עם זאת, אחת השאלות שעולות עכשיו היא מה יעלה בגורל ההחזקה של טבע במיילן.

כחלק מהליך ההשתלטות, טבע רכשה מניות של מיילן בהיקף של 1.6 מיליארד דולר ומחזיקה ב-4.6% מהחברה. אפשר להניח שמניית מיילן תאבד גובה כשההצעה לרכוש אותה תרד מהפרק, כך שלטבע עלול להיווצר הפסד "על הנייר" מרכישת המניות. השאלות הן האם ההפסד על הנייר יתורגם גם להפסד בפועל, כשטבע תמכור את ההחזקה שרכשה במיילן, ועד כמה זה ישפיע על התוצאות שלה. נכון שבהשוואה לעסקאות של מעל 40 מיליארד דולר, סכום של 1.6 מיליארד דולר נשמע כמו כסף קטן, אבל משווים לרכישות הקודמות של טבע, הרי שמדובר על סכום שגבוה פי שניים מהמחיר המקסימלי של רכישת לבריס, ועל חצי מהסכום שהושקע ברכישת אוספקס.

החטיבה הגנרית של אלרגן

■ עיסוק: פיתוח, ייצור ושיווק של תרופות גנריות, תרופות גנריות ממותגות, ו-OTC (תרופות שנמכרות ללא מרשם)

■ מכירות ב-2014: 6.7 מיליארד דולר

■ מכירות ברבעון ראשון של 2015: 1.7 מיליארד דולר

■ השוואה ענפית: לפי נתוני החברה, היא היצרנית הגנרית השלישית בגודלה בארה"ב, ונמצאת ובין 5 החברות הגנריות המובילות ב-20 מדינות אחרות

עלייתה ונפילתה של אופציית מיילן

ארבע ענקיות הגנריקה האמריקאיות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.