מעבר להיותה אחת הידידות הגדולות ביותר של ישראל, קנדה היא אחת מהמדינות העשירות בעולם וחברה ב-G7. בקרב המדינות העשירות קנדה היא עוף מעט מוזר, שכן למרות שסקטור השירותים מהווה מקור תעסוקה לכ-75% מהעובדים במדינה, בדומה לכלכלות מערביות אחרות, הרי שקנדה גם תלויה מאוד בשוק הסחורות העולמי, מצב המאפיין לא מעט שווקים מתעוררים. זאת, בשל עושר המחצבים הטבעיים הנמצאים בשטחה, בפרט בענפי האנרגיה והעץ. מעבר לסחורות, קנדה נחשבת גם למעצמה תעשייתית בענפי הרכב והמטוסים.

קרבתה של קנדה לארה"ב, הן גיאוגרפית והן תרבותית, באה לידי ביטוי באינטגרציה משמעותית בין הכלכלות (ואפילו יש להן קבוצת NBA). אך מעבר לכך, כ-75% מהיצוא הקנדי מופנה לארה"ב, בעיקר נפט וכלי רכב, כך שניתן היה לצפות כי המחזור הכלכלי של שתי המדינות יהיה דומה יחסית.

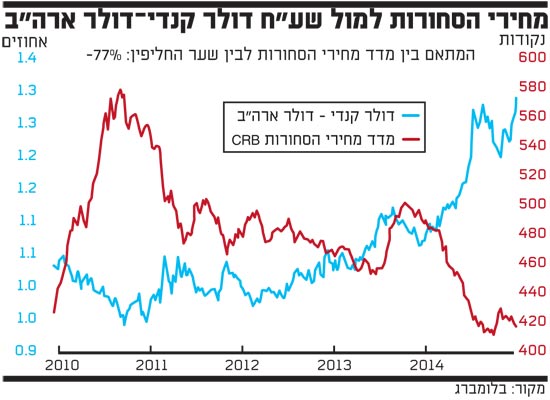

בפועל, המצב כיום אינו כזה. בעוד שבארה"ב אנו מצפים להעלאת ריבית עד סוף השנה, קנדה הפחיתה את הריבית לשפל של 0.5% רק לפני מספר שבועות, על רקע רגישותה הגבוהה לשוק הסחורות העולמי; ובעת שארה"ב נחשבת במידה רבה למשק סגור באופן יחסי, ועל כן רגישותה לסחר העולמי נמוכה, קנדה היא בעלת חשיפה גבוהה. השילוב של שפל בשוקי הסחורות, ביחד עם חתירתה של ארה"ב לעצמאות אנרגטית, תומך בהיפרדות המגמות הכלכליות בין שתי המעצמות.

מחוץ למגזר האנרגיה, האנרגיה טובה

מבט מהיר על הנתונים המאקרו כלכליים של קנדה, מצייר תמונה מעורבת: הכלכלה התכווצה במחצית הראשונה של השנה, ולהערכות הבנק המרכזי היא צפויה לצמוח ב-1.0% בלבד השנה, האטה משמעותית לעומת 2014, אז היא צמחה ב-2.4%. הכלכלה הקנדית עדיין סובלת רבות מה"שוק" השלילי של מחירי הסחורות בכלל ומחירי הנפט בפרט. ניתן לומר כי התהוות של כמה תנאים' יצרה את 'הסערה המושלמת' עבור תנאי הסחר של קנדה. מהפכת פצלי השמן בארה"ב הפחיתה בצורה דרמטית את יבוא הנפט שלה, תוך התבססות רבה יותר על ייצור מקומי. בה בעת, סין, שנחשבת לשותפת הסחר השנייה בגודלה של קנדה, נמצאת כבר שנתיים בתהליך הדרגתי של האטה, המכבידה על היקף הסחר העולמי ועל מחירי הסחורות.

סקטור האנרגיה, שמשקלו בתוצר עומד על 10% ונחשב למנוע צמיחה מרכזי של קנדה, צפוי להמשיך ולהכביד על הצמיחה בזמן הקרוב, בשל הירידה החדה ברווחיות החברות והעצירה המוחלטת בהשקעה. בסביבה העולמית הנוכחית, מה שנותר לבנק המרכזי לעשות הוא לנסות ולתמוך בסקטורים בכלכלה שאינם קשורים באופן ישיר לכלכלת משאבי הטבע.

כך, הריבית הנמוכה תומכת בביקוש המקומי, בעוד שהמטבע החלש משמש כמייצב אוטומטי לתנאי הסחר ותומך בסביבה האינפלציונית. אמנם האינפלציה כיום עומדת על 1.0% בלבד, אך אינפלציית הליבה עומדת על 2.0%, ונתמכת בין השאר על ידי פיחות של יותר מ-20% בערכו של דולר הקנדי (ה"לוני") מול הדולר האמריקאי במהלך השנה האחרונה.

מחוץ לסקטור האנרגיה, ניתן לראות את השיפור בתקופה האחרונה הן מבחינת אמון הצרכנים והן מבחינת שוק העבודה, מה שצפוי לתמוך בצריכה הפרטית במהלך השנה הקרובה.

מציאה? אם אתם יודעים לנבא

אמנם לא מעט משקיעים מתבוננים על קנדה ומעריכים כי אולי בשלב הזה היא נחשבת למציאה - שוק המניות שם הניב תשואה שלילית מתחילת השנה, הדולר הקנדי נחלש בחדות, והפחתת הריבית אולי תתמוך בשוק המניות. אך יש לזכור כי חשיפה לשוק ההון הקנדי משמעה חשיפה גבוהה במיוחד לשוקי הסחורות העולמיים, שכן משקל סקטור האנרגיה בשוק המניות הוא 20% וסקטור חומרי הגלם מהווה כ-10% נוספים מהשוק.

אם יש לכם עמדה ברורה לגבי כיוונו של מחיר הנפט בפרט ומחירי הסחורות בכלל, קנדה עשויה להיות בחירה מעניינת. אך מאחר שהיכולת לנבא את כיוון מחירי הסחורות היא מוגבלת מאוד, מדובר להערכתנו על הימור מסוכן בשלב זה.

המניה המומלצת: cameco

חברת קמקו הקנדית (Canadian Mining and Energy Corporation) הינה חברת כריית האורניום הציבורית הגדולה ביותר, בעלת שווי שוק של 5.1 מיליארד דולר. בבעלותה מרבצי אורניום איכותיים מהם אפשר להפיק בעלות נמוכה יותר משל שאר חברות הכרייה שבבעלותן מרבצי אורניום.

אורניום הינו יסוד מתכתי (U) המצוי בקרום כדור הארץ ברמת שכיחות גבוהה יחסית, אולם במרבית המרבצים איכותו נמוכה, ולפיכך לא קיים מספר רב של מכרות היוצרים כדאיות כלכלית לכרייתו.

האורניום אינו מצוי בטבע בתצורתו הטהורה אלא בסלעים המכילים מספר רב של מינרלים. אותם מרבצים המכילים אורניום עוברים תהליכי הפרדה כימית שבסופם נוצרת תרכובת המכילה אורניום וחמצן (U3O8), שהיא למעשה אבקה צהובה המכונה בעגה המקצועית Yellow Cake"" (עוגה צהובה). זו משמשת כחומר הגלם העיקרי ממנו מכינים לבסוף דלק גרעיני. ברמות העשרה נמוכות משמש הדלק הגרעיני לייצור חשמל, וברמות העשרה גבוהות ליצירת נשק גרעיני.

בתחילת העשור הקודם הגיע מחיר "העוגה הצהובה" לרמות של 100 דולר לפאונד, תולדה של בועת מחירי הסחורות באותה התקופה. כיום נסחרים מחירי האורניום ברמת שפל של 36 דולר לפאונד. הסיבה העיקרית לשפל המחירים היא רעידת האדמה ביפן ב-2011 שהובילה לדליפה רדיואקטיבית שבעקבותיה סגר הממשל במדינה 17 כורים גרעיניים, ומדינות נוספות באירופה הודיעו אף הן כי ייסגרו את הכורים הגרעיניים שלהן עד לשנת 2017, עקב סיכונים סביבתיים.

למרות הירידה הנוכחית בביקוש, קיימים גורמים שצפויים לתמוך בביקוש לאורניום. עד לשנת 2013, כ-10% מסך ההיצע של השוק סופקו באמצעות המרה של דלק גרעיני ברמות העשרה גבוהות לרמות העשרה נמוכות. דלק זה סופק לשוק כתוצאה מהסכם פירוק הטילים הגרעיניים שנחתם בין רוסיה לארה"ב. ההסכם שנחתם ל-20 שנה פג ולא צפוי להיות מחודש, כך שכמות גבוהה של היצע ירדה מהשוק. הירידה בביקוש מצד מדינות מערביות צפויה להתקזז עם עליית הביקוש באסיה.

למשל סין, שמרבית החשמל שלה מיוצר באמצעות פחם הנחשב לבעל דרגת זיהום גבוהה, מתכוונת להגדיל את כושר ייצור החשמל באמצעות אנרגיה גרעינית מרמה של 12 ג'יגוואט כיום ל-70 ג'יגוואט עד שנת 2020. בנוסף, היפנים, שהתלות שלהם באנרגיה גרעינית הינה גבוהה, החלו לבחון מחדש פתיחה של כורים גרעיניים שנסגרו. לסיכום, אנו מעריכים כי על אף הקשיים בהם נתקלת חברות קמקו כיום, בטווח הארוך יותר תתפתח דינמיקה חיובית שתיטיב עם התוצאות העסקיות של החברה.

* הכותבים הם כלכלן שווקים גלובליים במחלקת המאקרו של פסגות ומנהל תחום מניות חו"ל בפסגות גמל ופנסיה. אין באמור ייעוץ/שיווק השקעות ו/או תחליף לייעוץ/שיווק המתחשב בנתונים של כל אדם ו/או תחליף לשיקול דעתו של הקורא ואינו מהווה הצעה לרכישת ני"ע

מחירי הסחורות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.