עם העלייה החדה בהיקף ההשקעה במדדים, משקיעים צריכים להבין לעומק לאן הם נכנסים. קבלו את השאלות שאתם חייבים לשאול עצמכם לפני שאתם משקיעים במדד.

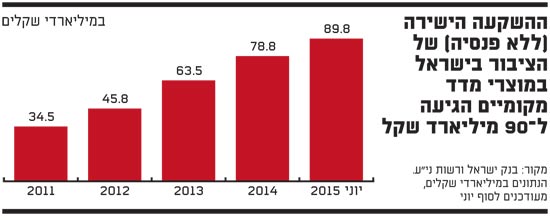

הציבור הישראלי מחזיק כ-90 מיליארד שקלים מכספו האישי (ללא פנסיה) במוצרי מדד מקומיים (תעודות סל וקרנות מחקות). אלו הנתונים שעולים מדיווחי החברות המנהלות לבנק ישראל ולרשות ניירות ערך. נוסף על כך, על פי ההערכות, עוד כמה עשרות מיליארדים מושקעים ישירות בקרנות סל (ETF) בחו"ל.

אין ספק שהשקעה במדדים הפכה בשנים האחרונות לפופולרית מאוד בקרב המשקיעים הפרטיים, בשל העובדה כי מוצרי מדד מציעים אלטרנטיבה זולה יחסית לניהול אקטיבי, וכן בשל השקיפות והפשטות המאפיינות השקעה זו.

ולמרות שהשקעה במדדים היא פעולה פשוטה בימינו, צריך להבין שמדד הוא יותר מרשימה קבועה של ניירות ערך שמנסה "לחקות את השוק". לצורך כך, קבלו 5 שאלות שאתם חייבים לשאול עצמכם לפני שאתם משקיעים במדד.

1. מהי אוכלוסיית המדד שלכם?

כלל ברזל בעולם ההשקעות הוא "דע במה אתה משקיע". ברגע שמתרחקים מכלל זה גדלה ההסתברות שניכנס להשקעה שבדיעבד לא נבין למה ביצענו אותה. לרוב נגלה זאת רק אחרי שבדרך נפסיד לא מעט כסף. לכן, אם החלטתם על מדד שאתם רוצים לעקוב אחריו, תבדקו קודם כל מהו השוק שאותו מייצג המדד. דין ההשקעה במדד ת"א-100 שונה בתכלית מדין ההשקעה במדד תל-בונד שקלי.

כאן גם המקום להבהיר כי למרות שהמנטרה "השקעה במדדי מניות משיגה את התוצאה הטובה ביותר לאורך זמן" היא נכונה בגדול ברמת השוק, אך היא לאו דווקא נכונה ברמת המשקיע הבודד. עבור חלק ניכר מהחוסכים, הפתרון המרכזי הוא השקעה באג"ח, לכן עבורם אין משמעות לעובדה שמדד מניות מסוים מנצח את מכשירי ההשקעה המנוהלים.

בשורה התחתונה, הבנת היוניברס של המדד שלכם היא קריטית להחלטה איזה מוצר מדד לבחור.

2. מהי מידת הסחירות במדד?

אחרי שבחרנו את שוק היעד שאליו נרצה להיחשף, עלינו לברר מהי מידת הסחירות שלו. לא אחת משקיעים מתפתים ללכת אחרי השקעות טרנדיות: אנרגיה ירוקה, ביוטכנולוגיה, סייבר, שוקי שוליים (Frontier), אג"ח בתשואה גבוהה ועוד. עם הביקוש ההולך וגדל לתחום ניירות ערך מסוים, חברות המדדים נוהגות להשיק מדדים מתמחים בתחום, וכך למשקיעים נוצר פתרון השקעה "מפוזר".

כל עוד המומנטום החיובי בטרנד ההשקעה נמשך, ההשקעה במדד מצדיקה עצמה. אולם אם המשפט של שלום חנוך "מה שבא בקלות באותה הקלות ייעלם" מתקיים, אזי המשקיעים מגלים את בעיית הסחירות במדד.

כאן חשוב להדגיש כי עומק שוק ניירות ערך אינו נמדד בימים שהמסכים צבועים בירוק אלא דווקא בתקופות הפחות סימפטיות. לכן, לפני שמשקיעים במדד חייבים לברר את רמת הסחירות בני"ע שנכללים בו.

3. מהי מידת תחלופת ני"ע במדד?

חלק לא מבוטל מהמשקיעים אינו ער לעובדה כי מדד משנה את צורתו בתכיפות גבוהה יותר ממה שהם חושבים. אפילו מדדים גדולים ו"יציבים" כמו ת"א-100 ו-S&P 500 מחליפים את נציגיהם במדד לא מעט. ניקח כדוגמה את מדד הדגל של שוק ההון בישראל - ת"א-25. בשנים האחרונות התחלפו בו בממוצע ארבע נציגות בשנה.

המשמעות הראשונה של תחלופת ני"ע במדדים היא שהמדד שבו השקענו לפני כמה חודשים - ובוודאי לפני מספר שנים - כבר לא מכיל את אותה רשימת ניירות ערך. באופן עקרוני, עובדה זו לא צריכה להדאיג אותנו יתר על המידה, אם בחרנו מדד שהאוכלוסייה שלו מתאימה לצורכי ההשקעה שלנו.

מה שכן עלול לפגוע בהשקעתנו, הוא מצב שבו תחלופת ני"ע במדד היא גבוהה יחסית, וגורמת לכך שמנהלי מוצר המדד שלנו נאלצים לקנות ניירות שנכנסים למדד ביוקר, ולמכור ניירות קיימים בשפל. לכן, מומלץ לברר מבעוד מועד כמה פעמים בשנה מתבצע עדכון במדד, ומהי מידת התחלופה הממוצעת שהייתה בו לאחרונה.

4. כיצד נקבע משקל ני"ע במדד?

בעבר, שאלה זו הייתה מיותרת. למעט מספר מצומצם של מדדים כמו דאו ג'ונס וניקיי, מרבית המדדים השתמשו בשווי השוק של ני"ע לצורך קביעת משקלו במדד. אולם, בחלוף השנים נוספו לשוק עוד ועוד מדדים שעושים שימוש בפקטור אחר לקביעת משקל ני"ע במדד. למשל, תשואת הדיבידנד של המניה, התנודתיות או המומנטום שלה.

העניין הוא שככל שעולם המדדים הולך ומשתכלל, הוא גם מחייב את משקיעיו להבין לעומק את החוקים של המדדים. אם פעם השקעה במדד המניות האמריקאי הייתה קלה - פשוט רוכשים מוצר מדד על S&P 500 - היום יש על אותו יוניברס של 500 החברות הגדולות באמריקה המון וריאציות. מהשקעה במשקל שווה בכל מניה במדד, דרך חשיפה עודפת למניות ערך ובמקביל חשיפת חסר למניות צמיחה, ועד לקביעת משקל מניה במדד על בסיס פרמטרים כמותיים ואיכותיים של החברה.

5. מהי מטרת המדד?

עוד שאלה שעד לפני מספר שנים הייתה רטורית לחלוטין. אם הייתם שואלים אותה את אחד מחלוצי תעשיית המדדים, תשובתם הייתה פשוטה - מטרת מדד היא לעקוב אחר ביצועי שוק המטרה שלו. למשל, ת"א-25 אמור לספק למשקיעיו חשיפה לחברות הגדולות בישראל. יחד עם זאת, התווספות שלל המדדים שעושים שימוש בפקטורים שונים משווי שוק, ערפלה את המטרה המקורית של מדדי ניירות ערך. כיום, חלק מהמדדים המכונים "חכמים" קוראים תיגר על מדדי השוק, ושמים לעצמם למטרה לעקוף את ביצועיהם.

כאן המקום להדגיש כי בהחלט ייתכן שמדדים מסוימים ינצחו את מדד השוק הרלוונטי בתקופות מסוימות, אולם לאורך זמן זה פחות סביר. לכן, עלינו לשאול עצמנו מה מטרתנו שלנו בבואנו להשקיע במדד: האם אנחנו מבצעים השקעה ארוכת-טווח, או השקעה טקטית שעשויה להצדיק שימוש במדדים "חכמים".

כללים ליישום טרם השקעה במדד:

■ בדקו את שוק הני"ע שאחריו עוקב המדד

■ בררו את רמת הסחירות בני"ע הנכללים במדד

■ בררו את קצב עדכון המדד ותחלופת הני"ע שלו

■ בדקו כיצד נקבע משקל ני"ע במדד

■ הגדירו לעצמכם את מטרת ההשקעה במדד

השקעה במוצרי מדד

* הכותב הוא מומחה בניתוח ופיתוח של מדדי השקעה בתחום האג"ח והמניות. אין באמור ייעוץ/שיווק השקעות ו/או תחליף לייעוץ/שיווק המתחשב בנתונים של כל אדם ו/או תחליף לשיקול דעתו של הקורא ואינו מהווה הצעה לרכישת ני"ע

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.