בשבוע שעבר נודע כי לאחר חודשים ארוכים של מו"מ הגיעה קרן הפרייבט אקוויטי מרקסטון לסיכום עם נושיה ועם קרן אייפקס לגבי תנאי יציאתה מההשקעה בבית ההשקעות פסגות. מדובר בעסקה שתסכם עבור מרקסטון את ההשקעה הנוראית שביצעה בבית ההשקעות פריזמה, פרשה שתחילתה במופע זיקוקים ראוותני בקיסריה וסופה במחיקת יותר מ-300 מיליון דולר מכספי הקרן (ראו מסגרת)

אבל לפחות מבחינתו של מוטי וייס, יו"ר מרקסטון השלישי במספר, מדובר בהצלחה. בראיון ל"גלובס" מסביר וייס, שהגיע לקרן ביולי 2014, כי "כשהגעתי לתפקיד קיבלתי מנדט לגמור הכי מכובד שאפשר", ולדבריו העסקה הזו, והתמורה שתקבל מרקסטון, מספקת בדיוק את זה. עמידה בכל התחייבויות הקרן ללא תספורות ומשפטים.

מרקסטון ואייפקס סיכמו על מכירת החזקות מרקסטון בבית ההשקעות הגדול בישראל (23.2%) לבעלת השליטה בו, בתמורה לכ-450 מיליון שקל - סכום שרובו ככולו יכסה את חובות מרקסטון לבנקים ולנושי האג"ח של ההחזקה בבפסגות. העסקה תותיר בקרן מרקסטון עצמה כ-35 מיליון שקל בלבד. מבחינת אייפקס, שמחזיקה כיום ב-76.8% ממניות פסגות, מדובר על מהלך שיביא אותה להחזקה של 100% בבית ההשקעות, תוך מיצוע מחיר המניות שבידיה.

וייס לא מקבל תגמול שוטף מהקרן - שלפני כמה שנים הפחיתה את דמי הניהול שהיא גובה ממשקיעיה החבוטים - אלא רק תגמול הנגזר מהמכירות שתבצע הקרן בתקופתו. מדובר ב-1.75% מהעסקאות, מה שצפוי להניב לו מיליוני שקלים בעסקה הנוכחית. "הוצע לי אחוז ממכירת הנכסים כי לא היה מקור לכסף שוטף. המשקיעים המוסדיים האמריקאים בקרן אישרו את התגמול, שמבחינתם הוא טבעי והוגן", הוא מסביר.

לוייס יש מלים חמות לשותפו לניהול הקרן, רון לובש, האיש שמזוהה יותר מכל עם הכישלון של קרן מרקסטון, שזכה לקיתונות של ביקורת בשנים האחרונות הן מצד משקיעים בקרן והן בתקשורת הכלכלית. "לובש הלך איתי את כל הדרך מבלי שהוא מקבל הכנסות. יש להעריך את זה שהוא לא מקבל תגמול מהקרן כבר 5 שנים, וזה ייאמר לזכותו", הוא אומר.

כאמור, נכון להיום וייס הוא אחד היחידים שיכולים לרשום לעצמו וי בהקשר של מרקסטון. "באתי כדי לסגור את העסק עם מקסימום החזר למשקיעים", הוא מסביר. "נפגשתי עם המוסדיים האמריקאים שביקשו שאבוא ואסגור את הכל בשקט. הם רצו שלא יהיו משפטים וכינוסים, גם להימנע מכך שיהפכו כתובת לתביעות של נושים".

וייס מונה לתפקיד יו"ר קרן מרקסטון לפני כשנה, ומאז הוא פעיל ומעורב בה מאוד. הוא החליף את היו"ר הקודם, דני גילרמן, שעזב את הקרן עוד קודם למינויו של וייס, ובעצמו הגיע כדי החליף את היו"ר המייסד (והעבריין המורשע) אליוט ברוידי. כזכור, ב-2009 הודה ברוידי במתן שוחד של כמיליון דולר לבכירים בקרן הפנסיה של עובדי מדינת ניו יורק, בתמורה להעברת רבע מיליארד דולר לידי מרקסטון.

"לא יכולנו למכור את פסגות בעבר"

וייס ייסד בשנת 2000 את ויולה קרדיט (לשעבר פלנוס), התמחה בתחום מתן הלוואות לחברות בינוניות ובוגרות, והוביל עסקאות מימון בהיקפים מצטברים של מאות מיליוני דולרים. עם מינויו כיו"ר מרקסטון הוא הוגדר על ידי הקרן כ"בעל רקע עשיר וניסיון מוכח ונרחב בשיקום חברות ובמכירתן". מאז הוא לקח על עצמו, מלבד מימוש יתרת נכסי הקרן, גם את תפקידו של אמיר קס ז"ל, שותפו של לובש לייסוד הקרן, כמי שאחראי על השיח עם המשקיעים, עם הנושים וניהול החברות בדרך לחילוץ יחסית רגוע.

קודם שנכנס לתפקידו הנוכחי ערך וייס פגישות בארה"ב אצל המשקיעים הגדולים בקרן. היה לו חשוב, כך הוא מספר, לוודא שיהיו לו התנאים שיאפשרו להתקדם עם הקרן. כלומר, שהכסף האחרון שלו קראה הקרן יוזרם. כך, מבחינתו של וייס חייה של הקרן נחלקים לשניים: ההפסדים שנוצרו בעבר, טרם הגיעו, ושאיימו להפך אותה לקרן השקעות שקורסת תחת נטל החובות ומעמידה את המשקיעים בה במצב רגיש מאין כמוהו למול נושים וכונסים; ומה שקרה לאחר מכן.

"אם העסקה של פסגות תיסגר, בשנה אחת שילמנו מיליארד שקל חובות של הקרן - בלי תספורת של שקל אחד, ללא משפטים וכינוסים. החוב של מרקסטון נגמר עתה באמצעות עסקת פסגות, ועכשיו נותרה רשת התכשיטים מגנוליה", הוא אומר.

וייס מוסיף ש"גם קרן אייפקס וגם זהבית כהן שמנהלת אותה פה הסכימו לעיקרון שהנחה אותי: לא מכובד שקרן תעשה תספורת". הוא מסביר כי העיקרון המנחה בעסקה מול אייפקס, והיציאה מפסגות, היה לקבל תמורה שעולה על החובות לבנקים ולמחזיקי האג"ח.

למרקסטון היו בעבר הזדמנויות לצאת מההשקעה בפסגות בתמורה גבוהה יותר. בפעם הראשונה היא הייתה יכולה לקבל יותר מ-600 מיליון שקל כשקרן יורק מכרה את החזקותיה לאייפקס, ובפעם השנייה, לפני כשנה, ניתן היה להשיג 470-480 מיליון שקל. בשני המקרים סירבתם.

"הצעה של כ-470 מיליון שקל עבור ההחזקה של מרקסטון בפסגות לא הייתה הצעה אפשרית לפני כשנה. זאת, משום שזה לא הספיק לכיסוי החוב - ואם היינו מוכרים בתמורה שנמוכה מהחוב זה היה למעשה מביא להעדפת נושים. לכן לא ניתן היה לממש את פסגות לפני שנה. רק לאחר התהליך שעשינו להקטנת החוב, כמו גם מכירת ההחזקה בנילית, זה הפך לאפשרי. מעבר לזה, ממה שאני יודע מרקסטון לא הייתה יכולה להצטרף ליורק בעסקה מול אייפקס לפני כחמש שנים".

"רוב הישראלים הזרימו עוד כסף"

כאמור, כשוייס הגיע למרקסטון היה נתונה בשיאה של אותה סערה בה נחשפו מצבה הקשה של רשת הספרים סטימצקי והלוואות ענק של עשרות מיליוני דולרים בריביות נשך שנטלה הקרן מדויטשה בנק ומגורמים נוספים. הקרן, כך נראה היה, עמדה בפני קריסה תחת נטל החובות שנטלה וחלוקה של נכסיה לנושים.

"כשהגעתי למרקסטון היא הייתה בקשיים והיו לה שתי הלוואות דוחקות במיוחד: לדויטשה בנק ולקוריאנים וגם לקרן פורטיסימו", הוא נזכר. "לנושים הללו היה שעבוד של הקרן למניות חברות וגם יכולת לתבוע את המוסדיים שהשקיעו בקרן. כדי להימנע מרעש ומשפטים מרקסטון קראו אז לכסף מהמוסדיים", משחזר וייס כשהוא מתייחס לעוד נקודה רגישה בחיי הקרן - כשקראה ל-95 מיליון דולר מהמשקיעים, וזכתה לביקורת חריפה מאוד מצד המוסדיים בישראל.

"הערכתי אז שהנכסים שנותרו לקרן שווים יותר מהחוב, והמשקיעים קיבלו זאת", הוא אומר היום, "לכן, הרוב המכריע, כולל הישראלים, נתנו את הכסף". בסוף, ככל הידוע, לקרן הגיעו 80.8 מיליון דולר - רוב הכספים להם קראה.

- למה המשקיעים נדרשו להזרים "כסף רע" נוסף לקרן שלא השיגה הישגים?

"הסכנה לפני שנה הייתה שהמשקעים היו עלולים להיתבע אם לא היו נענים לקריאה האחרונה לכסף, וגם להפסיד את כל הנכסים שנותרו במרקסטון. המוסדיים בארה"ב רצו לסגור את הקרן בשקט ובלי בעיות משפטיות וגם הבינו את המשמעות של להיות 'עם כוכבית', כלומר כמי שלא עמדו בהתחייבות לקרן השקעות, כשירצו להשקיע בקרנות מובילות בעולם.

"גם רוב הישראלים העבירו את הכסף. יש מעט גופים שלא העבירו", הוא מוסיף ומציין עוד שבעקבות ההזרמה "הוחזרו החובות המהירים והרווחנו שנה. המשקיעים יקבלו בסוף הדרך את רוב הכסף שהוזרם בפעם האחרונה".

- אתה אמנם באת לצמצם נזקים, אבל לקרן עצמה היו הרבה השקעות כושלות ומיעוט של עסקאות שהניבו ערך למשקיעים. באיזו תשואה הקרן תיסגר להערכתך?

"אני לא עסוק בלחשב את העבר אבל אני מעריך באופן גס שזה עלול להיסגר בסדר גודל של הפסד של 50% על הכסף"

- עסקת מרסקטון צריכה אישורים רשמיים מהנושים ומגורמי רגולציה. כשאלה יתקבלו והעסקה תושלם - מה עוד ייוותר לקרן?

"נשארה חברת התכשיטים מגנוליה, שתונפק בלונדון. זו השקעה שתישאר שלנו לעוד פרק זמן, משום שיהיה שם 'לוק אפ' (נעילה) של כשנה וחצי-שנתיים. הקרן תדאג למניות ורון לובש ואני נהיה בבורד שלה.

"אנו מקווים ומצפים שמגנוליה תגדיל את שווייה באופן משמעותי, כך שזה יביא בעוד כשנתיים להחזר מלא של כל הקריאה האחרונה שלנו מהמשקיעים. פרט לכך יש עוד כמה זנבות: בנילית, שם כנראה יגיעו עוד 10-15 מיליון דולר ב-2017, ובחברת תומקאר - שם תמר מצפיש למרקסטון אופציית פוט על 20% שנשארו. לאופציה זו יש עוד שנה וחצי, ואנו מעריכים שיגיעו משם כמה מיליוני דולרים".

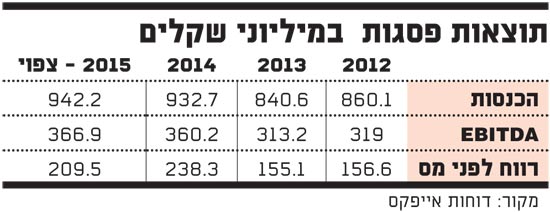

תוצאות פסגות ?במיליוני שקלים

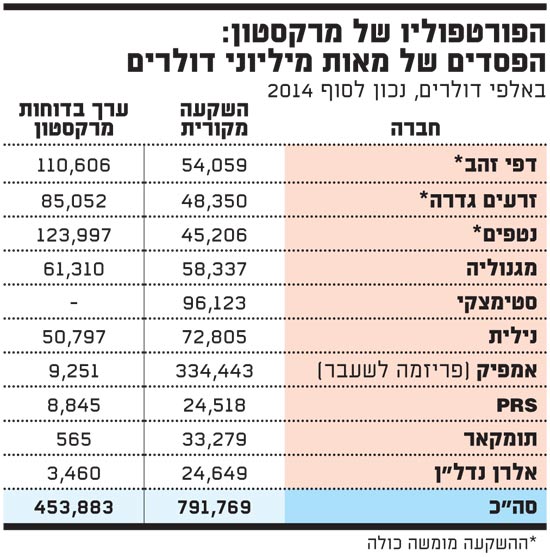

הפורטפוליו של מרקסטון-הפסדים

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.