בשקט בשקט חזר שוק האג"ח המקומי להציג שפיות בשבועות האחרונים. לאחר ירידה חדה של 5% בחודש יוני, עלה ביולי מדד האג"ח הממשלתיות הארוכות (5 שנים ויותר) בריבית קבועה ב-2.4%, ותיקן קרוב למחצית הירידה.

גם היום נמשכה המגמה החיובית באג"ח הממשלתיות, כאשר האג"ח ל-10 שנים בריבית קבועה רשמו עלייה של כ-0.5% ומשקפות כעת תשואה שנתית לפדיון של 2.27%. זאת, כאשר האג"ח המקבילה שצמודה למדד נסחרת בתשואה לפדיון של 0.7%, ומגלמת ציפייה לאינפלציה ארוכת טווח בשיעור ממוצע של 1.57% בשנה.

גם בשוק האג"ח הקונצרני שלטה היום המגמה החיובית, כאשר המדד המרכזי של האג"ח בדירוג השקעה גבוה (A מינוס ומעלה), תל בונד 60, רושם עלייה של 0.3%, בעוד שמדד האג"ח בדירוג השקעה נמוך (BBB מינוס עד A) עולה בשיעור דומה.

הסיבה המרכזית לעליות בשוק האג"ח היום ולירידת התשואות באג"ח הממשלתיות, היא מגמה דומה שנרשמה ביום שישי בארה"ב בתגובה לעלייה מינורית של 0.2% ברבעון השני במדד עלות העבודה. באופן כללי, קיים בחודשים האחרונים מתאם גבוה ביותר בין שוקי האג"ח של ארה"ב וישראל, בין השאר לאור הפזילה העקבית של נגידת בנק ישראל לעבר מדיניות הריבית מעבר לים, וההערכה כי העלאתה שם תקרב את היום בו הריבית תחל לעלות גם כאן.

כך, בחודש יולי שהסתיים עתה ירדה התשואה על האג"ח ל-10 שנים בארה"ב מ-2.43% ל-2.2%, בעוד שבישראל ירדה התשואה על האג"ח המקבילה מ-2.66% ל-2.27% היום. גילעד אלטשולר, מנכ"ל משותף באלטשולר שחם, העריך בשבוע שעבר כי מה שקובע את הריבית הארוכה בישראל, היא המגמה העולמית. "העולם אינו נקי מבעיות, רואים את זה במה שקורה בסין, והמצב הזה מרחיק את עליית הרבית בארה"ב. העולם לא רץ קדימה בשצף קצף, והפריחה והצמיחה עוד רחוקים מאיתנו". אלטשולר ציין עוד כי הוא אינו צופה עלייה מהירה של הריביות בעולם, ולכן הוא אינו מצפה לעלייה חדה בתשואות של איגרות החוב הממשלתיות.

"קצב העלאות הריבית יהיה איטי"

בינתיים בארה"ב עסוקים בניחושים לגבי העיתוי שבו יחל הבנק הפדרלי המרכזי ("פד"), בראשות היו"ר ג'נט ילן, להעלות את שיעור הריבית הפדרלית. כשבסוף השבוע התפרסם כאמור נתון המצביע על העלייה הרבעונית הנמוכה ביותר מזה 27 שנים בשכר העובדים, הרי שהדבר מחליש את ההערכות בנוגע להעלאת ריבית ראשונה כבר בספטמבר, ולהעלאה מהירה לאורך 2016 כולה.

ביום רביעי האחרון הותירה ועדת השוק הפתוח של ה"פד" את הריבית בטווח של 0%-0.25% (בפועל מדובר על ריבית של 0.1%) וציינה כי בקבלת ההחלטה כמה זמן לשמור על טווח הריבית הנוכחי, תיבחן ההתקדמות, הן הידועה והן החזויה, לעבר היעדים הרצויים של המשק בתעסוקה מלאה ואינפלציה בקצב של 2% בשנה. הוועדה בראשות ילן הוסיפה כי הריבית עצמה תחל לעלות כאשר הוועדה תראה שיפור נוסף בשוק התעסוקה ותהיה בטוחה במידה מספקת שהאינפלציה נעה חזרה לעבר היעד של 2% בטווח הבינוני.

הניסוח שבחרה ילן בהודעת הריבית הוביל לכך שהמומחים משני הצדדים ממשיכים להתבצר בעמדותיהם. אלו שהעריכו עוד קודם כי הריבית תעלה לראשונה כבר בספטמבר, גילו רמזים דקים המעידים על כך בשינויים שעשתה ילן בנוסח ההודעה, בעוד שהסקפטיים יותר לא ראו בכך איתות ברור שהמועד כבר נקבע.

דומה, אם כך, שילן השאירה לעצמה מרחב פעולה, שיאפשר לה לפעול בחופשיות לפי הנתונים הכלכליים שיפורסמו בחודשיים הקרובים, ועל פי ההתפתחויות הבינלאומיות. ביום חמישי פורסם כי התמ"ג האמריקאי צמח ברבעון השני בקצב שנתי של 2.3%, ובמקביל תוקן הנתון לרבעון הראשון, מצמיחה שלילית של 0.2% לצמיחה חיובית של 0.6%.

גיא בית-אור, כלכלן לשווקים גלובליים בפסגות, כתב היום כי בעוד שנתוני הצמיחה נתנו רוח גבית להערכות כי הפד יתחיל להעלות את הריבית כבר בספטמבר, הרי שנתוני מדד עלות העבודה שינו את הטון בשווקים. "מאחר שידוע כי מדד עלות העובדה הוא אחד האינדיקטורים המובילים שהם מסתכלים עליו בנוגע לשוק העבודה, ייתכן שהחולשה בו תגרום לחברי ה'פד' לחכות עד חודש דצמבר", הוא מעריך. להערכתו, הנתונים המעורבים מסוף השבוע שמים דגש רב עוד יותר על דוחות התעסוקה ליולי ואוגוסט, כאשר נתונים מאכזבים יאלצו את הפד לחכות.

בית-אור הוסיף כי מאחר שהפד בוחן את שוק העבודה על ידי מגוון של אינדיקטורים, הוא לא יטיל את כל כובד המשקל על נתון אחד, אך אם הקונצנזוס בשוק התקבע על ספטמבר כמועד להעלאת הריבית, עכשיו זה קצת פחות ברור. עם זאת, לדבריו "זה לא באמת משנה אם תהליך העלאת הריבית יחל בספטמבר או דצמבר. מה שכן משנה הוא קצב העלאות הריבית שצפוי להיות איטי במיוחד בהשוואה למחזורים קודמים".

דודי רזניק, מנהל מחקר מאקרו בלאומי שוקי הון כתב היום כי ה"פד" לא סיפק רמזים נוספים לגבי עיתוי העלאת הריבית, אם כי זה עדיין צפוי לקרות עוד השנה. רזניק גם העריך כי הצמיחה האיטית בעלות העבודה, שהביאה לירידה חדה בתשואות האג"ח הממשלתיות, עשויה להצביע על זמן נוסף שיש ל"פד" לפני העלאת הריבית הראשונה.

הירידה החדה בנפט מאז משבר 2008

סטנלי פישר, סגן יו"ר ה"פד", אמר בחודש שעבר כי האינפלציה בארה"ב נמוכה מדי, ויש "להחזיר אותה בחזרה ל-2%. זו הסיבה שאנחנו משאירים את שיעורי הריבית ברמה נמוכה, כדי לעודד השקעות וצמיחה". חודש קודם לכן אמרה ילן כי להערכתה תחל הריבית לעלות כבר השנה, ולכן כדי לשמור על אמינותה היא צפויה שלא לדחות את ההחלטה ל-2016. מצד שני, ייתכן שהיא תמתין עד לרגע האחרון מבחינתה, כדי לקבל אינדיקציות נוספות לגבי הצמיחה הכלכלית וביצועי שוק התעסוקה גם ברבעון השלישי של השנה.

בינתיים, החוזים על גובה הריבית הפדרלית, שנסחרים בבורסת CME בשיקאגו, הצביעו בסוף השבוע על הסתברות 0% לכך שהריבית תעלה ל-0.5% כבר בספטמבר. הסתברות גבוהה יותר (אבל עדיין נמוכה) של 27% מעניקים הסוחרים להעלאת הריבית לשיעור זה באוקטובר, ואילו הסתברות של 55% מוענקת לאפשרות שזה יקרה בדצמבר (לעומת קריאה של 64% שנרשמה ביום חמישי).

עם זאת, קיימת לכאורה גם אפשרות נוספת לפיה כבר בספטמבר תקבע ילן את הריבית על רמה של 0.25% (לעומת טווח של 0%-0.25% כיום) ובדצמבר תעלה אותה ל-0.5%.

אחד הגורמים שעשויים לדחות את העלאת הריבית לסוף השנה הוא הירידה המחודשת במחירי הסחורות, ובעיקר במחירי הנפט הגולמי. מאז סוף יוני נפל מחיר הנפט הגולמי האמריקאי (WTI) ב-21% ל-47 דולר לחבית, בעוד שהנפט האירופי (ברנט) ירד ב-18% ל-52 דולר לחבית. מדובר בירידה החודשית החדה ביותר מאז אוקטובר 2008, אז המשבר הפיננסי העולמי הפיל עמו גם את מחירי הסחורות. לירידה במחירי הנפט אחראיות בעיקר מדינות אופ"ק, שהעלו את תפוקת הנפט שלהן לשיא, והביאו לעודף היצע בשוק, למרות המשך העלייה בביקוש העולמי לנפט.

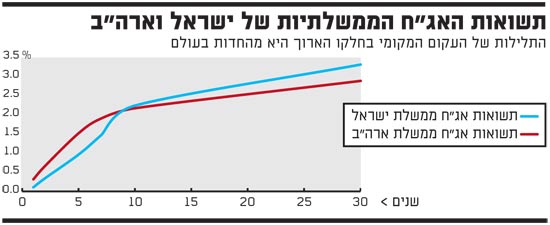

תשואות אגח ממשלתיות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.