הנפקות האג"ח של חברות הנדל"ן האמריקאיות חוזרות לאחרונה לבורסה המקומית, אחרי חודשיים של הפסקה. בשבוע שעבר גייסה חברת לייטסטון 125 מיליון שקל בהקצאה פרטית של איגרות חוב (סדרה א') לגופים מוסדיים, ואתמול חידשה גם חברת ג'יי.די.אס את ניסיונותיה לגייס עד 240 מיליון שקל בהנפקת אג"ח ראשונה בת"א.

לייטסטון, שבבעלות יזם הנדל"ן היהודי דיוויד ליכטנשטיין, הציגה כבר בנובמבר אשתקד דירוגים זהים של A ו-A1 משתי חברות הדירוג המקומיות להנפקת אג"ח בהיקף של עד 600 מיליון שקל. אלא שקשיים בהנפקה אילצו את החברה להסתפק אז בגיוס של 478 מיליון שקל ולהתחייב לריבית של 6.05% בשנה.

כעת, לאחר שמחיר האג"ח עלה ב-8.5% מאז ההנפקה (והתשואה שהיא מגלמת ירדה ל-4.6%) פועלת החברה להשלים את היקף ההנפקה שאושר לה במסגרת הדירוג, והיא הקצתה אג"ח נוספות מאותה הסדרה, בהיקף של 120 מיליון שקל ובמחיר של 1.047 שקל לאג"ח - המשקף הנחה של כ-3.5% על המחיר הנוכחי בבורסה.

לייטסטון עוסקת ובפיתוח והשכרה של נכסים מניבים למגורים ומרכזים מסחריים בארה"ב. נכון לסוף מארס השנה היא החזיקה ברשותה 8,000 יחידות דיור להשכרה, וכן כ-214 אלף מ"ר של מבנים מסחריים. בתחילת השבוע השלימה החברה מכירת קרקע בברוקלין ב-75 מיליון דולר, כאשר התזרים הפנוי שנבע מהעסקה הסתכם ב-32.3 מיליון דולר. את הרבעון הראשון של 2015 סיימה לייטסטון עם הכנסות של 23.7 מיליון דולר מהשכרת נכסים, ורווח נקי של 3.8 מיליון דולר שנרשם לאחר הפחתה של 2 מיליון דולר בשווי הנדל"ן שברשותה.

חברת נדל"ן זרה אחרת שתנסה להשלים בקרוב הנפקת אג"ח בת"א היא ג'יי.די.אס של היזם הצעיר מייקל שטרן. בתחילת מאי הגישה החברה תשקיף ראשון לגיוס בת"א באמצעות הנפקת אג"ח (סדרה א') במח"מ של 4 שנים, ואף זכתה לדירוג של BBB פלוס מחברת S&P מעלות עבור גיוס של עד 240 מיליון שקל.

אלא שחודשיים עברו מבלי שהחברה הצליחה להשלים את ההנפקה, ובתחילת יולי איבד התשקיף את תוקפו. אתמול הגישה ג'יי.די.אס תשקיף מחודש, בניסיון נוסף להשלים את המהלך, אותו ממשיכה להוביל חברת החיתום לידר הנפקות.

לג'יי.די.אס החזקות בשיעורים משתנים בשמונה פרויקטים להקמת מגדלי מגורים בניו יורק ובמיאמי, כאשר החזקה אחת בשיעור של 15.9% במגדל בהקמה ובו 190 דירות יוקרה, מוגדרת כהשקעה זמינה למכירה. לחברה לא היו הכנסות ברבעון הראשון של 2015, והיא סיימה אותו עם הפסד כולל של 28.9 מיליון דולר.

בחברה מציינים כי בכוונתה להשתמש בכספי ההנפקה לרכישת נכס הסמוך לקרקע בשדרות פלאטבוש 340 בברוקלין (שג'יי.די.אס מחזיקה ב-50% ממנה), וזאת במטרה להקים בשטחים הללו מגדל בן 110 קומות ובו 550 יחידות דיור להשכרה, וכן שטחים מסחריים בהיקף של 13 אלף מ"ר.

"פוטנציאל לניגוד עניינים"

בינתיים, הפיץ באחרונה בית ההשקעות פסגות סקירה כללית על גל הנפקות האג"ח הזרות בת"א (גיוסים בהיקף כולל של יותר מ-5 מיליארד שקל בשנתיים האחרונות). בסקירה, המיועדת ליועצי השקעות ולגופים מוסדיים, שנכתבה על ידי אורי גרינפלד, הכלכלן והאסטרטג ראשי של בית ההשקעות, וליאור גרינהויז, מנהל התחום הקונצרני, אין התייחסות לחברות ספציפיות, אולם באופן כללי טוענים השניים כי אג"ח חברות הנדל"ן הזרות המונפקות בת"א, דומות יותר למוצר מובנה (סטרקצ'ר), מאשר לאג"ח קלאסי של חברות.

גרינפלד וגרינהויז מציינים כי סימן השאלה הגדול ביותר בטרנד הנפקות האג"ח האמריקאיות בת"א, נוגע להנפקתן דרך חברות המאוגדות באיי הבתולה הבריטים. "מדובר במודל שבו מעבירות החברות האמריקאיות חלק מנכסיהן לחברות ייעודיות הממוקמות באיי הבתולה, ומגייסות כנגדם חוב בבורסה בת"א. התאגדות במדינות המהוות מקלט מס עם מערכת משפטית שונה (שנבנתה מלכתחילה על מנת למשוך חברות), מהווה יתרון כלכלי ומשפטי לחברות, ומנגד מקשה על הנושים לפעול במקרה של קשיים בהחזר החוב".

השניים מדגישים כי החברה המנפיקה היא ישות חדשה שהוקמה לטובת העניין ולתוכה נוצקו החזקות במספר חברות נכס, כאשר לבעלי השליטה נכסים נוספים באותו תחום ואיזור פעילות, שלא נוצקו לתוך החברה המנפיקה, ולכן קיים פוטנציאל לניגוד עניינים ביניהם. "בחלק מן המקרים מדובר בשרשרת של החזקות מיעוט, כאשר לעיתים לבעלי החברה ישנם אינטרסים נוספים באותם נכסים ממש. מבנה החזקות זה עלול אף הוא להערים קשיים בפני מחזיקי האג"ח במקרה של בעיות בהחזר".

לאור זאת קובעים בפסגות כי כאשר בוחנים את המבנה המשפטי בכללותו - קרי, חוב בלתי מובטח של ישות משפטית חדשה באיי הבתולה, שלתוכה נוצקו מספר מוגבל של נכסים משועבדים בשליטה חלקית ובמחיר מלא - מגלים שהוא דומה יותר למוצר מובנה מאשר לאג"ח חברות.

"מצב לא טבעי ולא בריא"

מהבחינה הכלכלית מציינים בפסגות כי הנקודה הבולטת ביותר בהנפקות הנדל"ן האמריקאיות היא שיעורי ההיוון הנמוכים המשמשים בשיערוך שווי הנכסים המניבים. כתוצאה מכך, מדגישים שם, שווי הנכסים בספרים גבוה מאוד בעוד שהתזרים חלש יחסית.

"למעשה, שיעורי ההיוון כה נמוכים עד שעלות המימון של החוב הבכיר גבוהה יותר או שווה אליהם. מדובר במצב לא טבעי ולא בריא שפוגע משמעותית בתזרים הפנוי של החברה וביכולת שירות החוב שלה, כמו גם באפשרות להצפת ערך עתידית ולחיזוק ההון העצמי. כשמבינים את זה לא מפתיע לגלות שהחברות מציגות יחס חוב לנכס (LTV) נמוך לכאורה בנכסים המשועבדים, לעיתים קרובות למטה מ-50%", מסבירים גרינפלד וגרינהויז.

כדי להבין טוב יותר את משמעות העניין, מציינים בפסגות כי בעוד שבארה"ב שיעורי ההיוון אצל מרבית החברות נעים סביב 4%, הרי שבחברות הנדל"ן הישראליות שיעורי ההיוון גבוהים משמעותית ועולים על 7%. כתוצאה מכך, בישראל קיים מרווח חיובי גדול בין עלויות המימון של החברות לבין שיעורי ההיוון על הנכסים, שמותיר תזרים משמעותי בידי בעל הנכס ומגדיל את ההון ויכולת שירות החוב.

בארה"ב המצב כאמור הפוך ועיוות זה יוצר, לדעת הכותבים, פער משמעותי בין הסיכון הנתפס על פי היחסים הפיננסיים לבין הסיכון בפועל שנובע מהתזרים. עוד הם מציינים כי מחירי השכירות במנהטן נמצאים כעת ברמות שיא, ולכן הפוטנציאל לעלייה נוספת נמוך יותר, בעוד שהעומס על השוכרים כבר גבוה, ויוצר אצל חלקם הפסדים שעלולים לגרור עזיבה של הנכס.

השניים גם מבקרים את חברות הדירוג המקומיות, וטוענים כי הן מעניקות דירוגים נדיבים מדי לחברות הזרות. "לטעמינו, דירוגים אלה מושפעים יתר על המידה מהיחסים הפיננסים החשבונאיים ומהמיקום היוקרתי של הנכסים, ופחות מהיכולת התזרימית של החברות לשירות החוב", הם כותבים.

לדעתם, עקב שיעור ההיוון הנמוך בו משתמשים כעת בארה"ב לחישוב שווי הנכסים, הרי ש"במקרה של שינוי כיוון בשיעורי ההיוון, החברות עלולות לחוות הרעה משמעותית ביחסי המינוף בפרק זמן קצר ולאבד את הדירוגים". זאת, "בדומה לתהליך שחוו חברות ההחזקה המקומיות, כאשר הירידה בערך נכסי הבסיס שלהן גרמה לעלייה חדה במינוף".

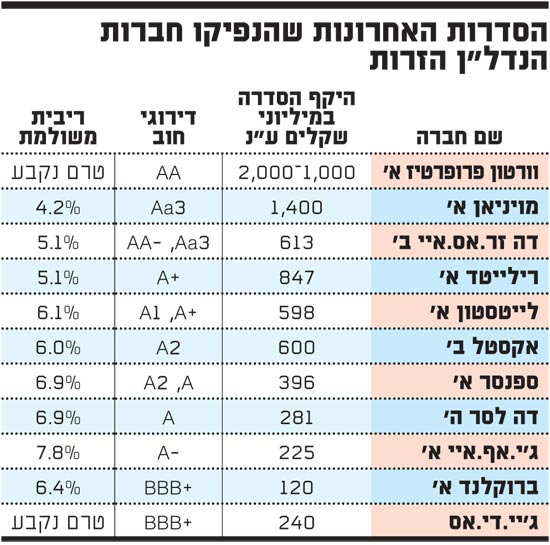

הסדרות האחרונות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.