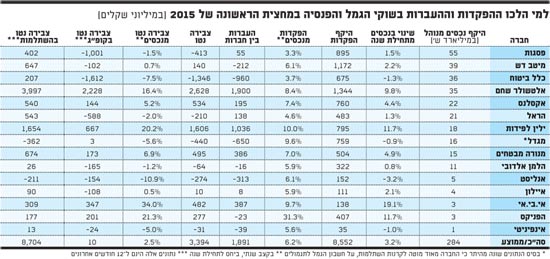

במחצית הראשונה של 2015 רשמו קופות הגמל וקרנות ההשתלמות של 15 גופי ניהול הגדולים בשוק, של בתי ההשקעות וחברות הביטוח, צבירה נטו מצרפית של כ-3.4 מיליארד שקל. על פניו, מדובר בצמיחה של כ-2.5% ביחס לנכסים שנוהלו על ידם בסוף 2014. ואולם, כבר שנים רבות שנתוני ההפקדות, התשלומים וההעברות בין הגופים בשוקי הגמל וההשתלמות אינם עשויים מקשה אחת, וודאי שאינם מגלים מגמה שלטת, אלא טומנים בחובם שורה של מגמות מנוגדות.

בראש ובראשונה מדובר על כך ששוק קופות הגמל לתגמולים הינו שוק שכמעט ואין כניסה של כסף חדש אליו, בעוד ששוק קרנות ההשתלמות הוא שוק צומח. כך, מבדיקת נתוני אתר הגמל-נט של האוצר עולה כי הצבירה נטו - שהינה שקלול של ההפקדות לחברה המנהלת עם התשלומים לעמיתים, ובתוספת העברות בין הגופים המנהלים - כמעט ואינה קיימת בשוק קופות הגמל לתגמולים, בעוד שבשוק ההשתלמות מדובר בצבירה נטו מצרפית של מיליארדי שקלים.

עד כמה יש פערים? ב-12 החודשים שבין יולי 2014 ליוני 2015 הסתכמה הצבירה נטו בקופות הגמל לתגמולים ב-15 הגופים שבחנו בכ-10 מיליון שקל בלבד, בעוד שבקרנות ההשתלמות עמדה הצבירה על כ-8.7 מיליארד שקל.

השונות בין השווקים הללו מתווספת לשונות בין החברות המנהלות - כאשר אלו שזוכות לעדנה שיווקית, לרוב בשל תשואות נאות, זוכות להיות הכתובת להעברות כספים לניהולן בהיקפים ניכרים, בעוד שהמדממות רושמות העברות שליליות של כספים שעוברים לניהול המתחרים (אשר גובים בגינם דמי ניהול).

קיטון למרות התשואות החיוביות

מבדיקתנו, עולה כי אי.בי.אי והפניקס רשמו את הגידול היחסי הגבוה ביותר בהיקף הנכסים המנוהלים בששת החודשים הראשונים של 2015, מבין החברות המנהלות הקטנות, כאשר ילין לפידות ואלטשולר שחם בלטו בצמרת המטפסות מקרב הגדולות.

כמו כן, מנתוני הגמל-נט עולה שרק ארבע חברות של ניהול גמל והשתלמות - מתוך 15 חברות הניהול הגדולות של בתי ההשקעות וחברות הביטוח שנבחנו - רשמו מתחילת השנה קיטון בנכסים המנוהלים, וזאת על אף התשואות החיוביות שנרשמו בשוק כולו. מדובר בבתי ההשקעות אינפיניטי ואנליסט ובקבוצות הביטוח מגדל וכלל ביטוח, שהיקף הנכסים המנוהלים על ידם בקופות הגמל ובקרנות ההשתלמות קטנו בכ-1%, 3.2%, 0.9% ו-1.3%, בהתאמה.

כזכור, במחצית הראשונה של 2015 רשמו קופות הגמל וקרנות ההשתלמות תשואה ענפית ממוצעת של כ-2.9% וכ-2.6%, בהתאמה. אלו תרמו לצמיחת הנכסים המנוהלים בכל גוף באופן שונה בהתאם להישגיו בשוקי ההון, מעבר לחלקו של כל גוף בעוגת ההפקדות, התשלומים לעמיתים וההעברות בין הגופים המנהלים.

עוד מגלים הנתונים, כצפוי, כי הכוכבים בתשואות בשנים האחרונות - אלטשולר שחם וילין לפידות, שמסלולי הדגל שלהם אינם המובילים בתשואות מתחילת השנה - הם גם הכוכבים בהעברות בין הגופים. במחצית הראשונה העביר אליו אלטשולר שחם נכסים בהיקף כולל של כ-1.9 מיליארד שקל, וילין לפידות - כמיליארד שקל. במקום השלישי, במרחק ניכר, ניצב בגאון בית ההשקעות אי.בי.אי שרשם העברות של כ-387 מיליון שקל, כשצמוד לו מנורה מבטחים.

המככבים בהעברות

מנגד, מבין החברות שבחנו היו שבעה גופים שרשמו העברות שליליות, כשבתחתית ניצבו חברות הביטוח מגדל (שהועברו ממנה החוצה כ-650 מיליון שקל) וכלל ביטוח (עם העברות כספים החוצה של כ-960 מיליון שקל).

אגב, בבחינת שיעור העברות הכספים במחצית הראשונה כשיעור מהנכסים המנוהלים, עולה כי אי.בי.אי מוביל כשאחריו ילין לפידות ואלטשולר שחם, בסדר יורד. בתחתית נמצא בית ההשקעות אנליסט, ומעליו מגדל ואינפיניטי.

בשורת הצבירה נטו במונחים שקליים, מתקבלת מגמה דומה: אלטשולר שחם וילין לפידות ניצבים בראש, עם צבירה נטו חצי שנתית של כ-2.6 ו-1.6 מיליארד שקל, בהתאמה, כשאחריהם אקסלנס ומנורה מבטחים. בדירוג החברות לפי צבירה נטו כשיעור מהנכסים המנוהלים, אי.בי.אי עולה לצמרת, כאשר ילין לפידות ואלטשולר שחם בולטים לחיוב אך במקומות השלישי והרביעי בענף.

בצד השני בולטים בתחתית כלל ביטוח, ומעליה מגדל ופסגות, שהציגו מתחילת השנה צבירה נטו שלילית של כ-1.3 מיליארד שקל, 440 מיליון שקל ו-413 מיליון שקל, בהתאמה. במונחי צבירה נטו כשיעור מהכנסים המנוהלים, מי שנמצא בתחתית הדירוג בענף הוא בית ההשקעות אנליסט, כשמעליו כלל ביטוח ומגדל.

למי הלכו

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.