יולי. אחר צהריים מהביל בסיטי של לונדון. טום בלומפילד יוצא ממשרדי בנק אוף אנגליה וממהר להוריד את הז'קט. בלומפילד המזוקן (29), מנכ"ל מונדו - אפליקציית בנקאות לטלפונים ניידים המבקשת אישור לפעול בבריטניה - הוא לא טיפוס של חליפות. הוא כבר להוט לחזור למשרדו בקלרקנוול כדי לחגוג עם בירה את העובדה שמונדו צלחה עוד משוכה רצינית בדרכה לקבל רשיון בנקאות.

בלומפילד ועמיתיו עברו כעת שעתיים של חקירה צולבת בידי שמונה רגולטורים מבנק אוף אנגליה והרשות הבריטית לפעילות פיננסית. הם נשאלו מה תעשה מונדו כדי למשוך לקוחות ולשמור על יציבותה הפיננסית, סקרו את 250 עמודי הבקשה שהגישה, ובה פרטים בעניין ההון והתוכנית העסקית וביקשו לשמוע מדוע רוצה בלומפילד לנהל בנק.

"הם אמרו שהוא לא נראה כמו בנקאי טיפוסי", סיפרה יו"ר מונדו, דניס קינגסמיל, חברה בבית הלורדים ולשעבר סגן יו"ר הוועדה הבריטית לענייני תחרות, שנוכחותה במקום הוסיפה מעט הדרת כבוד למעמד. לבלומפילד כבר היתה תשובה מוכנה: "אמרתי שאני רוצה לנהל בנק מסוג חדש".

כשאינו משתדל להקסים רגולטורים, בלומפילד מפגין את הלהט - ואת קוצר הרוח - הנדרשים ממי שמבקש להקים בנק חדש מהיסוד. הטענות שלו בגנות השחקנים הקיימים מוכרות לרוב הצרכנים: שעות של ניירת כדי לפתוח חשבון או לבקש הלוואה, עמלות מופרכות על שימוש בכרטיסי אשראי בחו"ל, ריביות מעיקות בגין משיכת יתר - ואפליקציות רעועות לניידים.

"אני מתעורר ואומר: 'הבנק שלי ממש גרוע. האנשים האלה פשוט דינוזאורים!'", אומר בלומפילד, "זה משפיע עליי, על המשפחה שלי ועל כל החברים שלי. כולנו צריכים להיעזר במערכת הבנקאות, והיא לא מתפקדת כמו שצריך".

גוגל של הבנקאות

בלומפילד שואף להפוך את מונדו לגוגל או לפייסבוק של הבנקאות, עם חשבונות שיהיו קלים לשימוש ממש כמו חשבונות אימייל. "אנחנו פונים לציבור שמעריך את היכולת לעשות כל דבר בטלפון נייד בתוך חמש שניות", הוא אומר.

אילו יצליחו בלומפילד וקינגסמיל במשימתם, מונדו לא תהיה עוד אפליקציה מצוחצחת שפועלת תחת רשיונו של בנק קיים. את זה כבר עשו Simple.com (הנסמכת על בנק בנקורפ) בארה"ב ו-Number26 (הפועלת עם בנק ויירקארד) בגרמניה.

בניגוד לרוב הסטארט-אפים האחרים, מונדו פועלת לבד. אילו תזכה ברשיון מאת בנק אנגליה, הגוף שמפקח על גופים פיננסיים, החברה תוכל להתחיל לקבל פקדונות ולהלוות כסף כבר בשנה הבאה.

במקרה כזה יהיה עליה להודות לשר האוצר ג'ורג' אוסבורן, שתחת שרביטו התבצע השינוי הרגולטורי המקל על הקמת בנקים חדשים. בנאום שנשא בשנה שעבר בחממת הטכנולוגית Level39, ציין אוסבורן שבכוונתו להפוך את לונדון ל"בירת הטכנולוגיה הפיננסית של העולם". במרץ ציין כי בנק אנגליה ינפיק במרוצת חמש השנים הקרובות לפחות 15 רישיונות חדשים.

"אוסבורן הוא גיק טכנולוגיה אמיתי", אומר רוהאן סילווה, ששימש בעבר יועץ טכנולוגי לראש ממשלת בריטניה, וציין כי בצעירותו נהג השר לתכנת. "משקיעים ויזמים לא הקימו בנקים חדשים במדינה כי הם ידעו שהרגולטורים לא יאפשרו את זה", אומר סילווה, "חשבנו שאם נוכל להסיר את החסמים הרגולטוריים, תחום הפינטק (טכנולוגיה פיננסית) ינסוק".

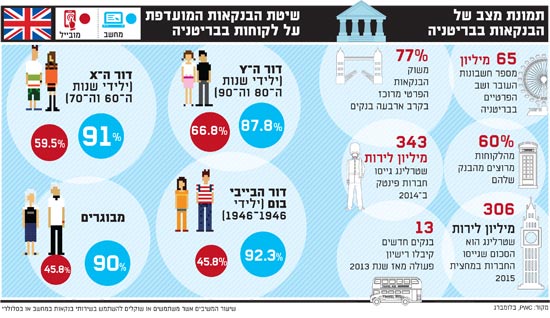

בהתחשב במצבה של מערכת הבנקאות הבריטית, נדמה שמדובר במהלך שהיה צריך להתבצע כבר מזמן. ארבעת הבנקים הגדולים בבריטניה - ברקליס, HSBC Holdings, קבוצת רויאל בנק אוף סקוטלנד וקבוצת הבנקאות לוידס - שולטים ב-77% מכלל 65 מיליון חשבונות העו"ש הפרטיים בבריטניה. הלקוחות לא מתלהבים מן ההיצע הקיים. סקר שערכה ב-2014 פירמת הייעוץ Accenture מצא כי רק 60% מהם מרוצים מהבנק שלהם.

הקמת בנק בבריטניה היתה בעבר תהליך קשה, שארך שנים ודרש הון התחלתי של מיליוני ליש"ט. גם אז לא היתה שום ערובה לכך שהרגולטורים יאשרו את הבקשה. ב-2010 פתח את שעריו בנק ההלוואות החדש מטרו בנק, המפעיל סניפים של ממש, והיה לבנק הקמעונאי החדש הראשון שהקמתו אושרה בידי הרגולטורים הבריטים מזה מאה שנה. תהליך האישור לקח כמעט שנתיים.

כיום יש למטרו יותר מחצי מיליון לקוחות, ובשנה שעברה נסקו ההפקדות בו ב-188%, לסך 2.9 מליארד ליש"ט (4.5 מיליארד דולר). אף שסניפי מטרו פתוחים שבעה ימים בשבוע ומציעים בין היתר קערות מים לכלבים, הבנק השיק אפליקציה למובייל רק בשנה שעברה.

"הרגולטורים מתקדמים"

כיום, התהליך הנדרש להקמת בנק חדש פשוט יותר - הן לבנקים פיזיים כמו מטרו והן לבנקים דיגיטליים כמו מונדו. הרגולטור הבריטי קבע כי ההון ההתחלתי הנדרש מן המבקשים להקים בנק חדש עשוי להסתכם במיליון ליש"ט בלבד. בנק אנגליה מציין שינקוט שיקול דעת בבואו להקצות לסטארט-אפים זמן רב מבעבר כדי להשיג את ההון הנוסף הדרוש לפי בזל 3.

"הרגולטורים כאן מתקדמים ופתוחים הרבה יותר מאשר בארה"ב", אומרת איילין ברבידג' האמריקנית, שותפה ב-Passion Capital, פירמת ההון סיכון הלונדונית שהעמידה לרשות מונדו הון התחלתי בסך 2 מיליון דולר בחודש אפריל. "לונדון היא המקום למי שרוצה לעמוד בחזית של טכנולוגיית הפיננסים".

ואכן, ההשקעה בחברות טכנולוגיית פיננסים בבריטניה גדלה בקצב מהיר יותר מאשר בכל מקום אחר בעולם. בשנה שעבר זכו חברות סטארט-אפ לונדוניות בתחום זה בהשקעות בסך 343 מיליון ליש"ט, פי שלושה מאשר בשנה הקודמת; כך עולה מנתוני London & Partners, הפירמה שהקים בוריס ג'ונסון, ראש עיריית לונדון.

במחצית הראשונה של 2015, חברות טכנולוגיית פיננסים בריטיות גייסו 306 מיליון ליש"ט. בהתחשב בעובדה שמדובר בתחום לוהט להשקעות הון סיכון, שאיפתה של מונדו לגייס עוד 15 מיליון דולר כדי להתחיל לפעול כבנק נראית צנועה בתכלית. הסכום יאפשר לה להעסיק עובדים נוספים ולהוציא אל הפועל מהלכי שיווק, ויספק גם הון ראשוני כעירבון למקרה של הפסדים מהלוואות.

בנקים רבים יותר זוכים לאור ירוק - והם זוכים לו מהר יותר. מאז השינויים הרגולטוריים ב-2013, 13 בנקים חדשים זכו לרשיונות. בחודש יוני אושרה בקשתו של אטום בנק (Atom) להיות למלווה הראשון בבריטניה הפועל על טהרת הדיגיטל, וזאת, חצי שנה בלבד לאחר שהגיש בקשה רשמית. הבנק מתעתד להתחיל לפתוח חשבונות במרוצת השנה הבאה, ולהתמקד באפליקציית המובייל שלו בשאיפה לפנות אל צרכנים ועסקים קטנים ובינוניים.

יש להניח כי אטום יקדים את מונדו. הוא זכה למימון בסך 25 מיליון ליש"ט מאת שמות גדולים כמו ג'ים או'ניל, לשעבר איש גולדמן זקס וכיום המזכיר המסחרי של משרד האוצר הבריטי.

"האינטרס של כולם הוא שחוויית הלקוח תהיה כמה שיותר דיגיטלית, כי זה עולה פחות", אומר מארק מולן, מנכ"ל אטום, שניהל בעבר את First Direct, הבנק הטלפוני שהקימה HSBC ב-1989. אטום טרם חשפה פרטים באשר לאפליקציית המובייל שלה. מולן אומר כי הוא מקווה להשתמש באבטחה ביומטרית ובנתוני מיקום כדי להעשיר את השירות.

מונדו, לעומת זאת, היא ספר פתוח. כעת היא בוחנת אבטיפוס לאפליקציה ולכרטיס אשראי נטען מראש; 500 משתמשים אמורים לספק משוב ולציין מה מצא חן בעיניהם ומה לא. "אנחנו לא רוצים להקים בנק בדלתיים סגורות", אומר בלומפילד.

ב-2011 עבד בלומפילד בחממת Y Combinator בעמק הסיליקון. הזמן שעשה שם הותיר בו חותם; הוא עדיין לובש לפעמים טי-שירט ועליה סיסמת החממה, "לייצר דברים שאנשים רוצים".

בלומפילד קיבל תואר במשפטים מאוניברסיטת אוקספורד, וכמה שנים לאחר מכן הקים עם שני בוגרים אחרים של המוסד את GoCardless, מערכת שמקלה על חברות לקבל תשלומים קבועים ומשמשת כיום את ה"גרדיאן" לגביית דמי מנוי ואת ממשלת בריטניה לאגרות דרך. בלומפילד עדיין מושקע בחברה, שמעבדת תשלומים בסך מיליארד דולר בשנה.

כמה הוצאתם ביום

ברגע ש-GoCardless כבר עמדה על הרגליים, בלומפילד החליט להתמקד בבנקאות לצרכן. כדי להקים את מונדו החליט לחבור לבנקאים מנוסים. אחראי הסיכונים של מונדו הוא פול ריפון, לשעבר מנהל התפעול הראשי של הבנק האירי המאוחד, ומנהל הכספים הראשי שלה הוא גארי דולמן, לשעבר מנהל הכספים הראשי של מיזוהו אינטרנשיונל היפנית.

הטכנולוגיה אמנם שינתה כמעט כל היבט של חיינו, אומר בלומפילד, אך הבנקאות לצרכן קפאה על השמרים. הבנקים עדיין מציעים ללקוחותיהם פירוט סטטי של הפקדות ומשיכות במקום לספק עדכונים מתוזמנים היטב או כלים שיאפשרו להם לנתח את ההוצאות ואת החסכונות שלהם.

בעולם של מסרים מיידיים, רבים מן הגופים המלווים אינם מתקשרים בזמן אמיתי. הבנק הנוכחי של בלומפילד עצמו (הוא מסרב לנקוב בשמו) הודיע לו שהוא במשיכת יתר של 800 ליש"ט באיחור של שבועיים וגבה ממנו 20 ליש"ט. "הבנקים כל הזמן מכניסים לך יד לתוך הכיס ומוציאים משם כסף", הוא אומר.

אפליקציית מונדו תאפשר להגדיר התראות בזמן אמיתי שיבהירו כמה הוצאתם ביום או האם אתם בדרך למשיכת יתר. אם תצטרכו 500 ליש"ט כדי למשוך עד למשכורת הבאה, מונדו תציין בפניכם כמה יעלה לכם לקחת הלוואה בטווח קצר, ולא רק תגבה מכם את הכסף בדיעבד.

ג'ייסון בייטס (43), מייסד שותף של מונדו והאחראי על השירות, שולף את הטלפון שלו ומציג לראווה את האבטיפוס של אפליקציית מונדו. הוא סיים זה עתה לאכול המבורגר עם אשתו ב-Five Guys בסוהו, וההוצאה הופיעה בחשבונו מיד, כולל מפה שמראה היכן השתמש בכרטיס האשראי. הוא מראה כיצד ניתן לבטל את הכרטיס במשיכת אצבע במקרה שאיבדתם את הארנק - ולהחזיר אותו לפעולה מיד אם מצאתם אותו. אפשר אפילו לחסום את הכרטיס לשימוש בפאבים כדי לצמצם את צריכת האלכוהול.

המעקב אחר החשבונות הסדירים מאפשר למונדו להתריע בפניכם במקרה של פעילות חריגה, כמו למשל חשבון חשמל גבוה מן הרגיל. שימוש חכם כזה בנתונים יכול לסייע באיתור של מקרי הונאה, אומר בייטס. "אם אנחנו רואים את הטלפון שלך במנצ'סטר, אבל הכרטיס שלך בשימוש בלונדון", הוא אומר, "נוכל לחסום אותו ולשלוח לך הודעת טקסט: 'משהו נראה מוזר. תוכל לאשר שהכול בסדר?'".

בלומפילד ובייטס אומרים שמונדו תוכל לגבות עמלות נמוכות במידה משמעותית ובכל זאת לשמור על רווחיות בזכות תקורה נמוכה משמעותית מאשר בבנקים הגדולים. המלווים המסורתיים נדרשים לעמוד בהוצאות של אחזקת סניפים ושל תחזוקת מערכות IT מיושנות. בין מערכות מחשוב עורפיות המשמשות לעיבוד טרנזקציות ניתן למצוא כאלה שהוקמו בשנות השבעים ולפעמים גם קרסו בעבר, אומר דייוויד פרקר, יועץ שירותים פיננסיים ב-Accenture הלונדונית.

בשנה שעברה הטילו הרגולטורים קנס בסך 56 מיליון ליש"ט על הבנק המלכותי של סקוטלנד עקב כשל מחשוב שאירע ב-2012 והשאיר 6.5 מיליון לקוחות בלי גישה לחשבונותיהם במשך שבועות.

"קשה לבנות אפליקציה פנטסטית כשמערכת הליבה הבנקאית שלך מכוערת", אומר פרקר, "הבנקים צריכים להשתנות במהירות או להסתכן בכך שהלקוחות ינטשו אותם".

"סבתא שלי לא תשתמש בבנק הזה"

לא כולם משוכנעים שהבנקים המתקדמים טכנולוגית יצליחו למשוך מארבעת הבנקים הגדולים בבריטניה מספיק לקוחות כדי להפוך לגורמים משמעותיים בעצמם. הבנקים החדשים הללו עלולים להתקשות למשוך לקוחות שאינם "גיקים פיננסיים רציניים", אומר ג'יימס מוד, יועץ לסטארט-אפים בתחום הפינטק (טכנולוגיות פיננסים) ולשעבר מנהל במעצמת השירותים הפיננסיים הלונדונית IDEO. "רוב האנשים חושבים שלנהל את הכסף שלהם זה משעמם, והם רואים במערכת הבנקאות שירות פרקטי גרידא", אומר מוד, "אני לא בטוח שאפליקציות מדהימות ישכנעו מספיק אנשים לעשות את המעבר".

בני ובנות דור ה-Y, שנולדו בין שנות השמונים לראשית שנות האלפיים, עשויים להיות קהל היעד המבטיח ביותר. כמעט 67% מהם מעדיפים אפליקציות ניידות לבנקאות. זאת, לעומת כ-46% מבני 51 עד 69, לפי נתוני PwC. סקר שביצעה יחידת המחקר Scratch של ויאקום, אשר זכה לכותרת "סליחה בנקים, דור ה-Y שונא אתכם", מצא כי 71% מבני 18 עד 34 מעדיפים ביקור אצל רופא שיניים על פני תקשורת עם הבנק שלהם.

בלומפילד יודע שמונדו לא מתאימה לכולם. "סבתא שלי לא תשתמש בבנק הזה", אמר, "אבל חלק גדול מהאוכלוסייה כן".

תמונת מצב של בריטניה