אין הרבה קרנות פרייווט אקוויטי כמו פימי, ואם לצטט את חברת המחקר האמריקאית Prequin, הרי שאין כאלה בכלל - שכן זו בחרה לא מכבר בפימי לקרן ההשקעות הטובה בעולם. המאפיין הבולט של הקרן המקומית והמוצלחת - זה שלמעשה מגדיר אותה ועומד בבסיס המוניטין והביצועים הייחודיים שלה - הוא מעורבותה המלאה בהשבחת החברות שבהן היא משקיעה. פימי לא מחפשת "לעשות סיבוב" פיננסי קצר-טווח, והוויתור על רכישת אל על הוא דוגמה עדכנית ומצוינת לכך.

תשואת המוניטין: קיימת סימולטניות רבת ערך בין מיצובה של הקרן לתשואה שהיא מייצרת, שכן מעבר ליכולת ההשבחה המרשימה, פימי נהנית גם מפריבילגיה משמעותית וחשובה - הנחה אינטגרלית במחיר הרכישה. אין מדובר כאן במתנה, אלא בתוצאה ישירה לאיכות המוניטין שפימי בנתה, שכן אם הצפת הערך היא ודאית, או לכל הפחות בסבירות גבוהה, אזי המוכר יתגמש לא מעט כדי לסגור עסקה.

חשבתי שיהיה זה נכון לבחון את פוטנציאל ההשבחה לא רק מזווית מבטה של פימי, אלא גם מזו של בעל השליטה - שעל פי רוב נותר שותף מרכזי בחברה. ההשקעה האחרונה בחברת הפלסטיק פולירם היא דוגמה טובה.

השקעה עם רשת ביטחון - למשקיעה: בעסקה קלאסית ופשוטה המשקיע ובעל השליטה מתמקחים ביניהם עד אשר הם מגיעים להסכמה לגבי המחיר שמאזן - עבור שני הצדדים - את היחס שבין הסיכון לתשואה. אז זהו, שכאשר בוחנים את מבנה ההשקעה בפולירם, מגלים שפנים רבות יש לאיזון - שכן פימי "שריינה" לעצמה את התשואה, בעוד שבעלי השליטה נותרו בעיקר עם הסיכון.

עסקה עם תמורה משתנה: לפני קצת יותר משלושה חודשים, ב-27 באפריל השנה, הודיעה פולירם כי התקשרה בהסכם עם פימי למכירת 65% מפעילותה.

על פי המתווה שהוגדר בעסקה, תוקם חברה פרטית חדשה, שאליה תועבר פעילותה של פולירם - ביחד עם החוב הפיננסי, אבל ללא נכסי הנדל"ן - ופימי תרכוש 65% ממנה תמורת 347 מיליוני שקלים במזומן.

מעבר לעובדה שמחיר המכירה היה נמוך משווי השוק באותה תקופה, הרי שבזה לא תמה ההטבה של פימי בעסקה, משום שמה שעוד נקבע זה "מנגנון התאמה" - שאומר כי במקרה של מכירה, פימי תהיה זכאית ל-17% נוספים בחברה שהוקמה, במקרה שסך התקבולים שתשלשל לכיסה יהיה נמוך מ-429 מיליוני שקלים.

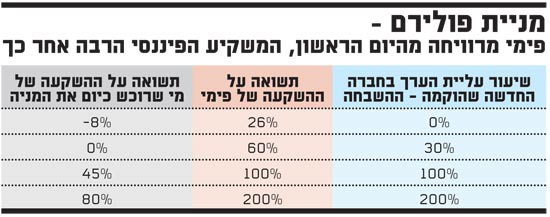

המשמעות היא, שגם אם פימי תחליט לממש מחר בבוקר את השקעתה, אפילו במחיר המופחת ששילמה, היא תוכל לזקוף לעצמה הצלחה לא קטנה - תשואה של 26%, בתקופה אפסית עד קצרה.

מתי פימי תסתפק בשיעור ההחזקה שרכשה בהתחלה? כאשר הרווח שלה בעסקה יהיה גבוה מאוד, כך שחלקה במימוש יגיע לכדי 650 מיליוני שקל לכל הפחות. אם התמורה תהיה איפשהו באמצע, בין הערך העליון לתחתון, אזי אותם 17% נוספים יחולקו באופן ליניארי בין השותפים.

שותפות מוגבלת: בכל מה שנוגע להחזקה המשותפת עם פולירם, לפימי יש הרבה מה להרוויח, ויהיה לה קשה להפסיד. מנגד, בעלי השליטה בפולירם - שהפכו לשותפי מיעוט בחברה שהוקמה - שילמו מחיר לא קטן עבור האפשרות לפגוש מזומן.

אם נקודת המוצא היא שווי השוק של פולירם רגע לפני העסקה, אזי בעלי השליטה בה יצטרכו לעבור דרך לא קצרה רק כדי לשוב לנקודת ההתחלה. באופן מעשי, בעלי המניות בפולירם ייאלצו להמתין עד שפימי תזקוף לעצמה תשואה של 80% על השקעתה - בחברה המשותפת שהוקמה - כדי ששווי החזקתם יחזור למחיר השוק שהיה לפני העסקה. אם הייתי מדמה זאת לארוחה, אזי את המנה הראשונה פימי אוכלת לבדה.

המשקיעים הפיננסיים - פחות, אבל עדיין כואב: אם לשפוט על פי מחיר המניה, הרי ששוק ההון בהחלט הבין את המשמעות הכללית של העסקה - שכן מאז ההשקעה, המניה איבדה 15% מערכה. לכאורה, האינסטינקט אומר שהמחיר הנוכחי מגלם באופן מלא את הדילול האפשרי, אבל התשובה אינה חדה וברורה; היא תלויה, מטבע הדברים, במידת האופטימיות לגבי פוטנציאל ההשבחה. כדי לתת תחושה לגבי יחסי התשואה - בין זה של פימי לזה של מי שרוכש כיום את המניה - הוצגו הנתונים בטבלה.

שורה תחתונה: אין דבר מפתה יותר מלהיות שותף של פימי בעסקה, אבל לשם כך צריך להשקיע בקרן עצמה, שכן אם לוקחים את עסקת פולירם כדוגמה, אזי מתברר כי לא תמיד השותפות מלאה - לעתים היא יותר לכאורה.

* הכותב הוא מנהל מחלקת מחקר מניות בלאומי שוקי הון, עובד בנק לאומי. הסקירה בוצעה על בסיס מידע ונתונים ציבוריים, המפורסמים לכלל המשקיעים, ועליהם בלבד

מניית פולירם

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.