שנת 1948, אלפרד ג'ונס, אמריקאי יליד אוסטרליה, בוגר הרווארד עם PHD מאוניברסיטת קולומביה, וכתב של מגזין פורצ'ן, מקים את קרן הגידור הראשונה עם הון של 100 אלף דולר. הרעיון: 100% לונג מניות וגם 100% שורט מניות, על מנת לנטרל את סיכון השוק ולהתמקד בניתוח מניות. כעבור שש שנים של ביצועים יפים, ג'ונס ממציא את הסטנדרט של התעשייה - 20% השתתפות ברווח, המשקפים את השיטה האמריקאית בשיאה - מנהל הכסף מרוויח כשהלקוח מרוויח.

2015, על פי מחקר של ארגון Hedge Fund Research, הסוקר את תעשיית קרנות הגידור בעולם, ברבעון הראשון נרשמה עלייה של יותר מ-18 מיליארד דולר באלוקציה של כספים לקרנות אלו. אותו מחקר גם הצביע על צמיחה של 95 מיליארד דולר בהיקף הכולל של הנכסים המנוהלים, וכעת התעשייה מגלגלת קרוב ל-3 טריליון דולר.

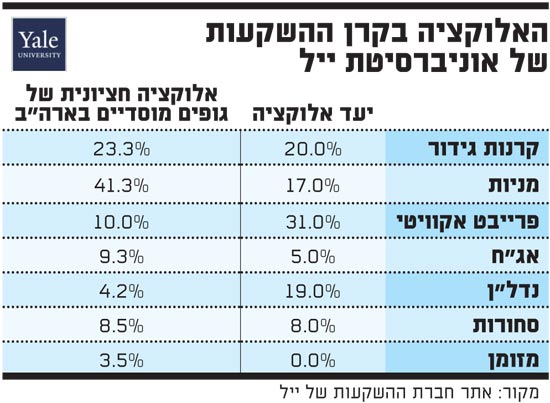

ומי משקיע בקרנות גידור? בין היתר גופים אייקונים כמו קרן ההשקעות של אוניברסיטת הרווארד, שהשקיעה בעשור האחרון 16%-18% מתיק ההשקעות בקרנות גידור. החשיפה של אוניברסיטת ייל נעה בטווחים רחבים יותר אך דומים, של 14%-24%. יעד האלוקציה של אוניברסיטת סטנפורד לקרנות גידור עומד על 22%. חשיפה של כ-20% מתיק ההשקעות לקרנות גידור תרמה לתשואות דו ספרתיות בקרנות אלו לאורך 40 השנים האחרונות.

רשימת המתנה למשקיעים חדשים

הסטנדרט שהשתית אלפרד ג'ונס הפך את תעשיית קרנות הגידור לסיירת של עולם ההשקעות. הפריצה הגדולה מתרחשת בשנת 1966, בעקבות מאמר בפורצ'ן שמבליט ביצועים עודפים דו ספרתיים של ג'ונס מול קרנות נאמנות מנייתיות, והשאר היסטוריה. מים מתחת לגשר, או כמו ש-רי דאליו קורא לזה BridgeWater (קרן הגידור הגדולה בעולם, בבעלות דאליו, המנהלת 160 מיליארד דולר).

בתחילת שנות ה-70 מקים ג'ורג' שוורץ, יהודי ניצול שואה שברח מבודפשט לאנגליה ולאחר מכן לארה"ב, את קרן הגידור הראשונה באסטרטגיית גלובל מאקרו. במהלך העשורים שלאחר מכן הקרן מייצרת תשואות ממוצעות של יותר מ-30% בשנה (!), מנהלת עשרות מיליארדי דולרים, וסוגרת את שעריה בפני משקיעים חדשים - מה שגם הופך לסטנדרט בתעשייה. שוורץ זוכה בתהילת עולם כאשר הוא מרוויח בעסקה אחת מעל מיליארד דולר בהשקעה כנגד מטבע הפאונד. למי שעדיין לא זיהה, בצעירותו שוורץ החליף את שמו לסורוס.

במסדרונות קוואנטום פאנד של סורוס גדלו השמות שהפכו את תעשיית קרנות הגידור למה שהיא היום: ג'ים רוג'רס, ויקטור נידרהופר וסטנלי דרוקנמילר. האחרון מתגאה בתשואה שנתית לאורך הקריירה של מעל 30%, ללא שנה אחת שלילית - כנראה הרקורד הטוב בהיסטוריה של עולם ההשקעות. אף יותר מוורן באפט, ואפילו יותר טוב מתעודת סל. השמועות אומרות שבתיקון האחרון של האירו מול הדולר במהלך שנת 2014, דרוקנמילר הרוויח 2 מיליארד דולר ועלה על מורו ורבו המפורסם, סורוס.

התשואות הבלתי נתפסות, הכריזמה של מנהלי קרנות הגידור והיכולת לפשט נושאים מורכבים, הולידו תעשייה שמנהלת בעברית 12 אלף מיליארד שקל לערך. שמות כמו קן גריפיין, הלן הווארד וג'וליאן רוברטסון (טייגר פנדס) הפכו כבר מזמן לאגדות. ואווירת החשאיות רק העצימה את המגמה.

והענף ממשיך לצמוח: בשנת 2014 התווספו לקרנות הגידור 355 מיליארד דולר - גידול של כ-15% (כסף חדש, בניכוי תשואות); בעולם פועלות כ-12 אלף קרנות, המנוהלות על-ידי כ-5,000 חברות. 764 קרנות חדשות קמו אשתקד (נכסים מעל 100 מיליון דולר), שנה בה גם נשבר שיא הנכסים המנוהלים ב קרנות גידור. השיא הקודם היה בשנת 2007, ומאז 2008 יש עלייה מתמדת. תופעה זו עוד יותר מרשימה לנוכח העובדה שחלק מהקרנות סגורות למשקיעים חדשים, ורשימות ההמתנה תופחות.

הניהול האקטיבי מנצח

ובישראל? אמנם גופי הפנסיה, כמו גם אוניברסיטאות, הגדילו בשנים האחרונות את החשיפה לקרנות גידור בזהירות הראויה, אך עדיין אין גוף מוסדי שמחזיק יותר מאחוז אחד מהפורטפוליו בקרנות גידור.

יש הטוענים כי הניהול הפאסיבי - תעודות הסל - ניצח את הניהול האקטיבי, אולם המספרים מראים אחרת. בישראל מנוהלים בניהול פאסיבי בתעודות סל כ-152 מיליארד שקל; בניהול אקטיבי בקרנות נאמנות מנוהל סכום כמעט כפול של כ-250 מיליארד שקל. יש להוסיף לנתון זה 255 מיליארד שקל שבידי מנהלי תיקים נכון לסוף 2014 (על-פי נתוני רשות ני"ע). אמנם יש חפיפה מסוימת, שכן חלק מניהול התיקים מתבצע באמצעות קרנות נאמנות, אך עדיין מדובר בסכומים גבוהים משמעותית.

בארה"ב המצב דומה. נכון לסוף 2014 נוהלו 16 טריליון דולר בקרנות נאמנות. על פי המכון האמריקאי להשקעות ICI, מתוך סך זה מנוהלים 2.1 טריליון בקרנות מדד (תעודות סל), 2.7 טריליון בקרנות כספיות (Money Market) ו-11.8 טריליון דולר (שהם 70%) בקרנות נאמנות אקטיביות של מניות ו/או איגרות חוב. אם נוסיף לסכומים אלו את ניהול התיקים וקרנות הגידור, נקבל תמונה ברורה: הרוב המוחלט של הכסף בארה"ב, כמו גם בישראל, מנוהל על-ידי מנהלים אקטיביים, שקמים כל בוקר עם משימה אחת - להשיא תשואה למשקיעים.

כאמור, בישראל כבר החל השינוי - בעשור האחרון הגופים המוסדיים עברו מהפכה של ממש באלוקציה של הנכסים המנוהלים, על-ידי הגדלה משמעותית של ההשקעות האלטרנטיביות בתיק, כמו נדל"ן, הלוואות, פרייבט אקווטי, וגם קרנות גידור.

אז האם התשואות הגבוהות של הגופים המובילים בארה"ב בדרך אלינו?

*** הכותב הינו מנכ"ל ספרה ניהול קרנות, חברת הניהול הגדולה בישראל של קרנות גידור. אין לראות בכתוב משום ייעוץ ו/או המלצה ו/או חוות דעת לרכישה או מכירה של כל ני"ע שהוא. בשום מקרה אין האמור מהווה מתן ייעוץ או הדרכה כלשהם, ואינו תחליף לקבלת ייעוץ והדרכה מקצועיים על ידי מי שמוסמך לתתם. הנתונים המוצגים לקוחים מאתרים פומביים. הכותב אינו אחראי על כל מידע הנחזה להיות מדויק אשר נלקח מאתרים אלו

האלוקציה בקרן ההשקעות של אוניברסיטת ייל

התשואות שרושמת חברת ההשקעות של אוניברסיטת הרווארד

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.