ימים לא פשוטים עוברים בשבועות האחרונים על שוקי ההון בעולם: מדדי המניות נסחרים בתנודתיות ורשמו ירידות חדות, מדד הפחד זינק, ומיליארדים רבים של דולרים נמחקו מתיקי ההשקעות ברחבי העולם. אין ספק שהמצב הנוכחי בשווקים שונה באופן מהותי מזה ששרר בסוף חודש יולי, אז הודיעה חברת התרופות טבע על העסקה הגדולה ביותר בתולדותיה (ובתולדות המשק הישראלי): רכישת החטיבה הגנרית של אלרגן, בעסקה של 40.5 מיליארד דולר.

איך, אם בכלל, משפיע המצב החדש בשווקים על עסקת הענק, שאמורה להיסגר בתחילת שנת 2016? גורמים בשוק ההון הישראלי העריכו היום, בתגובה לפניית "גלובס", שאין סיכון ממשי לביטול העסקה; עם זאת, יש מי שמעריך שהטלטלה בשווקים תוביל בהכרח לייקור המימון של רכישת הענק שיזם ומוביל מנכ"ל טבע, ארז ויגודמן.

מבנה העסקה עם אלרגן הוא כזה שטבע תשלם את רוב הסכום - 33.75 מיליארד דולר - במזומן. היתרה, כ-6.75 מיליארד דולר, תשולם במניות (פחות מ-10% מהון המניות של טבע), והחברה ציינה עם החתימה כי המספר המדויק של המניות ייקבע בהתאם למחיר הממוצע המשוקלל של מניית טבע ב-15 הימים שלפני ההודעה על הרכישה, וחמשת הימים שלאחריה.

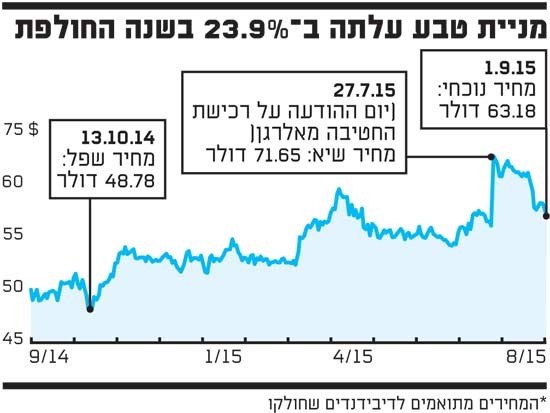

חלק המזומן בעסקה יהיה שילוב של יתרות הנזילות הזמינות בקופתה של טבע לצד הנפקת חוב, והנפקת מניות שהיקפה צפוי לעמוד על 6.75 מיליארד דולר. לאחר הדיווח על העסקה, מניית טבע זינקה ביותר מ-16% למחיר של כ-72 דולר. אלא שמאז היא מחקה את רוב העלייה וחזרה להיסחר במחיר של כ-63 דולר. ברור שככל שמחיר המניה נמוך יותר הדילול בגיוס ההון רב יותר.

עם זאת, יש לציין שהמניה עדיין נסחרת במחיר גבוה יותר מהמחיר שבו נסחרה לפני הדיווח הרשמי על הרכישה. לפי הערכות, טבע מתכננת לבצע את גיוס ההון בעוד כחודשיים, מה שמעלה את השאלה האם המצב בשווקים יאפשר לה ביצוע הנפקה גדולה כזו, ובאילו תנאים.

מכל מקום, כמה ימים לאחר ההודעה על הרכישה הגיעה טבע להסכמה עם שורה של בנקים בולטים על הלוואת גישור בהיקף הנדרש לעסקה. הבנקים התחייבו לספק לחברה עד 27 מיליארד דולר כהלוואת גישור להנפקת אג"ח, ועד 6.75 מיליארד דולר כהלוואת גישור להנפקת מניות. הלוואת הגישור מאפשרת לטבע מרווח זמן שבו תוכל לחכות עם הגיוס, ואולי להמתין לעיתוי יותר בשווקים. ככל הנראה, בחברה לא מזהים בשלב זה שינויים בשערי הריבית או ברמת הנזילות והביקושים בשוק.

"דירוגי האשראי עלולים לרדת"

"אין ספק שכל מה שקורה בשווקים בזמן האחרון משפיע על צורת המימון", אמר היום ל"גלובס" מנהל השקעות בכיר. "שני דברים קרו: מחיר המניה של טבע ירד, ומרווחי האשראי נפתחו בעקבות העלייה במדדי הפחד והתנודתיות בשווקים. טבע תצטרך או להגדיל את כמות המניות שתנפיק, על מנת לשמור על יחסי חוב שמתאימים לדירוג השקעה של BBB/BBB פלוס, או להגדיל את גיוס החוב כדי לא לגרום לדילול עמוק יותר לבעלי המניות. אבל בכך היא תצטרך להעלות את שיעורי המינוף, מרווחי האשראי יעלו יותר, ודירוגי האשראי עלולים לרדת".

"אני מניח", הוא מוסיף, "שיש להם חלון זמן שבו יוכלו לפנות לשווקים, כשהתקווה היא שהם יירגעו ומרווחי האשראי יירדו". עם זאת, לדבריו, מרווחי האשראי של טבע גדלו יותר מאשר בחברות פארמה אחרות באותו דירוג, בין היתר בשל מורכבות עסקת אלרגן. "המצב בשווקים לא יוביל לביטול העסקה, אבל הוא בהחלט ייקר את המימון. הוא יגדיל את מצבת החוב של טבע, אלא אם כן היא תדלל יותר את בעלי המניות, ואני לא חושב שזה יקרה. בסופו של דבר, עלות המימון השוטפת תהיה גבוהה יותר", אומר מנהל ההשקעות. גורמים אחרים בשוק העריכו היום שגם אם המצב בשווקים משפיע על מימון העסקה, לא מדובר בהשפעה דרמטית.

על פי תנאי העסקה, אם רכישת אלרגן תתבטל בשל אי יכולתה של טבע לממן את הרכישה, היא תיאלץ לשלם לאלרגן פיצוי בסך של עד 2.5 מיליארד דולר. אם העסקה תתבטל על רקע אי קבלת האישורים מרשויות ההגבלים העסקיים, טבע תשלם לאלרגן סכום של מיליארד דולר.

מבנה עסקת רכישת החטיבה הגנרית של אלרגן:

? טבע תשלם לאלרגן 33.75 מיליארד דולר במזומן וכ-6.75 מיליארד דולר במניות

? רכיב המזומן יגיע מקופת טבע לצד הנפקת חוב, וכן הנפקת מניות בהיקף של 6.75 מיליארד דולר

? טבע קיבלה התחייבות להלוואות גישור בנקאיות: עד 27 מיליארד דולר כהלוואת גישור להנפקת אג"ח, ועד 6.75 מיליארד דולר כהלוואת גישור להנפקת מניות

מניית טבע

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.