השנים האחרונות מסמלות יותר מכל ירידה ברווחיות של רשתות המזון בישראל, ולראיה קריסת רשת מגה, ועולה השאלה האם המאבק הכוחני בין יונילוור לשופרסל ישפר את רווחיותה של שופרסל. יונילוור נמנית עם עשרת הספקים הגדולים של שופרסל, והיקף הפעילות מולה מוערך בכ-5% (בהשוואה להיקף פעילות של כמעט 12% עם תנובה ושל קצת יותר מ-7% עם אסם ושטראוס - המהווים את שני הספקים הגדולים ביותר לאחר תנובה). מאחר ששופרסל היא השחקן הגדול בתחום רשתות המזון (במונחי הכנסות ומספר סניפים), הצלחה שלה בשיפור תנאי הסחר מול יונילוור על רקע המאבק הכמעט אלים בין שתי החברות, תוכל להיות סמן לשאר הרשתות והספקים, וייתכן שמאזן הכוחות בין הספקים לרשתות ייטה בעקבות כך לטובת הרשתות, אגב שיפור רווחיותן על חשבון הספקים הגדולים.

בבחינה לאורך זמן, ניתן לראות כי החל מקיץ 2010, כשנה לפני פרוץ המחאה החברתית, ועד קיץ 2015 (סוף יולי 2015) התרסקו מניות רבוע כחול ושופרסל, ומחקו 50% ו-90% מערכן, בהתאמה. לצורך השוואה, מדד תל-אביב 100 עלה בכ-50% בתקופה זו. מנגד, בזמן זה, שלוש הרשתות הציבוריות האחרות, רמי לוי, טיב טעם וויקטורי, רשמו תשואה דו-ספרתית, בעוד שמניית רמי לוי אף כמעט והכפילה את ערכה.

למעשה, רמי לוי הפכה לחברה בעלת שווי השוק הגבוה ביותר מבין רשתות המזון, וזאת למרות שהיקף שטחי הסניפים שלה הוא כעשירית מזה של שופרסל.

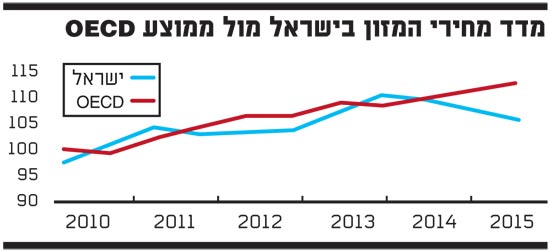

ברמה העסקית, קשה להתעלם מכך שללא קשר למאבק המתרחש, מחירי המזון בישראל עומדים בשנים האחרונות תחת מתקפה מתמדת, ונראה שגם להם השפעה על ביצועי החברות בתחום. למעשה, כמעט בכל התקופה שלאחר קיץ 2011, עלו מחירי המזון בישראל פחות בהשוואה למדינות ה-OECD, ובמיוחד בשנה וחצי האחרונות.

מגמה זאת של שחיקה יחסית במדד מחירי המזון עלולה להשפיע גם על היצרניות וגם על רשתות המזון. מבחינה של שיעורי הרווח הגולמי של יצרניות המזון הציבוריות הגדולות בישראל, אסם ושטראוס, בהשוואה לרשתות המזון הציבוריות, עולה כי שיעור הרווחיות הגולמית של היצרניות (המתייחס לכלל פעילותן בישראל ובחו"ל) נשחק קלות (ירידה של 2.7% ברווח הגולמי), בעוד שהשחיקה בשיעור הרווחיות הגולמית בקרב הרשתות הייתה דרמטית, והסתכמה ב-21% כמעט.

התגברות התחרות

השחיקה הגדולה בשיעורי הרווחיות הגולמית בקרב הרשתות נובעת מכוחות שוק ספציפיים בתחום קמעונות המזון, ובעיקר מהחרפת התחרות בקרב רשתות המזון, כפי שבאה לידי ביטוי בפתיחה המסיבית של סניפים חדשים, בשיעור העולה מהותית על הגידול באוכלוסייה במהלך העשור האחרון.

אם מביאים בחשבון שנכנסו לתחום שחקנים חדשים, ושנפתחו סניפים רבים על-ידי שחקנים קטנים יחסית, ניתן להבין מדוע הרווח הגולמי של הרשתות נשחק באופן כה מהותי. במקביל, התחזקו מאוד רשתות הדיסקאונט הטהורות, על חשבון שתי הרשתות הגדולות שופרסל ומגה (רבוע כחול). בעוד שרשתות שופרסל ומגה רשמו ירידה מצרפית בהכנסות, על אף הפתיחה המסיבית של הסניפים החדשים, שתי רשתות הדיסקאונט רמי לוי וויקטורי הכפילו את הכנסותיהן.

להערכתנו, הגידול הבולט של רשתות הדיסקאונט הטהורות על חשבון הרשתות הגדולות וטיב טעם נובע משתי סיבות עיקריות, ובראשן שינוי טעמים של הצרכנים לאחר קיץ 2011 והגברת המודעות הצרכנית, אשר הביאו לשחיקת מחירים ופגעו ברווחיות הגולמית. נוסף על כך, מיקוד עסקי של רשתות הדיסקאונט בפורמט אחד, בהשוואה לרשתות הגדולות שזיגזגו בין הפורמטים השונים, כפי שבא לידי ביטוי גם בשינוי בשמותיהן, פגע מאוד בתפיסה המותגית של הגדולות.

שחיקה ברווחיות

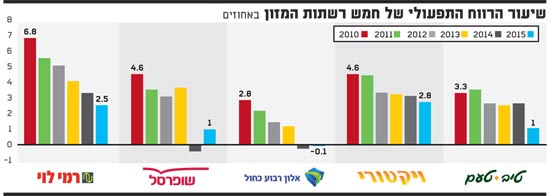

מהניתוח עולה כי שיעורי הרווחיות הגולמית של כל הרשתות, למעט ויקטורי, נשחקו, והצמיחה המואצת בהכנסות רמי לוי פיצתה את הרשת על השחיקה בשיעורי הרווחיות.

היחידה שהצליחה להגדיל קלות את שיעור הרווח הגולמי היא ויקטורי. הדבר נובע, להערכתנו, מכך שעם הגידול בהיקפי הפעילות, והפיכתה של ויקטורי לחברה ציבורית, שופרו תנאי הסחר של החברה מול הספקים.

אם לא די בכך, הרי שניתוח של שולי הרווח התפעולי חושף תמונה עגומה במיוחד. למעשה, לצד השחיקה הכואבת בשולי הרווח הגולמי, סבלו הרשתות משתי מגמות מאקרו נוספות שפגעו מאוד ברווחיות. הראשונה, אשר נבלמה כמעט לחלוטין לאחרונה, היא עלייה בהוצאות השכירות כתוצאה מהתחזקות כוחם המסחרי של בעלי הנכסים, והשנייה היא עלייה מהותית בשכר המינימום, אשר בו מועסקים כמעט כל עובדי הרשתות, למעט אולי מגה.

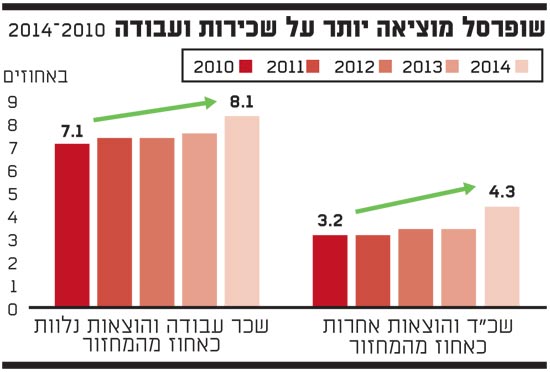

עלייה בשכר

העלייה הצפויה בשכר המינימום עלולה להביא לעלייה נוספת בשכר העבודה בשנים 2016 ו-2017. שופרסל, לדוגמה, מעריכה בדוחות הכספיים שלה, כי הדבר יגדיל את הוצאות השכר שלה בשנת 2017 בכ-140 מיליון שקל בהשוואה לשנת 2014.

כאשר בוחנים את השחיקה המתמשכת והחדה בשיעורי הרווח התפעולי, במיוחד בשנה האחרונה, ניתן להבין מדוע מחירי המניות של רשתות השיווק רשמו תשואה שלילית או תשואה נמוכה בתקופה זו.

גם אם חלק מהשחיקה ברווחיות של רבוע כחול ושל שופרסל נובעת מסעיפים חד-פעמיים, ברור כי הוצאות אלה מסבירות רק חלק מהשחיקה החריפה ברווחיותן. במקביל, בעוד שלרמי לוי יתרות מזומן נטו של כ-300 מיליון שקל, מגה ושופרסל ממנופות מאוד, ונראה כי אחד האתגרים שיעמדו בפני רמי לוי הוא ניצול יתרות המזומנים לרכישת סניפים של מגה (במהלך שנת 2015 רכש רמי לוי שישה סניפים של מגה), תוך כדי שיפור ברווחיותם, בהתאם לגידול המסיבי של הרשת בשנים באחרונות.

להערכתנו, תהליך ההתכנסות בשוק המזון נמצא בשיא, שהחל עם קריסתה של מגה ומכירת סניפים למתחרות, אך מגמת האי-יציבות צפויה להימשך בזמן הקרוב. אנו מעריכים כי הכוחות אשר השפיעו לרעה על תוצאות הרשתות יימשכו לפחות בשנתיים הבאות, אשר ימשיכו להיות מאתגרות, תוך ניסיון, לעיתים כוחני, של הרשתות לשפר את תנאי הסחר שלהן על חשבון הספקים, דבר שבהדרגה יביא לשיפור בתוצאות הרשתות, במקביל לתהליכי ההבראה וההתייעלות שמיושמים על-ידי שופרסל ומגה.

* הכותב הוא מנכ"ל פרומתאוס ייעוץ כלכלי. פרומתאוס ומנהליה ביצעו בשנים האחרונות מספר עבודות כלכליות לרשתות מזון מובילות בשוק הישראלי, והעבודה אינה מהווה ייעוץ ואין לראות בה תחליף לייעוץ השקעות

רווח תפעולי שולי 2

שופרסל שכד ושכע

מדד מחירי המזון

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.