הרבה סיסמאות וקביעות נזרקו לחלל האוויר במהלך השבועות האחרונים בכל הנוגע לסין, חלקן מדוייקות יותר, אבל רובן לא. האם סין נמצאת בעיצומו של משבר פיננסי שיסחוף את כל העולם למיתון? להערכתנו לא. האם סין נמצאת בתהליך של האטה מבנית? בהחלט כן.

ומה זה אומר לגבי העולם?

ב-2008 פרץ המשבר העולמי עקב קריסת בנקים והתפוצצות בועת נדל"ן בארה"ב. ב-2011 התחולל משבר באירופה על רקע חשש אמיתי לחדלות פירעון של חלק ממדינות ה-PIIGS. ואם נלך אחורה יותר בזמן, ב-2001 היה משבר הדוט-קום, ב-1998 רוסיה פשטה רגל וב-1997 התרחש משבר אמיתי באסיה שבו, פשוטו כמשמעו, נגמר למדינות שם הכסף בשל מדיניות כלכלית לא נכונה.

הפעם הסיפור הוא שונה לחלוטין. הירידה של יותר מ-40% בשוקי המניות אותה חוותה סין מאז אמצע חודש יוני, אינה קשורה להתדרדרות בכלכלה הריאלית, בדיוק כמו שעלייה של 117% בשוק המניות בשמונת החודשים שקדמו לא הייתה קשורה לשיפור חד במצבה של סין. במבט על השנה האחרונה, מדד שנחאי עדיין עלה ביותר מ-45%. בתגובה לזעזוע בשווקים, הבנק המרכזי בסין הזרים מיליארדים נוספים לשווקים, הפחית את יחס הרזרבה של הבנקים וביצע הפחתת ריבית, החמישית במספר בשנה האחרונה.

כדי להבין את התהליך שעובר על סין צריך לדעת מה קרה שם בשנים האחרונות. מאז 2013 סין החלה תהליך של שינוי מבני עמוק, שמשמעותו היא ירידה בפעילות בשוק הנדל"ן ובתעשייה. חשוב להבין כי עד 2013, הצמיחה בסין הייתה מונעת באופן גורף על ידי התנפחות מהירה מאוד באשראי, על מנת לבצע השקעות ענק בנדל"ן ובתשתיות. הרגולציה בסין על רמת סיכון האשראי הייתה לוקה בחסר והקצאת האשראי אינה יעילה, כתוצאה מכך התנפחה בועת אשראי ונדל"ן שעמדה בלב מספרי הצמיחה הפנטסטיים של אותן שנים.

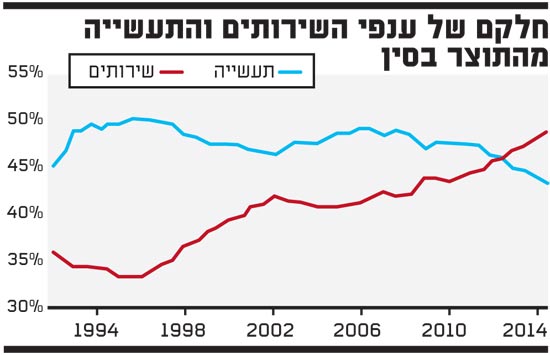

סין, כידוע, אינה דמוקרטיה, ובמדינה נהוג כי בכל עשור הממשלה מתחלפת, כשזו האחרונה נכנסה לתפקידה בתחילת 2013. ההנהגה החדשה הגיעה למסקנה כי מבנה הצמיחה הנוכחי יוביל את סין למשבר במוקדם או במאוחר, ועל כן יש לפעול בהקדם לשינוי מודל הצמיחה, לכזה שמנועי הצמיחה בו יהיו בני קיימא. המשמעות היא מעבר מהשקעה מופרזת בנדל"ן ותעשייה להתמקדות בענפי השירותים, כמו בכל כלכלה מערבית. ואכן, במהלך השנתיים האחרונות חלקם של ענפי השירותים הפך להיות גדול יותר מהתעשייה.

האטה זה רע? הפוך!

מה כל זה אומר על קצב הצמיחה של סין? הקצב צפוי להאט באופן משמעותי במהלך העשור הקרוב, כי הרבה יותר קל לייצר צמיחה שמגיעה מכיוון של השקעה בנדל"ן ותשתיות מאשר משירותים, שכן מנוע צמיחה שמגיע מכיוון ענפי השירותים דורש שינוי תרבותי לצד התבססות העושר של משקי הבית. זאת ועוד, עדיין רוב אזרחי סין גרים בכפרים ולא בערים - והמשמעות היא שתהליך המעבר למנוע צמיחה המבוסס על הצריכה יהיה ארוך מאוד. העולם צריך להתחיל ולהתרגל לסין שצומחת בקצב של 6.0% בשנה ואפילו פחות, במהלך השנים הבאות.

על מנת לתמוך במעבר לכלכלה מבוססת שירותים, מה שנדרש בסין היא מדיניות מוניטארית מרחיבה. עם זאת, השפעת הריבית מוגבלת כאשר מטבע היואן מתחזק כל כך, כמובן בשל הצמדתו לדולר. על כן, היה זה צפוי כי בשלב כלשהו הסינים יבצעו שינוי במדיניות שער החליפין. בנוסף, מהלך הליברליזציה של היואן צפוי לתפוס תאוצה, כאשר סין מתעתדת לשכנע את קרן המטבע העולמית להכיר ביואן כמטבע רזרבה. המשמעות עבור סין היא גדולה: מדובר על הכרה בה כמעצמה עולמית; הביקוש ליואן יגדל בצורה משמעותית; וקבלת הכללים והרגולציה על ידי החברות תעזור לקדם את השינוי המבני במדינה.

טיעון מקובל הוא שעלייה בקצב הצמיחה היא דבר טוב והאטה זה דבר רע. ובכן, במקרה של סין אנו טוענים כי זה הפוך! מה שסין צריכה היום זה להתאזן בקצבי צמיחה בני קיימא. כל האטה היום בסין שלא מובילה למשבר (תסריט "נחיתה רכה"), נחשבת לאירוע חיובי המוריד את הסיכון למשבר גלובלי גדול בעתיד. אם הממשל לא יהיה "אמיץ" מספיק לדבוק בתוכנית הגדולה ויחזור להמריץ את הכלכלה בצורה שאינה בת קיימא, הסיכון למשבר פיננסי עולמי נוסף רק יגדל. להערכתנו, הממשל בסין מבצע בשנתיים האחרונות את הצעדים הנכונים. השפעה מתונה על ארה"ב ואירופה

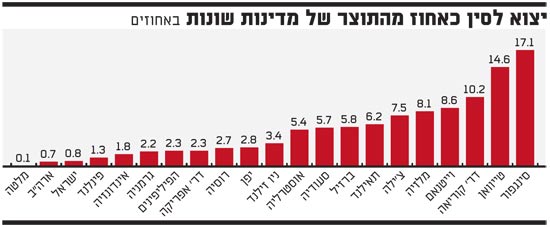

גם אם סין תסבול מהאטה חריפה, ואף ממשבר, ההשפעה על ארה"ב צפויה להיות יחסית מתונה, שכן סך החשיפה של היצוא האמריקאי לסין הוא כ-0.7% בלבד. סך החשיפה של אירופה לסין עומד על כ-1.4%, כאשר בגרמניה מדובר על 2.2% תוצר. על כן, הפגיעה בתנאי הסחר של ארה"ב ואירופה כתוצאה מהאטה חריפה בסין לא צפויה להכניס אותן למשבר. במבט על יצואניות הסחורות הגדולות והשווקים המתעוררים, התמונה שונה בתכלית, והן כבר נפגעו ועתידות להמשיך להיפגע מההאטה בכלכלה הסינית. כך לדוגמה, עבור ברזיל ואוסטרליה - סין מהווה יעד לרוב המוחלט של היצוא שלהן, המורכב ברובו מסחורות; ובאסיה, סין מהווה את שותפת הסחר המרכזית של רוב המדינות. בשורה התחתונה, אנו מצפים לראות את המשכה של המגמה שכבר קיימת בעולם זה שלוש שנים.

לסיכום, אנו נמצאים בסביבה עולמית של האטה בשווקים המתעוררים, התמתנות בסחר העולמי והתכנסות לקצב צמיחה עולמי מתון יותר. הצמיחה במדינות המערב מאטה, אך מנועי הצמיחה הפנימיים שלהן ימשיכו לאפשר להן לקיים כלכלה בריאה וצומחת, אם כי בקצב איטי יותר בהשוואה לעבר. לאור הגידול המשמעותי בהיצע הסחורות בשנים האחרונות, והתמתנות הביקושים מכיוון השווקים המתעוררים, מחירי הסחורות ימשיכו להתנהל בסביבה גבוהה של אי ודאות, במיוחד שוק הנפט אשר OPEC כבר לא יכולה לשלוט במחירים בו כבעבר. האינפלציה תהיה נמוכה יותר בהשוואה לעבר, אך גבוהה יותר מרמתה הנוכחית בכלכלות המערב, וסביבת הריביות תהיה נמוכה יותר. סוף העולם עוד לא הגיע.

*** הכותב הוא כלכלן שווקים גלובליים במחלקת המאקרו של פסגות. אין באמור ייעוץ/שיווק השקעות ו/או תחליף לייעוץ/שיווק המתחשב בנתונים של כל אדם ו/או תחליף לשיקול דעתו של הקורא ואינו מהווה הצעה לרכישת ני"ע

יצוא לסין כאחוז מהתוצר של מדינות שונות

חלקם של ענפי השירותים והתעשייה מהתוצר בסין

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.