אפתח הפעם את המאמר בווידוי קטן: אין לי מושג מה יעשה שוק המניות בארץ או בחו"ל בתקופה הקרובה. למען האמת, מעולם לא ידעתי, ואני מניח שגם בעתיד לא אדע. יחד עם זאת, מה שאני כן יודע, זה שהשוק נשען על שני מרכיבים שסביר להניח כי לעולם לא ישתנו. הראשון הוא תנודתיות במחירי המניות, והשני הוא הקשר בין אותם מחירי מניות לנכס שהם מייצגים - רווחי החברות.

לכן, במאמר זה אתמקד בניתוח שני המאפיינים הללו בנקודת הזמן הנוכחית, במטרה לקבוע האם ההשקעה בשוק המניות כיום תשתלם למי מכם שיחליט להישאר או להיכנס.

נתחיל מהמספרים היבשים. ב-21 במאי השנה נסק מדד S&P 500 לשיא כל הזמנים (2,130.8 נקודות). מאז ועד לכתיבת שורות אלו איבד המדד קרוב ל-10% מערכו. ירידות שערים ברמה שכזאת מכונות "תיקון", מילה מכובסת שמאחוריה מסתתרים כמה טריליוני דולרים, שלרוב נחסכו בעמל רב והתאיידו להם תוך זמן קצר.

מהי ירידה של 10% במניות?

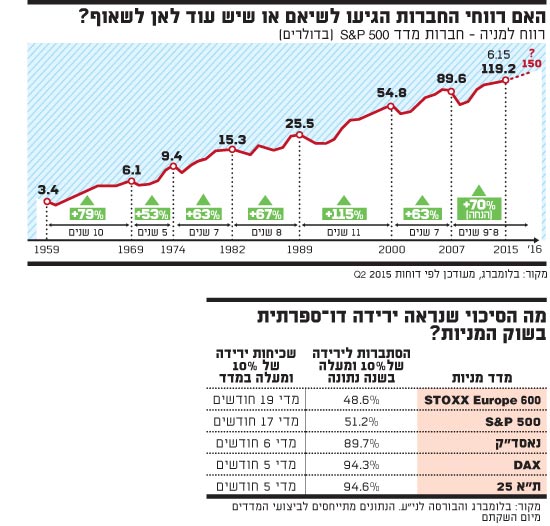

עד כמה שכיח לחזות בירידה של 10% בשוקי המניות במהלך חודש נתון? בחנתי את ביצועי המדדים המרכזיים בחו"ל וגם בארץ (ת"א 25) והתוצאות לפניכם: במדדים הרחבים והמגוונים יותר בהיבט סקטוריאלי, התנודות הקיצוניות מתרחשות לעתים נדירות יותר באופן משמעותי. במדדי היחס של ארה"ב (S&P 500) ושל האיחוד האירופי (STOXX 600) מתרחש אירוע של ירידה בשיעור של 10% ומעלה מדי שנה וחצי. לעומת זאת, במדדי נאסד"ק, ת"א 25 והדקס הגרמני, השכיחות לתרחיש קיצון זה הנה מדי חצי שנה.

למרות הפערים בין התוצאות שהתקבלו לגבי המדדים השונים, המסקנה לכלל מדדי המניות משותפת - ירידה דו-ספרתית בשוק המניות אינה אירוע נדיר כל כך. אנו נתקלים בה בממוצע אחת לשנה. למרות זאת, כל אירוע שכזה מלווה בפאניקה מטורפת בקרב המשקיעים ובהרגשה של מפולת בדרך.

במצבים אלה חשוב לזכור כי ההיסטוריה מלמדת אותנו כי ההסתברות לירידה של 10% ומעלה בשנה נתונה נעה בין 50% לקרוב ל-100%. במילים אחרות, עלינו דווקא להיות מודאגים ממצב שבו השוק לא התממש במשך יותר משנתיים ברצף.

כאן המקום להדגיש כי השקעה בשוק המניות (בשונה ממניה בודדת) אינה מסוכנת, אלא פשוט תנודתית. השקעה מסוכנת היא כזאת שבסבירות גבוהה נפסיד בה את רוב כספנו. למשל, מסחר באופציות, במט"ח ובנכסים בינאריים אחרים. לעומת זאת, השקעה מפוזרת במניות היא השקעה נבונה שדורשת סבלנות ואורך רוח מהמשקיע. כמות האירועים שבהם שוקי המניות התממשו בשיעורים של 10% ויותר ולאחר מכן התאוששו וחזרו לרשום עליות שערים היא עדות לכך שמדדי המניות היו ונשארו תנודתיים, אבל מנגד הם ממש לא מסוכנים למשקיע המתמיד.

רווחי החברות עדיין לא נגעו בשיא

כעת, אתמקד במרכיב השני שמשפיע על התנהגות שוק המניות - רווחיות החברות. לצורך כך, נבחן את תמונת המצב ברווחים של 500 החברות הציבוריות הגדולות באמריקה, אל מול מחיר המדד המייצג אותם.

נכון לסוף עונת הדוחות האחרונה (רבעון 2), הרווח למניה במדד S&P 500 עמד על 119.2 דולר. כך, ערך המדד הנוכחי משקף מכפיל רווח של 16.6 על הרווחים בשנה האחרונה. התחזיות לרווחיות החברות ב-12 החודשים הקרובים מנבאות כי הרווחיות תעמוד על 128 דולר למניה, כך שהמכפיל העתידי נמוך יותר - 15.4.

שימו לב כי מאז שנת 1959 ועד היום גדלו הרווחים של החברות האמריקאיות פי 35. ומה עשה שוק המניות בארה"ב בתקופה זו? עלה בכ-3,202 אחוזים - שיעור צמיחה דומה לגידול ברווחים. נתונים אלו מעידים, כי לאורך זמן ביצועי מניות הם בבואה של רווחי החברות. לכן, למרות התנהגותן התנודתית (לעתים מאוד) בטווח הקצר, תשואת המניות בטווחים של שנים אכן משקפת את השינויים בנכס הבסיס - רווחי החברות.

בגרף המצורף ניתן לראות את נקודות השיא במדד במונחי רווח למניה. השיא האחרון נקבע בשנת 2007, אז עמד הרווח למניה ב-S&P 500 על 89.6 דולר. המשבר הפיננסי של 2008-2009 הוביל לירידה הן בשוקי המניות והן ברווחיות החברות, אולם מאז מצב החברות והשווקים השתפר, וכעת הרווח למניה גבוה ב-33% ביחס לשיא הקודם.

מתי יגיע השיא ברווחים במחזור העסקים הנוכחי? ניסיון העבר מלמד כי מדי 8-9 שנים בממוצע רווחי החברות בארה"ב מגיעים לפסגה חדשה. אם כך יהיה גם הפעם, יש לנו עוד כשנה לכל היותר עד לקביעת השיא הבא.

בשלב זה הפסימיסטים יאמרו כי שוק המניות הגיע לסוף דרכו במחזור הנוכחי, שהרי תקופת הזמן בין שיא לשיא מיצתה עצמה. לעומת זאת, האופטימיסטים יגידו כי לשוק יש עוד לאן לשאוף למעלה, בשל העובדה כי הוא עדיין לא השלים את העלייה ברווחים בין שיא לשיא (70% בממוצע לעומת 33% כיום).

מובן שרק בדיעבד נגלה האם בנקודת הזמן הנוכחית השוק כבר אמר את דברו, או שמא המילה האחרונה עדיין לא נאמרה, ומדובר רק בשלב זמני בדרך לשבירת שיא חדש.

מה שכן, חשוב שנזכור כי על פי העבר שוק המניות מגיע לשיאו זמן קצר לפני שרווחיות החברות קובעת שיא חדש במחזור העסקים. מכאן המסקנה היא שבכל מקרה, התנודתיות בשווקים רק תלך ותגבר ככל שנתקרב לשנת 2016, וכמובן שגם במהלכה.

הכותב הוא מומחה בניתוח ופיתוח של מדדי השקעה בתחום האג"ח והמניות. אין באמור ייעוץ/שיווק השקעות ו/או תחליף לייעוץ/שיווק המתחשב בנתונים של כל אדם ו/או תחליף לשיקול דעתו של הקורא ואינו מהווה הצעה לרכישת ני"ע

רווחי החברות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.