לא מעט חוקרים טוענים שאנו נמצאים בעידן של ניסים. מאז שסיימו באופן רשמי לפענח את הגנום האנושי ב-2003, נטען כי זהו רק עניין של זמן עד שייצאו תרופות וטיפולים חדשים שישנו לחלוטין את פני הרפואה והחברה. בין הדוגמאות המסקרנות לכך היא האימונותרפיה (Immunotherapy) כטיפול לסרטן - שנחשבת ללא פחות מנס, שכן היא מתיימרת לגרום למערכת החיסונית שלנו לתקוף את תאי הסרטן ולהדבירו. דוגמה בולטת נוספת הצפויה לשנות את פני הרפואה היא כניסת ה-BIG DATA לתחום, מה שעתיד לעזור רבות באבחון מוקדם של מחלות, וכמובן התרופות הגנטיות הייעודיות - כלומר, התאמת הרכב התרופה באופן ספציפי לחולה. המסר ברור - החדשנות היום בשיאה בתחום זה, מה שהופך את חברות הביו-טכנולוגיה, הפארמה והציוד הרפואי לחברות צמיחה, ולא רק ערך.

ענף הבריאות עבר שינוי מהותי במהלך השנים האחרונות. מדובר באחד המורכבים והמגוונים שבין עשרת הענפים המרכזיים במדד-S&P 500 כפי שהוגדרו על ידי חברת המחקר והמדדים MSCI. הענף מורכב מכמה תתי ענפים מרכזיים: חברות תרופות מסורתיות (פארמה); נותני שירותים כמו בתי חולים וחברות ביטוח רפואי; חברות ציוד ואספקה רפואית; וחברות ביוטכנולוגיה.

בדרך כלל, מנקודת מבט מאקרו כלכלית, סקטור הבריאות נחשב לדפנסיבי, כלומר כזה הנוטה להציג ביצועי יתר ביחס לשוק בתקופות של אי ודאות, האטה או מיתון כלכלי. ההיגיון בכך די ברור - בתקופה של קושי כלכלי, אדם יוותר קודם כל על רכישת מוצרים בני קיימא כמו גם על בילויים וחופשות, אך על מה הוא לא יוותר - על משחת השיניים, על אוכל בסיסי וכמובן על בריאותו. על פי רוב, הסקטורים הדפנסיביים עמידים יותר מבחינת הרווחיות שלהם גם בתקופות שפל, שכן הביקוש לתוצרת שלהם נחשב לקשיח יותר ועל כן תזרים המזומנים שלהן יציב יותר. תת סקטור הפארמה (חברות תרופות "מסורתיות") למשל נחשב דפנסיבי בשל העובדה שהוא מורכב מחברות שנהנות מתזרים מזומנים קבוע יחסית בתקופות של שפל, כמו גם בתקופות שגשוג.

עם זאת, סקטור הבריאות שינה את פניו במהלך העשור האחרון בצורה דרמטית, על רקע עלייתן של חברות הביו-טכנולוגיה. אלו כמעט ואינן מחלקות דיבידנדים, ומשקיעות הון עצום במו"פ על מנת לפתח את המוצר הרווחי הבא. חברות אלה מסתמכות בעיקר על השווקים לגיוס ההון שלהן, אך לאור עלות הפיתוח הגבוהה ותהליך האישור המתמשך ב-FDA (רשות התרופות והמזון האמריקאית), ההשקעה בהן נחשבת ברמת סיכון גבוהה. אם ההשקעה במוצר הצליחה והוא קיבל אישור FDA, החברה ומשקיעיה ייהנו מתזרים מזומנים גבוה במיוחד, אך במקרה שלא, ויש לא מעט מקרים כאלו, החברה תפסיד הון וייתכן אף כי תגיע לחדלות פירעון.

בכל מקרה, חברות הביו-טק אינן עומדות בהגדרה של ענף דפנסיבי. בהתאם, התשואות למשקיעים בסקטור היו גם הן עד כה גבוהות במהלך העשור האחרון, ובמיוחד בחמש השנים האחרונות, שבהן התשואה השנתית הייתה יותר מ-30%(!). ה"בעיה" היא שחלקן של חברות הביו-טק בענף הבריאות הכפיל את עצמו בתוך עשור מ-10% ליותר מ-20% מסך הענף כיום. לעומתן, החברות המסורתיות (ענף הפארמה) מהוות כיום כ-42% מסקטור הבריאות, ירידה של כ-10 נקודות אחוז בהשוואה לחלקן לפני עשור.

יותר מגוון - יותר מסוכן

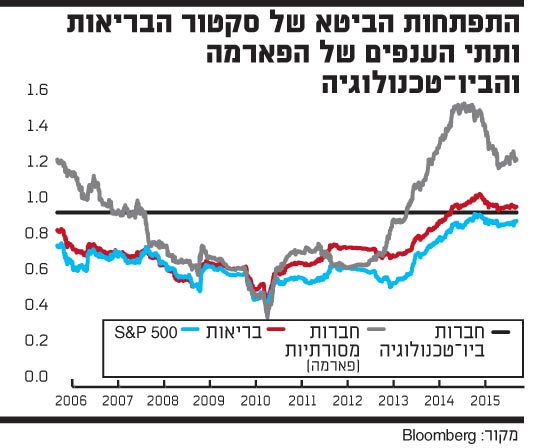

אז האם סקטור הבריאות עדיין נחשב לדפנסיבי? התשובה היא שכן, אבל הרבה פחות. אחת הדרכים המקובלות למדוד עד כמה סקטור הוא דפנסיבי או מחזורי היא לאמוד את הביטא של הסקטור ביחס לשוק. ביטא גבוהה מ-1 משמעותה שכל עלייה (או ירידה) של 1% בתיק השוק (S&P 500) תביא לעלייה (או ירידה) של יותר מ-1% בסקטור. מצד שני, ביטא נמוכה מ-1 משמעותה שעל כל עלייה (או ירידה) של 1% בתיק השוק, הסקטור יעלה (או ירד) בפחות מ-1%. כלומר, ככל שהביטא נמוכה יותר מ-1, כך הסקטור דפנסיבי יותר ביחס לשוק, ולהפך.

כפי שניתן לראות בגרף המצורף, סקטור הבריאות שינה את אופיו בשנים האחרונות. אם ב-2010 הביטא הממוצעת עמדה על 0.6, היום היא 1.03, וכך לנגד עינינו סקטור הבריאות הפך מסקטור דפנסיבי למשהו אחר, הרבה יותר מגוון, ולכן לבעל ביטא הדומה יותר לתיק השוק.

לאור ההתפתחויות של השנים האחרונות, ומה שעוד צפוי לקרות בתחום זה, סקטור הבריאות צריך להיות חבר קבוע בתיק ההשקעות שלנו. החדשנות שמאפיינת את הסקטור תמשיך לתמוך בגידול הרווחיות שלו, בעוד שהמגמות הדמוגרפיות בעולם ימשיכו לתמוך בתזרים מזומנים יחסית קבוע - גם בתקופות של שגשוג וגם בעתות שפל.

התפתחות הביטא של סקטור הבריאות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.