1. אז מה קורה בשווקים? ולמה ההחלטה של הפד להותיר את הריבית האפסית על כנה לעוד קצת זמן דווקא הציתה עוד גל של מכירות? הרי וול-סטריט ייחלה להחלטה שתמתח בכמה חודשים נוספים את עידן הריבית האפסית, אז למה היא הגיבה באופן די אלים ושלחה את מדדי המניות מטה? ובכן, ייתכן שאנחנו נוטים להסביר או מנסים להסביר יתר על המידה את מה שקורה בשווקים. אין זה סוד גדול שלגורמים אנושיים כמו פחד ותקווה יש לעתים משקל הרבה יותר גדול מאשר לגורמים כלכליים. תחושות הפחד והתקווה לא השתנו לאורך ההיסטוריה וכך גם הפסיכולוגיה של השווקים לא ממש השתנתה מקדמת דנא. רק הכלים השתנו, וכן, הכלים בשווקים (נגזרים וכדומה) הופכים אותם להרבה יותר תנודתיים, להרבה יותר מפחידים, ואפשר לראות זאת היטב: מניות צונחות כמו אבן ומשמידות ערך עצום בתוך זמן קצר בלבד.

צריך להסתכל על התמונה הרחבה יותר, וכפי שהזהרנו פה במהלך השנה האחרונה: החגיגה לפעמים מסתיימת, במיוחד אחרי 6-7 שנים של פינוק תשואות גלובלי במניות, באג"ח ובנדל"ן. הרי שום מגמה לא יכולה להימשך לנצח. העובדות מדברות בעד עצמן: המדדים בוול-סטריט נמצאים בטריטוריה שלילית. הנאסד"ק איבד כ-2.5% מתחילת השנה וכ-12% משיאו; הדאו ג'ונס איבד כ-8.5% מתחילת השנה ונפל בכ-11% משיאו. בישראל המדדים שומרים עדיין על תשואה חיובית מתחילת השנה, אבל התשואה הזאת הולכת ומתקזזת בחודשים האחרונים. התשואות בחיסכון ארוך הטווח, שעמדו על 7%-8% בממוצע בשנים האחרונות, כנראה יהיו סביב האפס השנה, אם לא תתרחש תפנית דרמטית בשלושת החודשים הקרובים.

אם מישהו רוצה לקבל המחשה מצוינת עד כמה השווקים יכולים להיות מתעתעים בפרק זמן קצרצר - עסקת טבע-מיילן, שנפלה בסופו של דבר, משקפת זאת היטב. רק לפני חמישה חודשים הגישה טבע הצעה לרכישת מיילן לפי 82 דולר למניה, ובסה"כ כ-40 מיליארד דולר, מחציתם אמורה הייתה להיות משולמת במזומן ומחציתם האחרת במניות. היום נסחרת מניית מיילן סביב ה-40 דולר, מחצית מהמחיר שטבע הייתה מוכנה לשלם עבורה (!).

כלומר, עסקה שטבע העריכה אותה בזמנו - רק לפני חמישה חודשים - ב-40 מיליארד דולר מוערכת כעת בשוק, ללא פרמיה, ב-20 מיליארד דולר בלבד. האם טבע הייתה מוכנה לשלם היום פרמיה של פי 2 ממחיר השוק על מיילן ואף יותר, כי טבע הרי התכוונה אף להעלות את הצעתה המקורית? ודאי שלא. האם טבע הייתה מציעה גם היום 40 מיליארד דולר לעסקה האלטרנטיבית שהיא גיבשה לרכישת החטיבה הגנרית של אלרגן (עסקה במזומן ברובה) לאור התנהגות השווקים ולאור החיתוך במניות הפארמה? אנחנו מסופקים. את המחיר של התנהגות השווקים ואת המחיר של ירידת המניה שלה עצמה (יותר מ-20% מהשיא), טבע תשלם בהנפקת החוב והמניות הענקית שהיא עומדת לבצע עד סוף השנה כדי לממן את העסקה, בין אם בדילול גדול יותר במקרה של ה נפקת המניות, ובין אם בריבית גבוהה יותר בהנפקת החוב לאור העלייה בסיכון.

וכל זה קרה בתוך 4-5 חודשים בלבד, דבר המבטא היטב את הקיצוניות של השווקים: מאופוריה שמעיפה שווי של מניות ועסקאות לשמים לסוג של פחד שמחסל ערך רב, גם בחברות תרופות, שנחשבות עסק בטוח יחסית.

2. דבר אחד בטוח אפשר לומר על השווקים: כשהכול מתהפך, כשהשווקים מתהפכים מסיבה כזו או אחרת (לרוב כשהריביות מתחילות לעלות או כשיש ציפייה לעלייה שלהן), כל הבעיות, בדרך כלל בעיות של מינוף גבוה מדי, שנדחקו הצדה בימים העליזים, צפות ועולות במלוא העוצמה. בשלב הזה, כשהגאות של הכסף הזול מסתיימת, לפתע רואים מי שחה בעירום. כלומר, כל התשואות הזעומות על ההשקעות והשבריריות של החברות השקועות בחובות, ואיתן הבנקים או המוסדות המלווים - נחשפים לעיני כל.

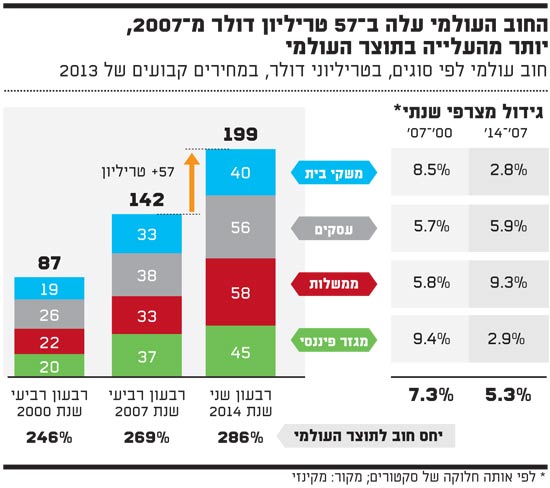

3. עד כמה העולם ממונף, עד כמה גדל המינוף ובאילו תחומים בדיוק - כל זה היה אפשר ללמוד מדוח של חברת הייעוץ מקינזי שפורסם בפברואר השנה. תמציתו של הדוח פורסמה בזמנו ב"גלובס" והיום בחרנו להביא עוד כמה פרטים ממנו, בליווי טבלאות שישקפו את תמונת המצב (הנפיצה) של החובות העולמיים.

ראשית, גם במקינזי מדגישים שחובות ומינוף אינם מילים גסות. "חוב יישאר כלי חיוני לכלכלה העולמית, למימון השקעות נחוצות בתשתיות, התרחבות עסקית ואורבניזציה", כותבים במקינזי, "אבל רמות גבוהות של חוב, במגזר הפרטי או הציבורי, העיקו לאורך ההיסטוריה על הצמיחה והעלו את הסיכון למשברים פיננסיים שיוצרים מיתון כלכלי עמוק. צריך לשקול מערך רחב יותר של כלים למניעת הלוואות מופרזות וגיבוש הסדרי חוב יעילים במידת הצורך" (ראו ההמלצות של מקינזי בגרף המצורף).

המחקר של מקינזי בחן את התפתחות החובות והסיכויים לירידה שלהם ב-22 כלכלות מתקדמות ו-25 כלכלות מתפתחות ונחלק לארבעה: החוב הממשלתי, החוב של הסקטור הפיננסי, החוב של משקי הבית והחוב של המגזר העסקי.

לפי מקינזי, אחרי המשבר הפיננסי של 2008 והמיתון העולמי הממושך והעמוק ביותר מאז מלחמת העולם השנייה, רבים צפו שהכלכלות בעולם יעברו ירידה ממינוף. זה לא קרה. במקום זאת, החוב המשיך לגדול בכל המדינות כמעט, במונחים מוחלטים ויחסית לתמ"ג שלהן. מצב זה יוצר סיכונים חדשים בכמה מדינות ומגביל את פוטנציאל הצמיחה במדינות רבות. דוח מקינזי מפרט:

"החוב ממשיך לצמוח. מאז 2007 החוב העולמי, כולל של המגזר הציבורי, הפיננסי, החברות ומשקי הבית, עלה ב-57 טריליון דולר, והעלה את יחס החוב לתוצר העולמי ב-17 נקודות אחוז, מ-269% ל-286%. כלכלות מתפתחות אחראיות לכמחצית מהגידול הזה, שבמקרים רבים משקף התפתחות פיננסית בריאה שלהן. בכלכלות המתקדמות, החוב הממשלתי נסק והירידה של המגזר הפרטי מחובות הייתה מוגבלת".

"צמצום החוב הממשלתי יחייב מגוון רחב של פתרונות. החוב הציבורי הזה גדל ב-25 טריליון דולר מ-2007 וימשיך לעלות במדינות רבות, בהתחשב בתנאים הכלכליים הנוכחיים שלהן. במדינות החייבות ביותר יהיו נחוצים צמיחה גדולה בלתי אפשרית בתמ"ג הריאלי או קיצוצים עמוקים מאוד בגירעונות התקציביים כדי להתחיל לרדת מהמינוף. מגוון רחב יותר של פתרונות לצמצום החוב הממשלתי יצטרך להישקל, כולל מכירות נכסים גדולים, מסים חד-פעמיים ותוכניות יעילות יותר לפריסת חוב".

"בנקאות הצללים בנסיגה, אבל האשראי החוץ-בנקאי נשאר חשוב. חדשה טובה אחת היא הירידה מהמינוף במגזר הפיננסי, יחד עם הנסיגה של האלמנטים המזיקים ביותר בבנקאות הצללים. מצד שני, צורות אחרות של אשראי חוץ-בנקאי, כמו אג"ח קונצרניות והלוואות של גורמי תיווך לא בנקאיים, נשארו חשובות. במגזר החברות, מקורות מימון חוץ-בנקאיים היו אחראים לכל הגידול כמעט באשראי מאז 2008. המתווכים הללו יכולים למלא את הפער שיצרו המגבלות על האשראי הבנקאי בעידן הרגולטורי החדש". את התופעה העולמית באשראי החוץ-בנקאי אפשר לראות היטב גם בישראל: כמחצית מהמימון של הסקטור העסקי בארץ מגיעה מהגופים המוסדיים, בניגוד למשקי הבית, שבהם יש דומיננטיות ברורה לבנקים.

"משקי הבית לווים יותר. בארבע מדינות הליבה של המשבר - ארה"ב, בריטניה, ספרד ואירלנד - משקי הבית צמצמו חובות. במדינות רבות אחרות, שיעורי החוב להכנסה של משקי הבית המשיכו לגדול, ובכמה מקרים הם עולים בהרבה על הרמות שנרשמו במדינות המשבר. כדי לנהל ללא סיכון את הרמות הגבוהות של חובות משקי הבית נחוצים חוזי משכנתאות גמישים יותר, חוקי פשיטת רגל אישית ברורים יותר וסטנדרטים נוקשים יותר של מתן הלוואות".

כפי שאפשר לראות בגרף, רוב הגידול בחוב של משקי הבית נותב לשוק הנדל"ן, ולכן אין זה מפליא ששוקי הנדל"ן, לא רק בישראל, התנפחו באופן מסחרר לממדים בועתיים. אגב, ישראל מקבלת ציונים די טובים בנושא החובות של משקי הבית, כמו גם בחוב הממשלתי, בהשוואה עולמית. המדינות שמסומנות כמסוכנות בגלל חובות גבוהים של משקי בית הן הולנד, דרום קוריאה, קנדה, שבדיה, אוסטרליה, מלזיה ותאילנד.

"החוב הסיני עולה במהירות. בליבוי הנדל"ן ובנקאות צללים, סך החוב הסיני זינק פי ארבעה, מ-7 טריליון דולר ב-2007 ל-28 טריליון דולר במחצית 2014. היחס חוב-תוצר בסין, 282%, אמנם ניתן לניהול, אך הוא גבוה מזה של ארה"ב וגרמניה (כולל המגזר הפיננסי). כמה גורמים בסין מעוררים דאגה: מחצית מההלוואות קשורה ישירות ובעקיפין לשוק הנדל"ן, חשבונות בנקאות צללים ללא פיקוח אחראים לכמחצית מההלוואות החדשות והחובות של רשויות מקומיות רבות אינו בר-קיימא כנראה". ההזהרה של מקינזי לגבי סין התממשה, לפחות על-פי המשבר בשוקי המניות בסין לפני כחודשיים.

בסיכום המחקר, נקבע כי רמת החובות תעיק על צמיחת התמ"ג ותמשיך לייצר תנודתיות ושבריריות בשוקי ההון. השבריריות הזאת עולה ותעלה, כמובן, יחד עם עליית הריבית הצפויה, התכווצות מחירי הנכסים והעדר יכולתם של עסקים לשרת את החובות שהם לקחו על עצמם בתקופות העליזות. כי חובות, בסופו של דבר, צריך לשרת ולהחזיר. אף שישראל לא מסומנת כמדינה מסוכנת בעבודת המחקר של מקיזני, היא תמיד סובלת מגלי ההדף של המשברים - בין אם מקורם בארה"ב ובין אם בסין או באירופה - והשפעתם על הכלכלה הריאלית.

4. באופן אבסורדי, המצב השברירי של שוקי ההון והתיקון שחווים שוקי המניות עשויים להיות חדשות טובות למדי מבחינת מחירי הדירות, תלוי בעיני המתבונן. שוקי המניות ושוקי הנדל"ן הלכו יד ביד בשנים האחרונות, בעקבות הריבית האפסית והעדר האלטרנטיבות, שדחפו משקי בית לקחת הלוואות זולות ולקנות באמצעותן דירות. נתוני המשכנתאות משקפים זאת מצוין, לא רק בישראל. אמנם שוקי הנדל"ן אינם זהים לשוקי המניות - לא בדינמיות, לא במהירות התגובה ולא בתנודתיות החריפה - אבל לא נתפלא אם הכיווץ בשוקי המניות יחלחל גם לשוקי הנדל"ן. בסופו של דבר, עם כל הכבוד לתוכניות של שר האוצר משה כחלון בשוק הדיור, עליית הריבית הצפוייה וההתנהגות של השווקים הן הברומטר הכי טוב למה שיתרחש בשוק הנדל"ן.

חיפוש יציבות

חוב עולמי לפי סוגים

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.