הניסיונות לנבא את העתיד מהווים חלק ניכר מן האנרגיה המושקעת בעולם ההון, וזה מובן מאליו: מי איננו רוצה להמר על בטוח? למרות זאת, ידיעת העתיד, ולפעמים ידיעתו הנכונה של העבר, עדיין נשארו בגדר תעלומה. מה שנותר הוא לנסות לבנות תהליך מעין מדעי.

כידוע, מהותו של המדע בנויה משני חלקים ברורים: ניחוש תיאוריה, ואישורה על-ידי הניסוי. ללא תיאוריה אין מה לחפש, וללא ניסוי אין ביטול השקר מן האמת הידועה, זמנית, עד התיאוריה הבאה, המרחיבה-מבטלת-ממשיכה את התיאוריה הקודמת.

ומה הקונטקסט הפיננסי של הקדמה כה ארוכה? תיאוריית התחתית הכפולה, המשתלבת עם עונתיות, וסנטימנט נכונים. התיאוריה אומרת שמצב של תחתית כפולה משמעותית מהווה בסיס נוח לתחילתה של תקופה חיובית בשוק, וזאת במיוחד כאשר יש מאחוריה גורמי רקע תומכים מאוד.

הניסוי, המוחלף כאן במבט על ההיסטוריה של השווקים, אכן מאשר תופעה כזו, למשל ב-2011.

האם זה מהווה בטוחה לעתיד? לא, כי חיזוי ונבואה אינם נכללים בהתמחויות של בני אדם, ובמיוחד לא בשלי, ועולם ההון אינו נכלל בקטגוריה של מדע מדויק. כדי להתחיל בתהליך, עלינו לבדוק תחילה אם ישנה תחתית כזו ומה היא אומרת לנו. הנה גרף שבועי של החוזים על מדד המניות האמריקאי הקובע, S&P 500:

משה-שלום-סנופי-06-10

התמונה שווה אלפי מילים, ולכן אקצר ואציין רק את הסיבות למהותה של תבנית כזו: זהו הניסיון הטוב ביותר של השחקנים הקובעים לבחון את אמיתותה של תחתית מסוימת. לאו דווקא בגלל עניין ברמת תמיכת מחיר זו או אחרת, אלא יותר מבחינת זרימת ההון המתבצעת כאשר מגיעים לאותה רמת תמיכה.

בלשון פשוטה יותר: אם יגיעו, באזור המחיר הנבחן, ביקושי אמת בקנה-מידה גדול מספיק לביטול הפסימיות שהייתה בהגעה הקודמת, אזי יש הצדקה לסיכון של לקיחת פוזיציה חיובית מאמצת עבור אותם שחקנים גדולים. המהות נמצאת בכסף הנע ונד באזורי חשיבות. כך היה, וכך יהיה תמיד.

ומה עם הרקע התומך? אין צורך לומר שמסוף אוקטובר והלאה, מקטלגים את העונה כחיובית. סיום השנה העסקית, החגים, וסיום תקופת קיזוזי המס, בנוסף לאופטימיות כללית לקראת השנה החדשה, כל אלו מהווים אלמנטים תומכים. זאת ועוד: ככל שספטמבר-אוקטובר היה קשה יותר מבחינת המדדים, כך הצורך בשיקום מעורר את המחשבה שלפנינו תיקון לגיטימי מעלה.

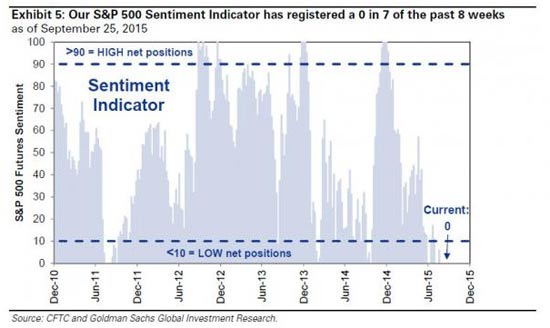

והנה, המאורעות של אוגוסט יצרו את אחד הסנטימנטים השליליים ביותר שנמדדו בעולם החוזים העתידיים הקובעים, כפי שגרף זה מראה היטב (מבית גולדמן, דרך אתר Zerohedge):

משה-שלום-סנטימנט-06-10

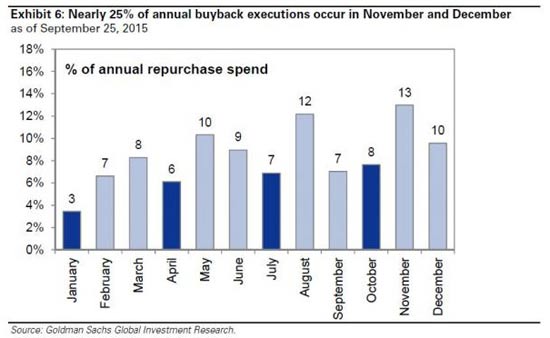

בנוסף, נעשה מחקר על אחד הגורמים העיקריים למגמה העולה מאז תחתית 2009, והוא גורם ה"קניות מחדש" (Buy Backs) ואובחן ששלושת החודשים האחרונים של השנה מהווים את התקופה שבה מתבצעות הכי הרבה מן הפעולות הפיננסית האלו מטעם החברות על מניותיהן (גם מבית גולדמן, דרך אתר Zerohedge):

משה-שלום-קניות-06-10

כל גורמי הפחד שהביאו את המדדים לייצר תנועה עמוקה ומהירה, בניה של תחתית כפולה, ויצירת אווירה כה שלילית בשוק, עדיין לא התבטלו: סין עדיין במצב קשה מאוד של האטה, הפד עדיין תקוע בין הפטיש לסדן, יש האטה במקרו האמריקאי בזמן שהוא היה אמור להראות סימני התאוששות לקראת העונה הטובה, והגיאופוליטיקה אינה מפסיקה לעורר דאגות.

ולמרות זאת, כאשר הכסף צריך להיות מושקע במקום מסוים, וכאשר אין עדיין הרבה אופציות "טובות יותר", נראה שהסיכוי שנראה סוף עונה "מתקן" מעלה, שיאשר את התחתית הכפולה, טוב יותר מן הסיכוי לקריסה מיידית. נבואה? לא. מדע? גם לא. רק הסתברות הגיונית במידה. ואף גורם מן הגורמים שתוארו לעיל, ואף ברבור שחור מאיים חדש, לא יבוא לקלקל את החגיגה.

משה שלום הינו ראש מחלקת המחקר ב-FXCM ישראל (חברה למסחר במטבע חוץ, מדדים וסחורות).

ניתן לפנות אליו, ולהצטרף לרשימת התפוצה שלו, דרך פניה ישירה לאימייל: Moshe.Shalom@gmail.com.

מובהר ומודגש כי האמור בסקירה זו אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. בפרסום המידע בסקירה זו אין משום המלצה או חוות דעת בקשר לביצוע כל עסקה או השקעה בניירות ערך, לרבות רכישה ו/או מכירה של ניירות ערך. יודגש כי לגבי כל מידע מכל סוג המופיע בסקירה - על כל אדם לבצע בדיקה ואימות נוספים, תוך התחשבות בנתונים ובצרכים המיוחדים שלו. יצוין כי במידע עלולות ליפול טעויות וכן עשויים לחול לגביו שינויי שוק ו/או שינויים אחרים, וכי אף עלולות להתגלות סטיות משמעותיות בין התחזיות והניתוחים המופיעים למצב בפועל. אשר על כן, קבלת החלטה כלשהי על סמך נתון, דעה, חוות דעת, תחזית או ניתוח המופיע במסגרת הסקירה - הינו על אחריות הקורא בלבד.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.