בשבוע שעבר נתקלתי בכתבה מעניינת של עמיתי אריק פרץ, מנהל השקעות במנורה מבטחים, שהזכירה לי את מה שדווקא רציתי לשכוח - ההמלצה שלי על מניית פלוס 500. לפני שנה וחצי לערך, כתבתי שההשקעה במניית החברה היא בגדר "הימור מחושב", ושנראה לי כי הצמיחה החדה ברווחיה מפצה על הסיכון האינהרנטי הגלום בעסקיה.

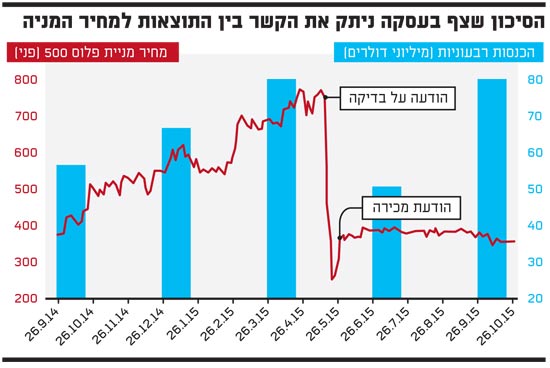

אז זהו, שבאפריל האחרון התממש הסיכון הרגולטורי במלוא עוצמתו - החברה דיווחה כי הרשות הבריטית לניהול פיננסי (FCA) ביקשה ממנה למנות מבקר לענייני הלבנת הון, מתוך חשש שפעולות אסורות מסוג זה נעשו על-ידי לקוחותיה. ההודעה המפתיעה נתנה את האות לקריסת המניה, כך שבתוך יומיים איבדה האחרונה שבעים אחוזים מערכה.

העניין הוא, שבעוד שתגובת המשקיעים הפיננסיים הייתה במסגרת התנהגותם המוכרת והצפויה, הרי שקשה לומר זאת על החלטתם החפוזה של בעלי השליטה - מכירת החברה.

מדוע "חפוזה"? משום המהירות שבה היא נעשתה, ובמיוחד נוכח התמורה שהוסכמה - 400 פני למניה, שהם מחצית מהשווי שבו נסחרה רגע לפני ההודעה. נכון שמחיר המכירה היה גבוה בהרבה ממחיר השפל הנקודתי ביום העסקה, אבל לדעתי, מעטים המשקיעים שמצאו בכך נחמה.

התסכול הוא אף מעבר לכך, משום שלאחר שהרגולטור הבריטי סיים את הבדיקה, התברר שזו הייתה סערה בכוס מים, שכן כמעט כל הלקוחות שהוקפאו הופשרו בחזרה, החברה שבה להציג תוצאות שיא, ורק שווי השוק נותר מתחת לתקרה שיצקה עליו העסקה.

הייתי אומר שאלמלא ההסכמה בין הרוכש לבעלי השליטה, שווייה הנוכחי של המניה עשוי היה לעבור את מחיר השיא טרם הפרשה, שהרי ממצאי הבדיקה מהווים סוג של ראיה, אם תרצו תעודה, לכך שהסיכון הרגולטורי פחות מזה שנחזה.

אז זו בדיוק הנקודה שמחזירה אותי למניה, שכן תוקפה של העסקה הוא עד סוף השנה, ויש חשש, אולי תקווה, שההסכמות לא יגיעו לכדי הבשלה - דבר שעשוי להביא לידי ביטול המכירה. לכאורה, נראה כי מבחינת המשקיעים זו התוצאה הרצויה, משום שבאין עסקה גם אין מחיר תקרה, מה שאומר שמחיר המניה ייקבע על פי ביצועי החברה - ששבו לרמות הגבוהות בנקודת המוצא. אז זהו, שלא.

הסיכון התנפח, והרבה: אין לי ספק, שהשאלה הראשונה שהמשקיעים היו רוצים לשאול את בעלי השליטה, היא למה? למה מיהרתם להיפטר מחברה צומחת ומצליחה, במחיר שרק לפני שבוע נראה כמו רצפה רחוקה? מה היה כל כך מפחיד בבדיקה שבוצעה?

התשובה לשאלות הללו מאוד חשובה, משום שבאין הסבר משכנע, וזה המצב לעת עתה, אזי המסקנה המתבקשת היא שקיים סיכון מוחשי לחברה - שאולי לא נהיר למשקיעים, אבל מוכר לבעלי השליטה - והעובדה שהוא לא התגלה בבדיקה האחרונה, אינה ערובה שזה לא יקרה בפעם הבאה.

אם זו אכן הפרשנות למכירה המזורזת, אזי איכות הביצועים כבר אינה מעניינת, שכן מעטים יהיו מוכנים להיחשף לחברה שבעליה מפקפקים באיכותה. יש המגלים הבנה להחלטה שנתקבלה, שכן מבחינת בעלי השליטה, כך הם אומרים, מחיר המכירה משקף תשואה פנומנלית על ההשקעה - ובכל מקרה, הוא גבוה משמעותית ממחיר ההנפקה.

אם כך, מה כל כך רע? זה עניין של זווית ראייה, משום שאם מדמים השקעה לטיסה, אזי במקרה של כיס אוויר, או סתם מצוקה, איש אינו מצפה שהטייס ילחץ על כיסא המפלט, גם אם מבחינתו זו פעולה ראויה, משום שאף נוסע לא יעלה שוב על אותה טיסה - וזה, לטעמי, מה שיקרה במידה ולא תמומש העסקה.

שורה תחתונה: מחיר המכירה מעיד כאלף עדים על הסיכון הגלום בחברה, הרבה יותר מכל בדיקה, ומאחר ואת הנעשה אין להשיב, אזי ביטול העסקה לא ייטיב עם המניה - גם אם הביצועים ימשיכו להרשים.

הכותב הוא מנהל מחלקת מחקר מניות בלאומי שוקי הון, עובד בנק לאומי. הסקירה בוצעה על בסיס מידע ונתונים ציבוריים, המפורסמים לכלל המשקיעים, ועליהם בלבד

הסיכון שצף

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.