נושי החברות המשתייכות לקבוצת אלון המקרטעת של עו"ד שרגא בירן והקיבוצים בדרך לעוד הסדר חוב, במטרה למנוע קריסה של עסקי הקבוצה ובראשם רשת מגה. חברת אלון רבוע כחול הציבורית, החברה-האם של מגה ומספר חברות נוספות, דיווחה היום (ב') כי הגיעה להבנות עם מחזיקי האג"ח שלה ועם מרבית הבנקים (להוציא דיסקונט, לו חייבת החברה כ-50 מיליון שקל) בדבר עקרונות "למתווה לפריסה וארגון מחדש של החוב הפיננסי של החברה". מדובר בחוב שהיקפו כ-900 מיליון שקל.

בעקבות הדיווח זינקה מניית אלון רבוע כחול ביותר מ-20%, אך גם לאחריה היא עדיין נסחרת בשווי של פחות מ-100 מיליון שקל. עליות נרשמו גם באג"ח החברה, הנסחרות עדיין בתשואה דו-ספרתית.

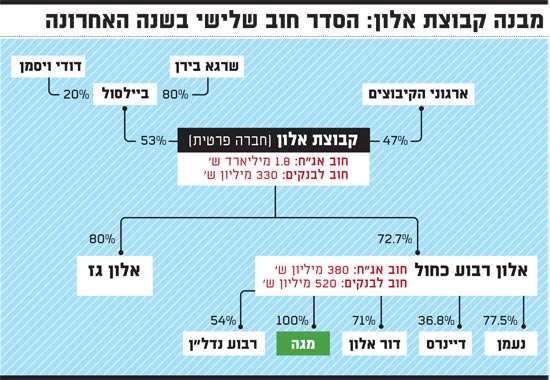

מדובר בהסדר החוב הגדול השלישי בקבוצה בתוך תקופה קצרה, לאחר ההסדר הענק בחברה-האם של אלון רבוע כחול, קבוצת אלון הפרטית, ובחברה-הבת, רשת מגה. זאת כשברקע עומדת רשת הקמעונאות על סיפו של משבר נוסף, אגב החששות הגוברים בקרב ספקיה לגבי יכולת ההישרדות שלה.

במסגרת הסדר החוב הצפוי באלון רבוע כחול תקבל החברה הציבורית "גרייס" של 5 שנים לנהל את עסקיה ולממש את החזקותיה שלא תחת אילוצי זמן שיובילו למחירי חיסול. מצד שני היא תעניק לנושיה הפיננסיים תוספת ריבית של כ-1%-1.5% לצד 10% ממניות החברה, שיחולקו בין כלל הנושים פרי-פסו.

"הסבירות שמגה תשרוד גדלה מאוד"

במה דברים אמורים היום? לאלון רבוע כחול חוב בנקאי בהיקף כולל של כ-520 מיליון שקל, כשבנוסף לחברה חוב של כ-380 מיליון שקל למחזיקי האג"ח. רוב החוב הבנקאי של אלון רבוע כחול הוא לבנק פועלים (250 מיליון שקל) ולבנק מזרחי-טפחות (146 מיליון שקל). בנוסף, לחברה חובות בגין תווי קנייה נטו (בהיקף של כ-80 מיליון שקל). נוסף לכל אלה - עליה להמשיך את הזרמת הכספים לרשת הקמעונאות הבעייתית מגה, בהתאם להסדר חוב שכבר אושר בבית המשפט.

במסגרת הסדר מגה התחייבה אלון רבוע כחול להזרים לה עד לסך של כ-320 מיליון שקל. עד היום תמיכת החברה במגה מסתכמת במזומן ובערבויות בסכום של כ-230 מיליון שקל, כאשר החברה מתחייבת כעת כי "לא תשקיע במגה סכומים נוספים מעבר לסכומים להם היא מחוייבת לפי הסדר מגה".

מטרת הסדר החוב היא לאפשר לחברה חלון זמנים נוח יותר למכירת נכסים, במטרה לשרת את חובותיה ואת ההסדרים להם התחייבה כבר בדגש על הסדר מגה.

במסגרת זו מציין גורם המקורב להליך סיכום ההסדר כי "מי שרצה בנפילת מגה יתבדה, ומגה תפעל בגיבוי מלא של חברת-האם שלה להוציא לפעול את תוכנית ההבראה שאושרה בבית המשפט. סבירות הישרדותה גדלה מאוד עם ההסדר הזה".

מבנה קבוצת אלון

ההחזקות בדיינרס בדרך לכאל

בימים אלה פועלת אלון רבוע כחול, בראשות המנכ"ל ישראל יניב ובהובלת מנכ"ל הקבוצה אביגדור קפלן, למכירת החזקותיה בדיינרס לשותפתה בה - חברת כרטיסי האשראי כאל, כשבמקביל בכוונתה לקבל מימון ביניים מכאל מיד לאחר החתימה על העסקה ביניהן (כנגד שעבוד מניות דיינרס), ועד להשלמת העסקה, ובכך להקדים את קבלת התמורה.

בד-בבד מנסה אלון רבוע כחול למכור את החזקותיה בחברת הדלק הציבורית דור-אלון, והיא אף שכרה את שירותי בנקאות ההשקעות של קבוצת לאומי לטובת העניין.

בין החברה לנושיה הוסכם שכל תקבול שיתקבל בחברה ממכירת נכסיה, בניכוי הוצאות מכירה ומס והוצאות לתמיכה ברשת מגה להן מחויבת החברה, ישמש לפדיון ולפירעון מוקדם של קרן וריבית פרו רטה לכל הנושים הפיננסיים.

עוד במסגרת עקרונות ההסדר שסוכמו, יושוו לוחות הסילוקין של כל הנושים הפיננסיים, כך שהחל מהשבוע יישאו כל חובות החברה ריבית של 5% צמוד למדד, שמהם ישולמו 4% באופן שוטף בתשלומי חצי שנתיים, ויתר תשלומי הריבית ישולמו בתשלום אחד עם תשלום הקרן האחרון שיחול בנובמבר 2020.

הרוב המכריע של תשלום הקרן (94%) יידחה לתשלום אחד שיבוצע בנובמבר 2020 - בעוד 5 שנים מהיום.

היתרה - 6% מקרן החוב, תשולם ב-3 תשלומים שנתיים שווים בחודש נובמבר של השנים 2017-2019.

פריסת החוב ודחיית רוב התשלום ל-5 שנים מהיום מקלים על החברה, משום שללא ההסדר החוב פרוס לאורך השנים עם עומס חוב גדול עוד השנה (2015) וגם ב-2016.

כאמור, הריבית על החוב תהיה גבוהה עתה בכ-1%-1.5% מהריביות שהיו עליו קודם לכן. כמו כן, בין הצדדים הוסכם כי בעת גיבוש ההסדר המפורט, תידון תוספת תמורה נוספת שתשולם בשנת 2020 בשיעור של 1% במצב של אפסייד.

בנוסף, כאמור, הבנקים והמוסדיים יקבלו לידיהם 10% ממניות אלון רבוע כחול.

כמו כן, החברה תעניק לבנקים ולמחזיקי האג"ח שיעבוד ראשון קבוע על מניות מגה, דור-אלון, 50.1% ממניות ריבוע נדל"ן והמניות בדיינרס.

כמו כן תפורק חברת Bee, כאשר החברה תנקוט מהלכים לצמצום הוצאות ההנהלה והכלליות ובכלל זה הפסקת הדואליות במסחר, כך ש"החל מ-2017 הוצאות הנהלה וכלליות לא תעלנה על 10 מיליון שקל".

כמו כן, החברה התחייבה שלא תחלק דיבידנדים ולא תשלם דמי ניהול לבעלת השליטה בה.

עדיין מוקדם לראות באמור סוף פסוק. באלון רבוע כחול מציינים כי "עקרונות המתווה אינם סופיים, המתווה טרם נחתם על-ידי הצדדים, והוא כפוף, בין היתר, לדיונים נוספים וכן לאישור כלל הארגונים הרלוונטיים ובהם החברה, הבנקים ואסיפת מחזיקי האג"ח (סדרה ג')", כך שייתכנו "שינויים מהותיים" במתווה הסופי, אם יהיה כזה.

כמו כן, היום התקיימה גם ישיבת מחזיקי אג"ח של קבוצת אלון, החברה-האם של אלון רבוע כחול.

ישיבה זו זומנה לאור התנגדותם של מחזיקי האג"ח שם - שכבר סיכמו הסדר חוב עם החברה ובעליה שרגא בירן - להזרמה של כ-50 מיליון שקל על-ידי החברה כלפי מטה במורד פירמידת החברות של הקבוצה.

לדברי מחזיקי האג"ח, הם יסכימו למהלך שכזה רק אם יובטח להם שיראו את הכסף בחזרה בעתיד. ההצבעה בנושא תהיה בהמשך השבוע.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.