תאגידי ענק רבים בתחום הטכנולוגיה לוטשים עיניים לעבר תחום ה-FinTech (טכנולוגיות פיננסיות), אשר משנה בהדרגה את האופן שבו בני אדם מבצעים רכישות, מעבירים כספים זה לזו וכן הלאה. לפי נתונים של חברת המחקר Accenture, הושקעו בתחום 12.2 מיליארד דולר בשנת 2014, יותר מאשר פי 3 ביחס להשקעות בשנת 2013.

ברשימת החברות שמשקיעות בפינטק ניתן למצוא את אפל וגוגל שהשיקו ארנקים דיגיטליים ולא זכו עד כה להצלחה מסחררת. לפני כחודש פורסם כי הסטארט-אפ סקוור (Square) של ג'ק דורסי ינסה להנפיק, ובסוף השבוע נחשף כי החברה שמפתחת שירות תשלומים סלולרי מקווה להפוך לחברה ציבורית לפי שווי של 4 מיליארד דולר.

בשוק הפינטק ניתן למצוא שחקנים חדשים, בהם סטארט-אפים, אבל גם גורמים ותיקים, בעיקר הבנקים וחברות האשראי. אחד מהבנקים הללו הוא סיטי הבינלאומי, אשר מפעיל בישראל מרכז חדשנות וגם מאיץ סטארט-אפים, שבימים אלה מתארח בו המחזור הרביעי.

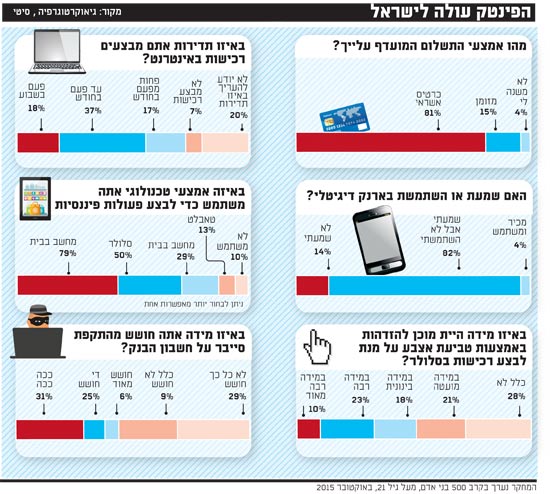

ביום שני הקרוב יערוך מרכז החדשנות תערוכת פינטק שבה יוצגו פתרונות טכנולוגיים חדשים. לכבוד התערוכה ערך סיטי, באמצעות חברת גיאוקרטוגרפיה, סקר מיוחד עבור "גלובס", אשר בוחן את העמדות של הציבור הישראלי ביחס לחידושים פיננסיים. הסקר נערך בסוף חודש אוקטובר והשתתפו בו 500 נסקרים, כולם מעל גיל 21.

81% מעדיפים כרטיס אשראי

מהסקר עולה כי הישראלים מעדיפים, באופן גורף, לבצע עסקאות באמצעות כרטיסי אשראי. 81% מהנסקרים השיבו שזהו אמצעי התשלום העיקרי שבו הם עושים שימוש. לעומתם, רק 15% ענו כי הם משתמשים בעיקר במזומן, 4% ענו שאינם מעדיפים אמצעי תשלום ספציפי, ואילו אף אחד לא ציין כי אמצעי התשלום המועדף עליו הוא צ'קים.

מהסקר עולה כי השימוש במזומן כאמצעי תשלום עיקרי עולה ככל שרמת ההשכלה ורמת ההכנסה יורדות. בעולם כולו מעריכים כי הכסף המזומן - שטרות ומטבעות - ייעלם בעתיד, וממצאי הסקר תומכים בכך. רוב הנשאלים (73%) מעריכים כי השימוש בכסף מזומן יפחת בעוד עשור, 17% חושבים שלא יחול שינוי בשימוש במזומן, ו-10% מעריכים כי השימוש במזומן דווקא יגדל בעוד כ-10 שנים.

אחד התחליפים האפשריים לכסף המזומן (בנוסף כמובן לכרטיסי האשראי והצ'קים) הוא הארנק הדיגיטלי. הסקר בדק עד כמה הציבור הרחב מכיר את הארנק הדיגיטלי ובאיזו מידה הוא עושה בכך שימוש. הנתונים מצביעים על מודעות מרשימה, בצד הטמעה איטית. 82% ממשתתפי הסקר שמעו על הארנק הדיגיטלי, אולם רק 4% עושים בו שימוש. נציין כי 14% השיבו שאינם יודעים במה מדובר.

הסקר בדק גם את ההיכרות של הנשאלים עם הביטקוין וגילה כי 64% מכירים את המטבע שמעו על המטבע הווירטואלי, 35% לא מכירים את המונח, ורק 1% עושים שימוש בביטקוין.

לירון ורמן, מנהל מרכז החדשנות של סיטי בישראל, התייחס לנתונים ואמר כי "ככלל אנחנו רואים כי יש מודעות מאוד גדולה לכלים טכנולוגיים בתחום הפיננסי, אבל יש פער לא קטן בין מודעות לבין אימוץ יומיומי של אמצעי תשלום דיגיטליים כמו ארנק דיגיטלי, מטבעות וירטואליים, הלוואות עמית לעמית ועוד. יש לכך כמה סיבות, כאשר המרכזית היא ביזור אמצעי התשלום ודרישות האבטחה הגבוהות של אמצעי התשלום הדיגיטליים. בתחום הזה יש עדיין לטכנולוגיה עוד דרך ארוכה כדי לשנות את השוק. אבל כמו שהתרגלנו לשמוע מוסיקה ביו-טיוב, ככה בסופו של דבר נלמד לשלם ולהעביר כסף ממקום למקום גם בסלולר".

ורמן הוסיף כי "בדור הראשון של הפינטק פותחו הרבה אפליקציות לתשלומים. רובן לא צלחו, ומעט מהן נחלו הצלחה כמו אפליקציית סליקת התשלומים Square של ג'ק דורסי (ממייסדי טוויטר), באמצעותה יכולים צרכנים ובעלי עסקים קטנים לשלם ולקבל תשלומים דרך הסלולרי.

"אבל עדיין, גם המערכות של פיתוחי הדור השני הן בעלות דרישת אבטחה גבוהות, סגמנטליות לכל סוג של תשלום, מה שמסבך כל פעולת תשלומים פשוטה בסלולרי, בניגוד לסליקת אשראי, שהיא מהירה וזמינה. זו הסיבה שאנו רואים היום שהחברות הגדולות מנסות להיכנס לשוק הזה דרך רכיבי החומרה, צ'טים או אי מייל - הכול כדי לפשט עבור הצרכן את הפעילות הפיננסית.

"בסופו של דבר פתרון טכנולוגי אינטגרטיבי אחד, פשוט, שיכסה תשלומים בכל תחומי החיים החל מרכישה בסופר ועד ולהעברת כספים בין חשבונות בחו"ל, הוא זה שיצליח לשנות את הרגלי הצריכה שלנו בתחום הפיננסי".

13% נעזרים בטאבלט

אחד החידושים הבולטים של תחום הפינטק הוא הלוואות "עמית לעמית" (Peer to Peer) - פורמט אשר מאפשר לאנשים פרטיים וגם לעסקים קטנים להלוות כסף מאנשים אחרים, ללא תיווך של מוסדות פיננסיים. למרות שהתחום הזה צומח בעולם, בישראל הוא עדיין נמצא בחיתוליו.

מהסקר עולה כי רק 15% מהמשיבים יסכימו להלוות את כספם בפורמט הזה (3% במידה רבה מאוד ו-12% במידה רבה), זאת ביחס ל-24% שיסרבו לעשות זאת, 30% שיסכימו במידה בינונית ו-31% במידה מועטה.

ורמן התייחס לממצאים ואמר כי "ההצלחה של תחום ההלוואות עמית לעמית היא חלקית בלבד, גם בעולם. למרות המספרים הפנומנליים שמציגות החברות המובילות בתחום, אלה סכומים קטנים מאוד ביחס לשוק ההלוואות מהמוסדות הפיננסיים המסורתיים, אבל אני צופה כי השוק הזה ילך ויגדל במקביל לשינוי בהרגלי הצריכה הפיננסית של המשתמשים".

משתתפי הסקר התייחסו גם לאפשרות של הזדהות באמצעות טביעות אצבע (זיהוי ביומטרי) על-מנת לבצע רכישות. 10% מהמשיבים הסכימו ("במידה רבה מאוד") לעשות שימוש בזיהוי ביומטרי, 23% מוכנים לעשות זאת במידה רבה, בעוד 49% מוכנים לעשות זאת במידה בינונית (18%) או מעטה (21%), ואילו היתר - 28% - יסרבו לעשות זאת.

הסקר בחן גם את האמצעי הטכנולוגי שבאמצעותו מבצעים אנשים פעולות בחשבון הבנק שלהם (כאשר המשיבים יכלו לבחור יותר מאופציה אחת). רוב המשיבים - 79% - מנהלים את חשבון הבנק שלהם באמצעות המחשב האישי בבית, 50% נעזרים בטלפון הסלולרי, 29% משתמשים במחשב במקום העבודה, 13% נעזרים בטאבלט, ו-10% אינם נעזרים בשום אמצעי טכנולוגי.

עורכי הסקר מציינים כי שיעור השימוש באמצעים טכנולוגיים גבוה יותר אצל גברים, ויש התאמה בינו לבין רמת ההשכלה ורמת ההכנסה.

הפינטק עולה לישראל

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.