במשך רוב שנת 2015 נרתעו משקיעים רבים מחשיפה לאג"ח High Yield (אג"ח בתשואה גבוהה, או "אג"ח זבל"). הרצון להקטין סיכונים, הפחד מפגיעה בנזילות בדירוגים הנמוכים ורתיעה מתנודתיות, היו כנראה מהסיבות העיקריות לכך. אך כל אלה נעלמו באוקטובר, כשמשקיעים נהרו בהמוניהם לאג"ח הקונצרני ובמיוחד לאפיק ה-High Yield (דירוגים נמוכים מ-BBB), שרשם את החודש הטוב ביותר שלו מעולם.

באוקטובר גייסו קרנות הסל (ETF) על אג"ח קונצרני בארה"ב 8.3 מיליארד דולר - הגיוס החודשי הגדול אי פעם. רוב הכסף, 5.6 מיליארד דולר, גויס לקרנות הסל המתמחות בחשיפה לאג"ח High Yield. שתי קרנות הסל שהובילו את המגמה הן HYG ו-JNK.

מעניין לשים לב כי בניגוד למה שהיינו מצפים, זרימת הכסף לקרנות הסל האלה נמשכה גם בשבוע הראשון של נובמבר - אחרי שהפדרל ריזרב אמר כי העלאת ריבית בדצמבר עדיין אפשרית. מאז ההתבטאות של נגידת הפד, ג'נט ילן, ועד לסוף השבוע האחרון, גייסו HYG ו-JNK עוד 700 מיליון דולר. יתר על כן, השבוע הראשון של נובמבר היה אחד העמוסים השנה בהנפקות אג"ח High Yield, כש-13 חברות גייסו אג"ח בסכום של 12.9 מיליארד דולר.

ייתכן שכל הסימנים האלה מעידים כי משקיעים בדירוגים הנמוכים כבר פחות מתרגשים מהאיום של העלאת ריבית או שהם מעדיפים לסחוט את הלימון כל עוד אפשר ליהנות מתשואות גבוהות עד לרגע שתעלה הריבית בפועל. כך או כך, הגיוסים האלה מעלים את האפשרות שהטרנד החיובי באפיק זה עשוי להימשך בתקופה הקרובה, גם אם ב-16 בדצמבר הריבית בארה"ב תעלה.

מפלטו של יזם הנפט

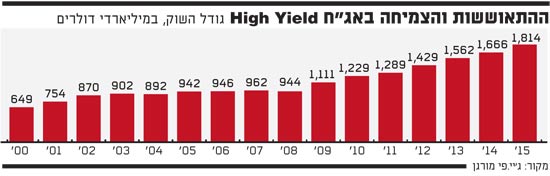

שוק האג"ח High Yield גדל בשנים האחרונות בקצב מהיר, על רקע הריבית האפסית והחיפוש המתמיד של משקיעים אחרי תשואה גבוהה יותר. לפי נתוני ג'יי.פי מורגן, מאז המשבר הפיננסי ב-2007 הכפיל עצמו השוק פי 2 והיקפו כיום הוא 1.8 טריליון דולר. בהתחשב בכך שהיקף השוק הקונצרני כולו בארה"ב הוא כ-8 טריליון דולר, הנתח של ה-High Yield גדל כבר לכ-20% מהשוק.

ב-2015 עד כה חברות הנפיקו אג"ח High Yield ב-235 מיליארד דולר וההערכה היא כי עד סוף השנה היקף ההנפקות יגיע לכ-270 מיליארד דולר. לפי תחזית שפרסם השבוע ברקליס, הוא צופה כי ב-2016 היקף ההנפקות יהיה דומה, 270-290 מיליארד דולר, וזאת מבלי להביא בחשבון גורמים אפשריים שעשויים לגרור עלייה דרמתית בהנפקות.

אחד הסקטורים שניצלו במיוחד את הגאות בהנפקות High Yield הוא של חברות האנרגיה. ההשקעות האדירות שנדרשות לבצע חברות חיפושי הנפט, המאלצות רבות מהן לקחת על עצמן חובות עצומים, הן אחד הגורמים לדירוגים הנמוכים של החברות האלה ולנתח ההולך וגדל שלהן מהתחום. סקטור הנפט והגז הוא אחד הגדולים במדדי ה-High Yield בעולם, כאשר הנתח של חברות המגזר נע בין 12% ל-13% במדדים.

לפיכך, לתנודתיות במחירי הנפט יש משקל דרמתי בהתנזרות של משקיעים מה-High Yield בשנה האחרונה. ירידת מחירי הנפט פוגעת ישירות בחברות הנפט והגז ובפוטנציאל ההכנסות והרווחיות שלהן ולכן פוגעת באג"חים שלהם. זה מספק גם את אחד ההסברים לביצועים הטובים של ה-High Yield בתחילת אוקטובר. בעשרת הימים הראשונים של החודש זינקו מחירי הנפט בכ-11% ומדדי ה-High Yield קפצו ב-3%.

מעניין לשים לב כי כנראה הודות לזרימת הכספים הגדולה לאפיק ה-High Yield במהלך כל אוקטובר, מדדי ה-High Yield שמרו על רמתם כמעט ללא שינוי, למרות שמחירי הנפט חזרו לרדת בחדות בשבועיים האחרונים של אוקטובר. העובדה שמחירי הנפט עדיין נמוכים יחסית (כ-45 דולר לחבית, לעומת 80 דולר לפני שנה) מותירה פוטנציאל תשואה עתידי לאג"ח High Yield, בהנחה שמחיר הנפט יעלה.

העליות באג"חים בדירוגים הנמוכים באו במקביל לעלייה הכללית בשוקי המניות. זו כמובן תופעה מוכרת, אך בניגוד למשל למדד S&P500, שכבר הצליח להעפיל גבוה יותר מהנקודה שממנה החלו הירידות החדות של אוגוסט - מדדי הHigh Yield עדיין לא שבו לרמתם מאותה עת.

סיבה אחרת לנכונות של משקיעים להמשיך לרכוש אג"ח High Yield גם כעת, היא המרווח הגדול יחסית שלהם מעל לאג"ח ממשלתי. בניגוד לדירוגים הגבוהים הנסחרים במרווח צר יחסית - תופעה שגורמת לכך שכל עלייה בתשואות הממשלתיות מתורגמת גם לעלייה בקונצרני - המרווח הגבוה של ה-High Yield עשוי לשמש מעין כרית הגנה. כך למשל, המרווח של אג"ח High Yield הנגזר מחוזי ה-CDS ל-5 שנים, עומד על 5.7% לעומת כ-6.8% ערב העליות החדות באוקטובר. אגב, גם כעת אנו עדיין נמצאים ברמה גבוהה יחסית לשנה האחרונה.

שדים מן העבר

אחד החששות הגדולים שמלווים את החשיפה לאג"ח קונצרני בארה"ב ובמיוחד ל-High Yield בשנה האחרונה, נובע מהידלדלות הנזילות. אחד הגורמים לכך הוא הרגולציה המוגברת בעקבות המשבר של 2008. עד המשבר של 2008, חלק נאה (לפעמים אפילו שליש) מהכנסות הבנקים בעולם הגיע מפעילות בנקאות ההשקעות ומתיווך ומסחר בניירות ערך. כך למעשה בנו לעצמם הבנקים "מלאי" של אג"חים וסחרו בו במידה רבה של חופשיות.

בעקבות המשבר, שחשף את העובדה שרבים מהבנקים היו "גדולים מכדי ליפול" ואילץ את הממשל האמריקאי להזרים להם סיוע במיליארדי דולרים, הוגבר מאוד הפיקוח עליהם. שורה של חוקים ותקנות יחד עם התחלת היישום של הוראות באזל 3, הפכו את ניהול הפעילות הזו לקשה יותר ולרווחית פחות. היא גם הפכה לפחות כדאית, מאחר ש"מלאי" האג"חים בבנקים כבר לא מוכר כיום כחלק מההון העצמי שלהם.

על רקע זה נשמעו לא אחת חששות כי במצב שנוצר, כל מימוש באפיק ה-High Yield עשוי להפוך לפתיחה גדולה מאוד של מרווחים ולקושי עצום לצאת מהשוק הזה. באופן קיצוני, היו שטענו כי גם יציאה מאסיבית מקרנות סל של אג"ח High Yield, עלולה לעורר תגובת שרשרת כזו. החששות האלה נשמעים קצת מוגזמים, במיוחד לנוכח מבנה שוק ה-High Yield והנתח של קרנות הסל ממנו. נכון ל-2014, כ-24.3% משוק ה-High Yield בארה"ב מוחזק על ידי חברות ביטוח, 23.6% על ידי קרנות נאמנות (עדיין הדרך המועדפת לחשיפה לאפיק זה על פני קרנות סל) ו-23% על ידי קרנות פנסיה. ההערכה היא שקרנות הסל מחזיקות נתח של כ-3% מסך שוק ה-High Yield. המשמעות היא שלכניסות ויציאות מקרנות הסל יש פחות יכולת להשפיע על השוק כולו, אם כי הוא אינו פותר את בעיית הנזילות, שכן המחזיקים הגדולים של אג"ח High Yield הם משקיעים לטווחי זמן ארוכים.

הכותב הוא מנהל מחקר יועצים בהראל פיננסים. אין לראות בכתוב שיווק השקעות או תחליף לייעוץ מס עצמאי. הכותב, החברה, חברות קשורות ובעלי עניין בהן עשויים להחזיק או לסחור בניירות הערך המצוינים בכתוב

ההתאוששות והצמיחה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.