בעקבות מתקפת הטרור בצרפת בסוף השבוע האחרון, בקבוצת פיוניר סבורים כי האירועים עלולים "לייצר תחושה כי השקעה במדדים הצרפתיים הינה מסוכנת".

"בכל מקרה", מציינים שם, "אירוע גיאו-פוליטי ביטחוני שכזה אינו משפיע על הכלכלה לאורך זמן, אלא אם נוצר בעקבותיו אירוע מאקרו-כלכלי. אירוע מאקרו-כלכלי כתוצאה מטרור עלול להתרחש רק אם יתקיימו באופן תדיר וימנעו מהאזרח הצרפתי לצאת ולצרוך, ובכך יגרמו להאטה בכלכלה הצרפתית. נכון לעתה לא נראה כי זהו המצב".

שמואל בן אריה, מנהל השקעות ראשי בישראל בקבוצת פיוניר, מוסיף כי "ניסיוננו הישראלי מוכיח כי אירועים ביטחוניים כגון אלו שאנו חווים לאחרונה, לרבות מבצעים צבאיים מורכבים יותר, אינם משפיעים לאורך זמן על הבורסה המקומית".

"הפד לא עובד בחלל ריק"

מלבד ההשפעות מצרפת, בן אריה סבור כי "אין ספק שהדבר שהכי מעסיק היום את המשקיעים הוא האם הבנק המרכזי בארה"ב יעלה את הריבית לראשונה מאז 2007. לדעתי, סוגיה זו אינה צריכה להשפיע על בניית התיק. זאת משום שהבנק המרכזי בארה"ב אינו עובד בחלל ריק, והוא מוגבל ביכולת שלו לפעול מבלי להתחשב במה שעושים בנקים מרכזיים אחרים בעולם. ייתכן שהבנק המרכזי יעלה את הריבית ברבע אחוז כבר השנה, במטרה לשמור על אמינות כלפי המשקיעים, אך לא הרבה מעבר לכך".

בן אריה מוסיף כי "לאור העובדה שהנתונים הכלכליים באירופה עדיין חלשים ולאחר נאום נגיד הבנק המרכזי באירופה, מריו דרגי, ישנה סבירות גבוהה שהריבית באירופה לא תעלה ואף להיפך - ההרחבה הכמותית בה החלו באירופה, תימשך עוד זמן לא מבוטל".

"גם המצב הכלכלי בסין אינו מזהיר", הוא מוסיף "וגם שם הבנק המרכזי בחר לאחרונה להוריד ריבית. כל אלו פשוט לא מאפשרים לארה"ב להעלות ריבית בשיעור משמעותי".

"מציאות" באג"ח הקונצרני

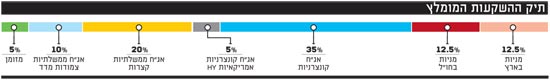

הרכיב הגדול ביותר בתיק ההשקעות של פיוניר הוא האג"ח הקונצרניות בשוק המקומי, לו מקצה בן אריה 35% מהתיק ואומר כי "להערכתנו, באפיק האג"ח הקונצרני ניתן כעת למצוא אגרות חוב בעלות שעבודים טובים ותשואה נאה".

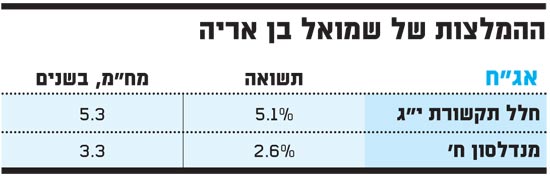

בין הסדרות בהן מזהים בפיוניר פוטנציאל, מזכיר בן אריה את אג"ח י"ג של חברת הלוויינים חלל תקשורת שלדבריו, "יש לה ביטחונות הנראים לנו חזקים מאוד", ואת סדרה ח' של חברת התעשייה מנדלסון, לגביה הוא מציין כי "גם לה יש ביטחונות המניחים את הדעת".

בן אריה סבור כי "ישנו מספר לא מבוטל של אגרות חוב כאלה בשוק, אותן יש לבחור בזהירות רבה על-ידי ניתוח חוב קפדני. בעזרת אג"ח אלו ניתן להשיג תשואה לא רעה בחלק הקונצרני".

בנוסף, בן אריה מקצה 5% מתיק ההשקעות לאג"ח קונצרניות בחו"ל ומפרט בעניין כי "סוג נכס נוסף שמומלץ להחזיק הינו אג"חHY (High Yield) בארה"ב דרך המדד iBoxx High Yield Corporate Bond. המדד נסחר נכון להיום בתשואה פנימית של 6.78% במח"מ 4.12. חשיפה למדד זה ניתן לקבל על ידי רכישה של תעודת סל ישראלית. היתרון של תעודת סל ישראלית הוא בכך שאין צורך בחשבון דולרי או בהמרת שקלים לדולרים שעלותה גבוהה יחסית".

בעניין שוק החוב הממשלתי, אומר בן אריה כי "בישראל 2015 נתוני הצמיחה חלשים מאוד. הצריכה הפרטית אינה משתפרת כפי שקיוו הכלכלנים והאינפלציה נמוכה בהרבה מציפיות בנק ישראל. מכיוון שכך, העלאת ריבית בישראל אינה נראית באופק והסיכון ברכישת אגרות חוב במח"מ ארוך יחסית אינו רב".

לדבריו, "לאור העובדה שהתנודתיות בשוק האג"ח המקומי תמשיך להיות גבוהה מאוד, כדאי לקצר את המח"מ הכולל בתיק למח"מ של כ-5 על-ידי קניה של אג"ח קצר מאוד ואף אחזקה של מזומן אל מול קניה של אג"ח ממשלתי שקלי ארוך. בצורה כזו נוצר מח"מ "סינתטי" בתיקים".

לאפיק המנייתי מקצה בן אריה 25% מתיק ההשקעות בחלוקה שווה בין השוק המקומי לשווקי חו"ל, ובעניין זה מציין בן אריה כי "ההמלצה בפיוניר היא לייצר חשיפה גדולה יותר למניות ארה"ב ולעמוד על כ-60% מתוך החשיפה למניות חו"ל".

* הכותבים במדור "תיק אישי" עשויים להשקיע בניירות ערך, לרבות אלו שמוזכרים בו. הדברים אינם מהווים ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם, ו/או תחליף לכך

תיק ההשקעות המומלץ של שמואל בן אריה

ההמלצות של שמואל בן אריה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.