אם לא יקרה משהו בלתי צפוי במהלך החודש הקרוב, ב-15 בדצמבר נהיה עדים למחזה חסר תקדים בבורסה בתל אביב: יותר מ-26% ממשקל מדד המניות המייצג את ביצועי שוק המניות בישראל (ת"א 100) יוקצה לחברות זרות, שפעילותן בישראל זניחה עבורן, או בכלל לא קיימת.

נוסף על כך, מדד הדגל של הבורסה (ת"א 25) יהפוך להיות מדד שיותר מ-36% ממשקלו יורכב מחברות פארמה (טבע ושלוש מניות זרות).

איך הגענו למצב הזה? פשוט מאוד. כללי הרישום למסחר בישראל מאפשרים לכל חברה זרה שנסחרת בבורסות גדולות ומוכרות כמו ניו יורק, נאסד"ק ולונדון לבצע רישום כפול למניותיה. באופן זה, החברה נהנית מהרחבת שעות המסחר של מנייתה, וממשקיעים נוספים שעשויים להחזיק בה. על פניו, כל עוד הרישום הכפול נעשה למטרות מסחר, אין שום בעיה.

הבעיה נמצאת במקום אחר - תקנון המדדים של הבורסה. תנאי הסף למדדי המניות בישראל כוללים קריטריונים כדוגמת סחירות, החזקות ציבור ושווי שוק מינימליים, אולם אין הם מבחינים בין חברה ישראלית לחברה זרה. בהתאם לכך, כל חברה ציבורית בעלת שווי שוק של 100 מיליון דולר ושיעור החזקות ציבור של 50% ומעלה הנסחרת כיום בשווקים העיקריים בארה"ב או בבריטניה יכולה להירשם למסחר בישראל, ולהיות מועמדת להצטרף למדד ת"א-100.

אסייג ואבהיר, כי לאור הביקורת הנוכחית על כניסתן הצפויה של החברות הזרות למדדים, פרסמה בסוף השבוע האחרון הבורסה הודעה כי החל מ-22 בנובמבר תידרש חברה זרה להוכיח זיקה לישראל כדי להיכנס למדדים. כאן המקום להדגיש כי הגדרה זו היא בעייתית, מכיוון שכל חברה בינלאומית עם פעילות בישראל במישור הצרכני או המחקרי יכולה לטעון לזיקה שכזו.

לדוגמה, אינטל הנה בעלת זיקה לישראל בשל היותה אחד מהמעסיקים הגדולים בישראל (כ-7,000 עובדים). גם חברות כמו פייסבוק וגוגל יכולות לטעון לזיקה מקומית בשל פעילותן בארץ.אין ספק שאם חברות אלו יבחרו לבצע רישום כפול זה יהיה נהדר לפעילות בבורסה, אולם בד בבד, שימוש בזיקה הישראלית כדי להיכנס למדדי המניות בת"א עשוי לגרום למצב קיצוני של הדרת ייצוג של חברות ישראליות ממדדים שמטרתם היא למדוד את ביצועיהן.

האם מיילן הייתה נכנסת לניקיי?

יש שיטענו כי אין שום בעיה עם החברות הזרות שמצטרפות למדדי המניות המקומיים, שהרי אוכלוסיית המדדים מתייחסת לכל המניות הנסחרות בבורסה בת"א. לכן, אין סיבה להפלות בין חברות מקומית לבין חברה זרה. האומנם? בחנתי את אופן הטיפול של מדדי המניות הבולטים בעולם בסוגיה זו.

ארה"ב - פרט למדדי הנאסד"ק, שפועלים במתכונת דומה לבורסה בת"א ואינם מפלים על בסיס תעודת הזהות של חברה, מדדי דאו ג'ונס, ראסל ו-S&P אינם מאפשרים לחברות לא אמריקאיות להיכלל בהם. יודגש כי S&P החלה להחריג חברות זרות מהמדדים בעקבות ביקורת מצד מנהלי קרנות הסל (ETF), שהמסחר במניות הזרות ייקר את עלויותיהן התפעוליות.

גרמניה - הדקס מכיל תנאי סף של הפעלת מטה החברה בגרמניה כדי להיכלל במדד הדגל של הבורסה בפרנקפורט.

בריטניה - מניות זרות שעשויות להיכלל במדדי FTSE המקומיים חייבות לעמוד בשני כללים שנוצרו עבורן: שיעור החזקות ציבור מינימלי של 50% (בניגוד ל-25% בלבד לחברה אנגלית) ודיווח החברה בהתאם לנדרש על פי החוקים והתקנות בבריטניה.

אוסטרליה - המדדים עשויים להכיל חברות זרות שרשומות למסחר רק בבורסת סידני, או לחלופין, עיקר המסחר במנייתן מתבצע בבורסה זו.

יפן - הניקיי מכיל רק מניות של חברות שהתאגדו במדינה.

כפי שניתן להיווכח בממצאים לעיל, במרבית המדדים בעולם כניסתן של חברות זרות כמו מיילן ומנקיינד מוחרגת או מוגבלת על-ידי כללים מיוחדים. מכאן, שגם אצלנו יש מקום לערוך דיון מעמיק בנושא לאור האירועים האחרונים, ולקבוע קריטריונים ברורים עבור מניות זרות שעשויות להיכלל במדדים.

מ-Home Bias ל-No Bias

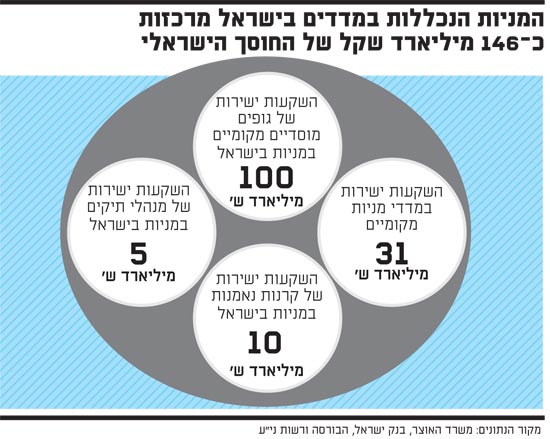

עד כה, הצגתי את הבעיה בעיקר במישור התיאורטי. אולם, כשרואים את המספרים הרלוונטיים, מבינים עד כמה עמוקה הבעיה ברמה המעשית. נתחיל בתעודות הסל ובקרנות המחקות העוקבות אחר מדדי מניות בארץ. נכון לסוף אוקטובר, סך הנכסים נטו המושקע במדדי המניות בבורסה המקומית עומד על 31 מיליארד שקל. כספים אלה מוחזקים הן על-ידי משקיעים פרטיים והן על-ידי משקיעים מוסדיים.

אליהם נוסיף השקעות ישירות (ללא מוצרי מדד) במניות הנסחרות בישראל של גופים מוסדיים מקומיים, קרנות נאמנות ומנהלי תיקים. מה הקשר בין המדדים המקומיים להשקעות ישירות במניות מקומיות עבור גורמים אלו? התשובה היא נכס הייחוס. רובם המוחלט משתמש במדד ת"א-100 כנכס הייחוס של תיק ההשקעות בניהולם. לכן, באופן טבעי, המתאם בין המניות המקומיות לבין מדדי המניות המקומיים בתיקי המוסדיים גבוה. קשה יהיה למצוא בישראל מנהל השקעות שאינו מחזיק כלל במניות כמו טבע, כיל או הבנקים הגדולים.

כאן אנחנו מדברים על כ-100 מיליארד שקל מכספי החיסכון לטווח ארוך שמושקע במניות מקומיות, עוד כ-10 מיליארד נטו (בנטרול מחקות) של קרנות נאמנות, וסכום משוער של כ-5 מיליארד של מנהלי תיקים (ללא מפעליות). למעשה, אותם 146 מיליארדי שקלים של החוסך הישראלי צמודים במלואם, או מתואמים באחוז גבוה, למדדי המניות המקומיים. כלומר, הבורסה לניירות ערך משפיעה על ביצועי שוק המניות בישראל באופן מהותי יותר מכל בית השקעות או חברת ביטוח.

אם נחזור לדוגמה העדכנית שלנו, אזי המשמעות של כניסת מניות מיילן ומנקיינד למדדים היא גריעה כמעט מיידית של כ-16 מיליארד שקל מההקצאה של הגופים המוסדיים בישראל לחברות ישראליות.

אם לוקחים בחשבון שכיום החלוקה בתיק המניות של גופים מוסדיים היא לרוב 40% ישראל ו-60% חו"ל, היחס האמיתי שבו זוכות חברות זרות ביחס למקומיות הוא גבוה בהרבה. אם תופעה זו תימשך, ייתכן שבקרוב נהפוך משוק של HomeBias עד לפני מספר שנים לשוק של No-Bias. למהלך שכזה צפויות השלכות כבדות על עתיד שוק המניות בישראל.

הכותב הוא מומחה בניתוח ופיתוח של מדדי השקעה בתחום האג"ח והמניות. אין באמור ייעוץ/שיווק השקעות ו/או תחליף לייעוץ/שיווק המתחשב בנתונים של כל אדם ו/או תחליף לשיקול דעתו של הקורא ואינו מהווה הצעה לרכישת ני"ע

המניות הנכללות במדדים

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.