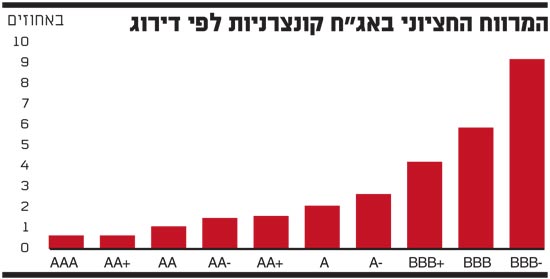

מטרה של דירוג איגרות חוב היא הערכת הסבירות לקבלת תשלומי הקרן והריבית במלואם ובמועדם. לדירוג של איגרת יש השפעה מהותית על מחירה, היות שרמת הדירוג מייצגת את רמת הסיכון בהשקעה באיגרת. ככל שהדירוג גבוה יותר, רמת הסיכון בהשקעה באיגרת נמוכה יותר, ועל כן המרווח שבו נסחרת האיגרת צפוי להיות נמוך יותר. לאור זאת, כל שינוי בדירוג צפוי להשפיע על תמחור איגרת חוב בשוק, לאור השינוי בהערכה של רמת הסיכון בהשקעה.

יתר על כן, שינויים מסוימים בדירוג יכולים להוביל להשפעה מהותית יותר על תמחור איגרות החוב, מסיבות מסחריות. בין היתר ניתן לציין כי הורדת דירוג מתחת לדירוג השקעה, מובילה לכך שחלק מקרנות הנאמנות מחויבות למכור את האיגרת תוך תקופת זמן מוגבלת, ועל כן נוצר לחץ נוסף על המחיר - אל מעבר לשיקול הכלכלי.

דירוג כתנאי כניסה למדדים

נוסף על כך, רמת הדירוג מהווה את אחד הפרמטרים להיכללות במדדי האג"ח המרכזיים בבורסה. שינוי בדירוג אשר מוביל לכניסה או ליציאה של איגרת מהמדדים, מתורגם לכך שתעודות הסל והקרנות המחקות מחויבות לקנות או למכור את הנייר, בהתאמה, תוך מספר ימים בודדים. מידת ההשפעה על מחיר האיגרת כתוצאה מכך תלויה במספר גורמים, אשר העיקריים שבהם הם היקף החשיפה למדד באמצעות מוצרי השקעה עוקבים, ומשקל האיגרת במדד ביחס למחזור הממוצע באיגרת.

בבורסה קיימים כיום מספר מדדים מרכזיים על שוק איגרות החוב הקונצרניות, ובהם ניתן לציין את מדד תל בונד 60 ומדד תל בונד שקלי. הדירוג המינימלי לצורך היכללות במדדים אלו עומד על A מינוס. הרכבי המדדים מתעדכנים פעמיים בשנה - באפריל ובאוקטובר. איגרת אשר דירוגה משתנה, ואינו עומד עוד בתנאי הסף להיכללות במדד, תיגרע בעדכון המדד הקרוב.

היקפו של שוק מוצרי ההשקעה העוקבים (תעודות סל וקרנות מחקות) עומד כיום על כשבעה מיליארד שקל למוצרים אשר עוקבים אחר מדד תל בונד שקלי, וכ-16 מיליארד שקל למוצרים העוקבים אחר מדד תל בונד 60, כולל מוצרי מדדים על מדד תל בונד 20 ותל בונד 40.

מכאן, שכל שינוי במדדים מוביל לזרימה משמעותית של ביקוש או היצע על האיגרת הרלוונטית. לאור זאת, משקיע המנתח את כדאיות ההשקעה באיגרת קונצרנית נדרש להעריך גם את הסיכון המסחרי אשר יכול לנבוע משינוי בדירוג, וזאת מעבר לבחינה הכלכלית של רמת הסיכון הגלומה בהשקעה באיגרת.

נוסף על כך, ניתן לבחון אילו איגרות חוב נמצאות כיום בדירוג אשר שינוי בו יכול להוביל להשפעה מסחרית וכלכלית משמעותית על האיגרת. מיפוי מהיר של השוק יכול להיעשות באמצעות בחינת אופק הדירוג של חברות בדירוגים רלוונטיים, וכדי לנסות להעריך את הסבירות לשינוי בדירוג, ניתן לקרוא את דוח הדירוג ולבחון האם חברות הדירוג מציינות את הנסיבות שבהן הדירוג צפוי להשתנות. לדוגמה איגרות בעלות דירוג BBB פלוס ואופק דירוג חיובי - אשר יוכלו להיכלל במדדים אלו במקרה שהדירוג יעודכן כלפי מעלה. בדיקה מעמיקה יותר תכלול גם איגרות בעלות אופק דירוג יציב, אשר חל שיפור במידת האיתנות הפיננסית שלהן מאז המועד שבו עודכן הדירוג.

ניתן לציין לדוגמה את חברת בזן. חלק מהסדרות של החברה נכללות היום במשקלים משמעותיים במדדי התל בונד תשואות (שקלי וצמוד), ואם הדירוג של החברה יעודכן כלפי מעלה, צפויות הסדרות להיכלל גם במדד תל בונד 60 ובמדד תל בונד שקלי.

הדירוג של החברה עודכן לאחרונה בחודש מאי השנה ל-BBB פלוס יציב. יחד עם זאת, מאז ועד היום נהנתה החברה מסביבה עסקית חיובית, וכן משיפור בביצועים, בעיקר עקב ההשקעות הגדולות שנעשו בשנים הקודמות. בהתאמה, מייצרת החברה תזרים מזומנים משמעותי אשר מאפשר לה לחזק את היחסים הפיננסיים. ככל שמגמה זו תימשך, ניתן לצפות כי דירוג החברה יעודכן כלפי מעלה בעתיד.

בשורה התחתונה, לדירוג ישנה השפעה כלכלית ומסחרית על מחירי האיגרות. מכאן, שבעת ניתוח כדאיות ההשקעה באיגרת קונצרנית, מעבר לניתוח הכלכלי יש לבחון את כיוון הדירוג ואת מידת ההשפעה המסחרית הצפויה על האיגרת כתוצאה משינוי בדירוג אם יהיה. יחד עם זאת, חשוב לזכור כי ניתוח הסיכונים וההזדמנויות המסחריות אינו מחליף ניתוח כלכלי של רמת הסיכון באיגרת אל מול התמחור בשוק.

הכותבים הם מנהלת מחלקת המחקר במנורה מבטחים פיננסים ומנהל השקעות בכיר בקרנות בית ההשקעות. הגורמים בכתבה עשויים להשקיע בניירות ערך ו/או מכשירים, לרבות אלו שהוזכרו בה. האמור אינו מהווה ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם

המרווח החציוני באג"ח

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.