אם לא יקרו דברים מאוד לא צפויים, בשבוע הבא בזמן הזה ארה"ב תיכנס לעידן חדש, כשהריבית בה תעלה לראשונה מאז 2006. רבות דובר על האם הריבית תעלה, וכאשר תעלה באיזה קצב. אותנו מעניין, בתור משקיעים בשוקי המניות בכלל ובארה"ב בפרט, לדעת מה עשו שוקי המניות במחזורי העלאות ריבית קודמים; אילו סקטורים נטו להכות את השוק; והכי חשוב, איך כדאי להתכונן מבחינת החשיפה הסקטוריאלית בארה"ב לקראת 2016?

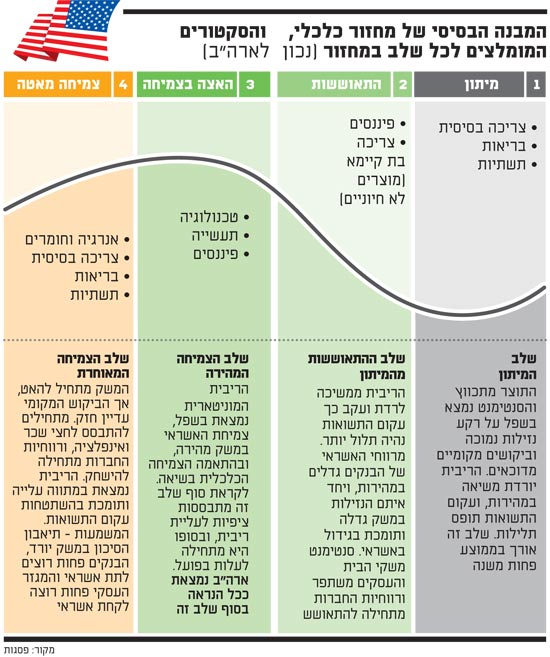

נהוג לחלק את המחזור הכלכלי לארבעה שלבים מרכזיים: מיתון, התאוששות, צמיחה מהירה וצמיחה מאוחרת. בדרך כלל, כל שלב נוטה להיטיב עם סקטורים אחרים בכלכלה (ראו תרשים).

ברור לכל כי המחזור הכלכלי הנוכחי שונה מאחרים, בשל עוצמתו של המשבר הפיננסי העולמי וההתאוששות האיטית ממנו. בנוסף, הפעם כלי הריבית מוצה עד תום, ולחיינו נכנס מושג ההרחבה הכמותית (רכישת אג"ח על ידי הבנק המרכזי). השימוש בכלים אלו יצר לא מעט עיוותים בשווקים - בארה"ב בפרט ובעולם בכלל. כאשר לוקחים בחשבון את מה שעבר על השווקים המתעוררים, אירופה ושוקי הסחורות בשנה האחרונה, היכולת לאתר מיהם הסקטורים המעניינים להשקעה הפכה למורכבת במיוחד.

לדוגמה, סקטור התעשייה היה אמור, לכאורה, להניב ביצועי יתר ביחס לשוק במהלך השנה וחצי האחרונות, על רקע ההאצה בצמיחה באותם חודשים, אך בפועל התעשייה הייתה אחד הסקטורים הגרועים ביותר במהלך תקופה זו, בשל הפגיעה הקשה מההתחזקות הדרמטית של הדולר. דוגמה נוספת היא סקטור הפיננסים, שרבים ציפו כי יכה את השוק השנה על רקע הציפיות לעליית ריבית, אך התיקון החד בחודשים אוגוסט-ספטמבר, עקב האי ודאות בסין, פגע במיוחד בענף הפיננסים בארה"ב. על כן, בניתוח הסקטורים המומלצים עלינו לקחת בחשבון מגוון רב של משתנים, אם ברמה המאקרו כלכלית ואם ברמת התמחור.

אז איך נעדכן את מבנה החשיפה שלנו לארה"ב? נתחיל מהשורה התחתונה: אנו מצפים שסקטור הפיננסים יניב תשואת יתר בשבועות הקרובים, ולו בשל הציפיות הרבות בשווקים שהעלאת הריבית תיטיב עם הפיננסים, ולאור העובדה שהענף הניב תשואה נמוכה ביחס לשוק (בניגוד למצופה) השנה. עם זאת, הפיננסים רצים על זמן שאול שכן העדויות בשטח מראות כי בתקופה של העלאת ריבית, מרווחי האשראי של הבנקים דווקא יורדים ולא עולים. מן הצד השני, הפעילות הכלכלית החזקה בארה"ב, בפרט בשוק הנדל"ן, תמשיך לתמוך בבנקים. אם כך, לא בטוח שחשיפה גבוהה לסקטור זה תניב לכם תשואות יתר.

דווקא כן אנרגיה

מתון ככל שיהיה, תהליך עליית הריבית עדיין צפוי לתמוך בהשתטחות עקום התשואות במהלך השנים הקרובות. אנו מעריכים שהצמיחה תמשיך להיות מתונה, אך עדיין מעל הפוטנציאל, מה שימשיך לתמוך בירידה בשיעור האבטלה, בגידול בשכר ובעלייה מסוימת בסביבה האינפלציונית. בנוסף, אנו מעריכים כי שער הדולר והסחורות ישמרו על יציבות יחסית. בסביבה כלכלית זו, ההיסטוריה מלמדת כי קיימת עדיפות לסקטורים הדפנסיביים יותר, ובפרט אלו החשופים יותר לביקוש המקומי. מהניתוח שלנו עולה כי לצריכה הבסיסית ולבריאות יש יתרון בסביבה של עליית תשואות.

בנוסף, אנו גם מאוד אוהבים את סקטור הטכנולוגיה, אשר צפוי להמשיך ליהנות מעוצמת הביקוש המקומי מחד, ומביקוש קשיח מחו"ל מאידך. נקודה חשובה לגבי הטכנולוגיה היא שלמרות חשיפתה הגבוהה לשווקים הבינלאומיים, היא נפגעה הרבה פחות מייסוף הדולר בהשוואה לסקטור התעשייה. הסיבה לכך היא הייחודיות והחדשנות שמאפיינת את הסקטור, אשר מייצרת ביקושים למוצרים ייחודיים, וכפועל יוצא מכך הביקוש למוצרים אלו פחות רגיש להתחזקות הדולר. אם נוסיף לכך את העובדה שהתמחור היחסי של סקטור הטכנולוגיה מאוד נוח בהשוואה להיסטוריה, מדובר על אחד הסקטורים המועדפים שלנו גם בשנה הקרובה.

ומילה אחרונה לגבי סקטור האנרגיה המוכה והחבול. היום לא מאוד פופולרי לסמן את האנרגיה כסקטור מוביל במבט קדימה, אך תמיד יש לזכור כי "הכי חשוך לפני הזריחה". ישנם הרבה מאוד טיעונים למה לא כדאי להחזיק את האנרגיה בתיק ההשקעות שלנו - עודף היצע, חולשה עולמית, התייעלות אנרגטית, שיקולים גיאופוליטיים ועוד. אך מצד שני, סקטור האנרגיה היום נהנה מרמת התמחור הזולה ביותר אי פעם; רווחיות חברות האנרגיה אמנם ירדה בחדות, אך היא הפתיעה לחיוב ביחס לציפיות, ואנחנו מצפים כי תתאושש ב-2016. בנוסף, אחרי ירידה של יותר מ-60% במחיר הנפט, נראה כי מחיר החבית מתקרב לתחתית. כמובן שאין זה אומר שלא נראה ירידה עד ל-30 דולר לחבית, אך גם אם כן, מבחינת סיכון מול סיכוי, סקטור האנרגיה נראה מעניין מאוד להשקעה.

*** הכותבים הם כלכלן בכיר לשווקים גלובליים במחלקת המאקרו של פסגות ומנהל מחלקת מחקר חו"ל. אין באמור ייעוץ/שיווק השקעות ו/או תחליף לייעוץ/שיווק המתחשב בנתונים של כל אדם ו/או תחליף לשיקול דעתו של הקורא ואינו מהווה הצעה לרכישת ני"ע.

המבנה הבסיסי

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.