הציפייה להגדלת ההרחבה הכמותית באירופה והורדת הריבית הנוספת בגוש האירו, עליה הודיע נגיד הבנק המרכזי האירופי מריו דראגי בסוף השבוע האחרון, תרמו לא מעט לביצועים חזקים של המניות בגוש האירו בחודש החולף. הדאקס עלה בנובמבר ב-4.9% והאירוסטוקס 600 עלה ב-2.85%, בעוד שלמשל ה-S&P500 נותר כמעט ללא שינוי.

דראגי הכין את השווקים היטב לצעדים הנוספים שעליהם הודיע - עד כדי כך שהם התאכזבו לגלות כי הם גרנדיוזיים פחות מכפי שחשבו קודם. המניות אמנם הגיבו באותו יום בירידה, אך הגדלת ההרחבה המוניטארית היא לא הסיבה היחידה לעליות שנרשמו בשנה האחרונה באירופה ולזרימת הכסף הגדול לגוש האירו בחודשים האחרונים.

מניתוח ההשקעה במניות באמצעות קרנות נאמנות בעולם בשנים האחרונות, עולה כי אחרי שארה"ב הובילה במשך כמה שנים, במהלך 2015 נהנו השווקים באירופה וביפן מגידול משמעותי בהיקפי ההשקעות. הבולטות של אירופה התחדדה בתקופה האחרונה אחרי שהיא עקפה את ארה"ב בהיקפי כניסת הכספים כבר בחודש אוקטובר.

האם העלייה הזו אומרת משהו לגבי העתיד? סיבה אחת לכך שהתשובה חיובית, היא שבניגוד לארה"ב, היקף ההשקעות בקרנות נאמנות מנייתיות באירופה עדיין לא חזר לרמתו מאז המשבר של 2007. ובהינתן המשך שיפור בכלכלה, גם אם הדרגתי ואיטי, הרי שהדבר תומך בהמשך הגידול בהשקעות לשוקי המניות האירופאים. ב-2016 כלכלת אירופה צפויה להשתפר. לפי קונצנסוס החזאים הנוכחי, אם ב-2015 צפויה להסתכם הצמיחה באירופה ב-1.5%, ב-2016 היא צפויה לגדול ל-1.8%.

בחברת המחקר סנפורד ברנשטיין מצביעים על גורם נוסף שעשוי להגדיל חשיפה לאירופה. מניתוח שערכה החברה לנתונים שפרסם הבנק המרכזי האירופי, עולה כי סך הנכסים הפיננסיים של משקי הבית בגוש האירו עלה בין השנים 2007 ל-2015 ב-18%, בעוד שאחזקתם במניות (ישירות או באמצעות מוצרים כמו קרנות נאמנות) נשארו ללא שינוי בתקופה הזו. המשמעות היא שכדי לחזור לרמות טרום המשבר, האחזקות של משקי הבית בגוש האירו במניות נדרשות לגדול ב-18%.

ואולם, השיפור צפוי לא רק בגזרת המאקרו, אלא גם במיקרו. עונת הדו"חות הכספיים לרבעון השלישי בארה"ב היתה פושרת, אך באירופה זו היתה עונה גרועה במיוחד. הרווחיות של החברות בגוש האירו ירדה ב-17% בהשוואה לרבעון המקביל אשתקד וההכנסות ירדו ב-5%. החברות מתקשות להתאושש למרות היחלשות האירו, שאמורה לשפר את כושר התחרות שלהן. מתחילת 2015 (נכון לתחילת דצמבר) נחלש המטבע האירופאי מול הדולר האמריקאי ב-12.5%.

ואולם, פוטנציאל השיפור של החברות הוא בדיוק הסיבה לכך שמשקיעים רבים פונים כרגע לאירופה. אנליסטים צופים כי הרווח של החברות באירופה יגדל ב-2016 בשיעור ממוצע של 8%, כאשר יש גם תחזיות אופטימיות אף יותר כמו זו של HSBC, הצופה זינוק של 15% ברווחי החברות האירופאיות (ללא בריטניה, בה צפויה הרווחיות לצמוח ב-10%, לפי הערכה זו). מדובר ברמות גבוהות מהצפי לחברות ה-S&P500, שעומד על כ-5%.

כשהצמיחה חזקה מהעלייה בשכר

הצמיחה של החברות באירופה יכולה להגיע מכמה כיוונים. אחד מהם הוא כמובן חולשת האירו מול הדולר ומטבעות אחרים, המוזילה את המוצרים של החברות האירופאיות בהשוואה למוצרים של חברות אחרות. גורם מרכזי אחר, שלהערכת HSBC צפויה להיות לו תרומה משמעותית לצמיחה, זו העובדה ששיעור הצמיחה הנומינלי של הכלכלה אמור להיות מעל הצמיחה הצפויה בשכר בגוש האירו, וההיסטוריה מלמדת שמצב כזה הוא קרקע פורייה לשיפור ברווחיות החברות. אם למשל הצמיחה העולמית הממוצעת ב-2016 צפויה להיות 2.6% והאינפלציה צפויה להיות 2.5%, שיעור עליית השכר הצפוי באירופה יהיה רק 1.6%. השיעור הזה נמוך גם מקצב הצמיחה הצפוי בכלכלת גוש האירו בשנה הבאה.

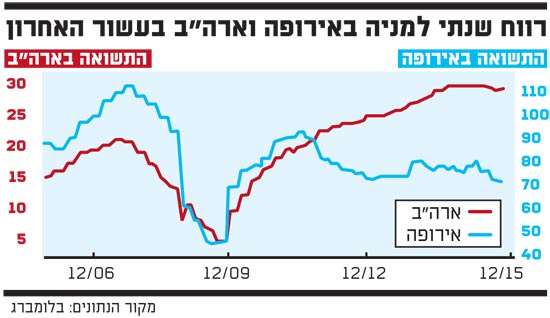

הפוטנציאל לשיפור באירופה משמעותי עוד יותר אם בוחנים זאת מבחינה היסטורית. בניגוד לרווח למניה של החברות בארה"ב, שצמח בשנים האחרונות בקצב מהיר, הרווח למניה באירופה נמצא עדיין ברמות נמוכות מאלה שבהן היה טרם המשבר של 2008. למרות שהחברות הגדולות גם בארה"ב וגם באירופה מנצלות יתרות מזומנים לרכישה חוזרת של מניותיהן, החברות האמריקאיות כבר מזמן עברו רמת הרווח למניה מ-2007, בעוד שלחברות האירופאיות יש עוד לאן לשאוף (ראו תרשים).

גורם נוסף שצפוי לתמוך בשיפור במצב החברות באירופה ב-2016 הוא התשואות הנמוכות. הורדת הריבית והתחזיות כי הריביות באירופה יישארו נמוכות עוד תקופה ארוכה מאוד, מבטיחה כי תשואות האג"ח יישארו נמוכות ובמקרים מסוימים אף יירדו - מה שיתרום לירידה בהוצאות המימון של החברות. זו, אגב, אחת הסיבות לפערים בין התחזיות בגוש האירו לבריטניה, שכן הריבית בבריטניה לא צפויה לרדת עוד, ואם כבר, סביר יותר שהכיוון הבא שלה יהיה כלפי מעלה.

ההחלטה האחרונה של הבנק המרכזי האירופי "רק" להאריך את ההרחבה המוניטארית ולהוריד את הריבית בפחות מכפי שצפו בשווקים, ככל הנראה לא תביא לדחייה בהחלטה האפשרית של הבנק המרכזי האמריקאי להעלות את הריבית ב-16 בדצמבר. גם התרחיש הזה עשוי לתרום לביצועים של המניות בגוש האירו. מבדיקה היסטורית שערכה סנפורד ברנשטיין, עולה כי שווקים מפותחים מחוץ לארה"ב מניבים ביצועי יתר של 14% על שוק המניות האמריקאי (במונחים דולריים) ב-12 החודשים שאחרי העלאת ריבית ראשונה על-ידי הפד בארה"ב.

ייתכן כי הגורם הזה יהיה הפעם משמעותי עוד יותר, משום שבניגוד למצבי עבר, כאשר העלאת ריבית בארה"ב הובילה לעליית ריביות גם בשווקים מפותחים אחרים (כולל אירופה), הפעם זה לא צפוי להיות כך. המדיניות המוניטארית באירופה צפויה להיות מרחיבה עוד יותר מכפי שהיתה בשנה האחרונה כנראה לפחות למשך השנים הקרובות.

הכותב הוא מנהל מחקר יועצים בהראל פיננסים. אין לראות בכתוב שיווק השקעות או תחליף לייעוץ מס עצמאי. הכותב, החברה, חברות קשורות ובעלי עניין בהן עשויים להחזיק או לסחור בניירות הערך המצוינים בכתוב

רווח שנתי למניה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.