גם קבוצת ההשקעות אינפיניטי פרסמה תחזיות לשנת 2016. אמיר איל, יו"ר הקבוצה, אמר היום כי "אנו נמצאים בעידן של מלחמה חברתית עולמית (Global social war), הבאה לביטוי במלחמת מטבעות וסחורות. היא תימשך עמוק לתוך 2016, ותכתיב המשך מחירי כסף נמוכים, יצוא דיפלציוני מצד מדינות מתפתחות והגדלת הפערים החברתיים בין מדינות ובתוכן.

"השאיפה להשגת תשואות, בהיעדר ריביות עוגן, תוביל לתנודתיות יתר של השווקים הפיננסיים, וריאקציות א-רציונאליות לכל אירוע, כך שמשקיעים נדרשים לאורך רוח וראייה לטווח ארוך. ישראל בפוזיציה כלכלית טובה אל מול מדינות היחס, הן המפותחות והן המתפתחות, בפרמטרים המאקרו כלכליים העיקריים ובעיקר במינוף הכולל, המצדיקה את ה-Home Bias".

גיל לוי, מנכ"ל אינפיניטי ניהול תיקי השקעות, התייחס לתעשיית ניהול תיקי ההשקעות בשנה שחלפה והציג פתרונות ניהול לעידן הריבית האפסית: "אנו מעריכים כי מחירי הנדל"ן בישראל ייעצרו בשנת 2016, הן מצד הביקושים של רוכשי דירות להשקעה, עקב תשואה נמוכה, היטלים שונים ועלויות משפטיות, מיסוי ותיווך, והן מצד הגדלת ההיצע באזורי ביקוש ובכלל".

לגבי שער החליפין שקל/דולר, אמר לוי כי "השקל חזק בבסיסו, בעיקר עקב מאזן התשלומים, יתרות המט"ח, המאזן המסחרי ותמלוגי הגז העתידיים. האינפלציה בישראל נמוכה, כאשר צד הביקושים ממותן עקב כוח קנייה חלש של הציבור, בעיקר עקב שחיקת ההכנסה הפנויה, אי עלייה בשכר הריאלי, ותשלומי נדל"ן (שכירות/משכנתא), ומצד ההיצעים ישנה השפעה דיפלציונית חזקה מחו"ל".

הריבית לא תעלה שוב בארה"ב

באשר לריבית, באינפיניטי לא צופים את העלאתה בישראל במחצית הראשונה של 2016, כאשר בהמשך השנה תיתכן עליה מינורית. לגבי ארה"ב, על אף ההעלאה הצפויה ביום רביעי הקרוב, מעריכים בבית ההשקעות כי תמונת המאקרו העולמית לא תאפשר לה לבצע העלאה נוספת במהלך המחצית הראשונה של שנת 2016. המשך ההקלה המוניטרית בכל גוש כלכלי משמעותי ברחבי הגלובוס, יחליש מאוד את צמיחת המשק האמריקאי במידה שהדולר יתחזק.

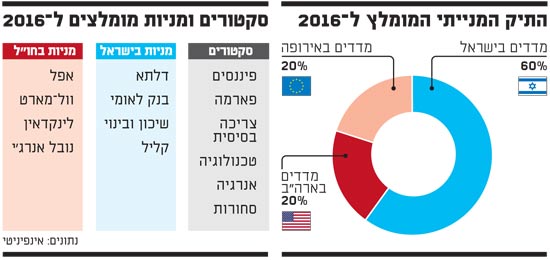

באשר למבנה תיק ההשקעות המומלץ של אינפיניטי ל-2016, הרי שהמרכיב המנייתי יורכב מהחזקה של 60% מדדי מניות מובילים בישראל, 20% מדדי מניות מובילים בארה"ב ו-20% מדדי מניות מובילים באירופה. "לצד החזקה זו, אנו ממליצים על סקטורים מעניינים לתקופה של עליית ריבית קלה: פיננסים, פארמה, צריכה בסיסית וטכנולוגיה. הזדמנויות ייתכנו במגזרים 'חבוטים', ובראשם האנרגיה והסחורות. יש לצפות לתנודתיות רבה".

פצצות זמן בפוליסות החיסכון

באשר למרכיב האג"חי, זה יורכב אליבא דאינפיניטי מאגרות ממשלתיות ואגרות חברות מדורגות בדירוג השקעה ובפיזור רב, עם העדפה קלה לצמודי מדד, עקב הערכות האינפלציה הנמוכות. לדבריהם, "תשואה עודפת ניתן לקבל באג"ח חברות אפילו בדירוג BB ומעלה. סטטיסטית, חדלות הפרעון דה-פקטו בדירוגים אלה מצדיקה השקעה בפיזור רחב".

עוז שהרבני, מנכ"ל אינפיניטי ניהול השתלמות וגמל, מתמקד במה שהוא מגדיר כ"הקופסה השחורה ששמה פוליסת חיסכון", אותה הוא מכנה "פצצות זמן מוסוות היטב". לדבריו, "שנת 2015 מתאפיינת בריכוזיות מוחלטת של שוק החיסכון הפנסיוני הישראלי, כאשר מרביתו מרוכז בידי מספר מצומצם ובעייתי של חברות ביטוח.

"סוגיית הריכוזיות מחמירה לאורו של מוצר פוליסת ה'חיסכון', הבלעדי לחברות אלה, על אף שהוא מוצר פיננסי לכל דבר ואין לו קשר לפוליסה או ביטוח. המשקיע בפוליסות חיסכון לא יודע לאן מנותבים הכספים (השקעות בלתי סחירות), מהם דמי הניהול והאם ההשקעה מותאמת לצרכיו (אין חובת מסמך הנמקה או אפיון צרכים). כל אלו מעלים חשש כבד מפני פגיעה קשה בציבור המשקיעים במקרה של משבר בשוק ההון".

לחובבי סיכון: אג"ח בנקים

לדברי קובי שגב, מנכ"ל חברת אילים קרנות שמשתייכת לקבוצה, "המשימה העיקרית העומדת בפני מנהלי ההשקעות לקראת 2016, היא התמודדות עם השינויים המוניטאריים הצפויים השנה. הרמות הגבוהות של מדדי המניות בעולם, מחירי השפל של הסחורות, והרוח הקרה הנושבת מכיוונה של סין, יגרמו להערכתנו לתנודתיות לא קטנה בהמשך השנה, כך שמנהלי השקעות נבונים יוכלו לנצל זאת לטובת לקוחותיהם".

לדברי שגב "בשוק אגרות החוב בישראל, ישנן אג"ח בהן התשואה מפצה על הסיכון (למשל, אג"ח בנקים), לצד אגרות חוב בהן התשואה לא מפצה על הסיכון (כמו חברות נדל"ן מניב). ישנן אגרות חוב בעלות מבנה משפטי חזק - בעלות שעבודים ושטרי נאמנות חזקים, וכאלה שבהן סיכון משפטי רב, כמו אג"ח שהתאגדו באיי הבתולה או הונפקו טרום ועדת חודק. שם המשחק הוא ניתוח פרטני של האשראי והבנת הסיכונים הכוללים בכל אג"ח ואג"ח".

שגב טען היום כי "להערכתנו, שוק המניות בישראל מתומחר ברובו באופן מלא, למעט ענף אחד - חברות הביטוח". המניות המקומיות המומלצות על-ידי אילים לקראת שנת 2016 הן הראל, דלתא, לאומי, שיכון ובינוי וקליל.

בבאשר לשוקי המניות בחו"ל, הללו יושפעו לדברי שגב, מהשינויים בריבית והזרמות הכספים באירופה, "כאשר הן השוק האמריקאי והן השוק האירופי אינם זולים בהסתכלות רוחבית". המניות המומלצות של אילים בחו"ל לקראת 2016 הן אפל (AAPL), וול-מארט (WMT), לינקדאין (LNKD), BMW ונובל אנרג'י (NBL).

תיק השקעות 2016

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.