זו באמת לא הייתה העלאה כה גדולה. רק רבע אחוז קטן, אשר מרומם את מצב עלות המימון של מי שיכול לקחת ריבית כזו לכדי 0.5%. אבל הכול עניין פסיכולוגי, שמבוסס על המסר המרכזי שאנו, הפעילים בשוק ההון, אמורים לקחת מן האירוע הזה.

גברת ג'נט ילן, נגידת הבנק המרכזי האמריקאי, הסבירה את "הצבעת הפה אחד" באמונה הגדולה שיש לפד בכלכלה האמריקאית: הן בצמיחה ה"מופלאה" סביב ה-2%, והן ב"חיות המדהימה" המשדר נתון תעסוקה רשמי סביב 5%. בגדול, עולם מופלא, המתאים ביותר לבניית כלי מלחמה חדשים מול משבר פיננסי פוטנציאלי עתידי, והתחלה של נירמול גובה עלות הכסף. אגב, במסיבת העיתונאים גם הוזכר מסלול עליות נוספות שאמור להביא אותנו לסביבות 1.4% עד סוף שנת 2016.

מי שקורא את הטור הזה במשך שנים לא יופתע לקרוא שאני רואה בסיבתיות הזו כיסוי תקשורתי למשהו הרבה עמוק ויסודי. לפד פשוט לא הייתה ברירה. ועכשיו היה חלון הזדמנויות. זאת, כאשר בפעם הקודמת, המשבר הסיני מנע מהם להתחיל באותה עלייה מתונה של הריבית. גודל מאזנו, השחיקה האדירה של תשואות קרנות הפנסיה, והביקורת הפוליטית הגוברת בדבר ה"כסף חינם" המחולק לוול סטריט כאשר "מיין סטריט" סובל קשות, כל אלו גרמו תחילה לסיום ההרחבה הכמותית, ועכשיו לעלייה הראשונה, אחרי שבע שנים, של ריבית אפקטיבית אפסית.

כיאה למקובל בימים גורליים, שוק המניות האמריקאי קיבל את הצעד הזה בהתלהבות. מעין ברכת הדרך. אך השמחה לא ארכה זמן רב, ובימים שבאו אחרי ההחלטה ראינו סגירות אדומות לרוב במדדים.

הנה אחת הסיבות לכך:

משה-שלום-זבל-22-12

הקו האדום מייצג את אחד המדדים של מניות אשר הנפיקו אג"חי זבל למכביר. אין הרבה חידוש באזכור של מה שקורה בשוק הספציפי הזה, אבל התמונה הזו מראה היטב שהמדד הכבד באמת, S&P500 פשוט עשה כחברו היותר בעייתי למרות שהיינו אכן מצפים ממנו לייצג את הכלכלה הטובה שהנגידה היללה.

לא רק זאת: מאז ההחלטה ראינו שלב יורד נוסף, וכואב באמת, בסחורות, כאשר הנפט כיכב שם. משהו הגיוני ביותר אם ניקח בחשבון שהדולר אמור להתחזק לא רק מן ההחלטה אלא גם מן הציפייה להגעה ל-1.4% בסוף המסלול. וכך, בסוף השבוע, ראינו את מדד S&P500 נושק שוב לרמה העגולה של 2000, אבל מלמטה.

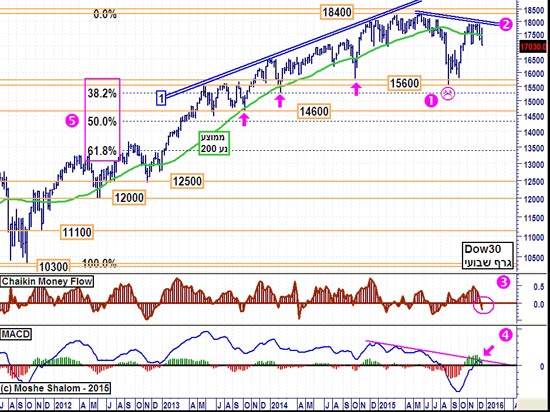

האם החלטת הפד הייתה מעין אות לשינוי אווירה בשוק המניות האמריקאי? האם ההיפוך המדהים של יום חמישי ושישי הם אזהרה לבאות? החלטתי להביא בפניכם את מדד הדאו ג'ונס היוקרתי על מנת לנסות ולתת תשובה לשאלה זו:

משה-שלום-דאו-22-12

אם היינו מנתחים את המצב רק על בסיס המדד הזה, היינו חייבים להגיע למסקנה שהמצב לא נראה טוב כל כך. הנה הנקודות המחזקות השערה זו:

- השיאים, מאז תחילת השנה הם שיאים יורדים, כאשר 18400 מהווה את שיא כל הזמנים (2 סגול).

- המחיר נמצא עכשיו מתחת לממוצע הנע 200 יום המהווה סמן של מגמה עבור קהל גדול של מנהלי כספים.

- השפל של אוגוסט היה שפל נמוך מקודמיו (1 סגול). וזה באמת סימן רע מאוד.

- אותו שפל הגיע לכדי תיקון השליש Fibonacci כאשר רמת התמיכה ההיסטורית החשובה הרבה יותר נמצאת באזור רמת התיקון השני שליש Fibonacci, דהיינו סביב 13500 (5 סגול).

- בזרימת ההון, ב-3 סגול, ראינו בשבוע האחרון כניסה לטריטוריה השלילית, דהיינו יציאה נטו של כספים מן המדד הכבד, והחשוב הזה.

- במומנטום, ב-4 סגול, האינדיקאטור לא מצליח לשבור מעלה את קו המגמה היורד שלו, התוחם את תנועתו של האינדיקאטור מאז תחילת 2015. זאת, למרות התאוצה החיובית האדירה של החזרה מעלה מן התהומות של אוגוסט השנה.

ומעל כל הסממנים הטכניים שהזכרתי:

האם לא נראה בבירור שתנועת המחיר אכן בונה מעין גג עליון קשה למעבר, וזאת אחרי תקופה אדירת הישגים מאז התחתית של 2009, ובפרט מאז תחתית 2012?

כל תנועה מגמתית חייבת לעבור עיכול. או במחיר או בזמן.

דשדוש בין השיא של 18,400 ותחתית סביב 15,600 אכן אפשרי ויהווה עיכול בזמן כזה. לאור המינוף שנלקח על ידי כל כך הרבה משקיעים, הסבירות הזו נמוכה מעיכול-תיקון במחיר, דהיינו תנועת לעבר מחירים הרבה יותר נמוכים. פסיכולוגית, העלייה בריבת כרסמה באמון שהפד יגבה תמיד את המשקיעים, וזו אולי ההשפעה החשובה ביותר של מה שקרה ב-16 לדצמבר.

יש לזכור שהרבה מאוד משקיעים סולידיים שוכנעו להיכנס למניות עקב החיפוש הנואש לתשואה שנבעה ישירות ממדיניות ריבית ה-0. לכן יש הגיון בלחשוב שעכשיו, יותר מתמיד, הדלת החוצה תהיה צרה מלהכיל את כול אלו שירצו לממש את רווחיהם.

משה שלום הינו ראש מחלקת המחקר ב-FXCM ישראל (חברה למסחר במטבע חוץ, מדדים וסחורות).

ניתן לפנות אליו, ולהצטרף לרשימת התפוצה שלו, דרך פניה ישירה לאימייל: Moshe.Shalom@gmail.com.

מובהר ומודגש כי האמור בסקירה זו אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. בפרסום המידע בסקירה זו אין משום המלצה או חוות דעת בקשר לביצוע כל עסקה או השקעה בניירות ערך, לרבות רכישה ו/או מכירה של ניירות ערך. יודגש כי לגבי כל מידע מכל סוג המופיע בסקירה - על כל אדם לבצע בדיקה ואימות נוספים, תוך התחשבות בנתונים ובצרכים המיוחדים שלו. יצוין כי במידע עלולות ליפול טעויות וכן עשויים לחול לגביו שינויי שוק ו/או שינויים אחרים, וכי אף עלולות להתגלות סטיות משמעותיות בין התחזיות והניתוחים המופיעים למצב בפועל. אשר על כן, קבלת החלטה כלשהי על סמך נתון, דעה, חוות דעת, תחזית או ניתוח המופיע במסגרת הסקירה - הינו על אחריות הקורא בלבד.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.