בשיא הבועה הכלכלית היפנית בשנות ה-80, אקיו מוריטה, ממייסדי סוני, שרכשה לא מכבר את אולפני קולומביה ב-3.4 מיליארד דולר, השמיע דברים שהקפיצו את עולם העסקים האמריקאי, שהיה כבר עצבני ממילא. "אם אתם לא רוצים שיפן תקנה, אל תמכרו", הוא אמר.

מאז חלפו יותר מ-25 שנה, ואותו משפט ידוע לשמצה זוחל חזרה לחדרי מועצות המנהלים היפניות בשנת 2015, כאשר הרכישות שביצעו חברות יפניות בחו"ל עלו על 10 טריליון ין (82 מיליארד דולר) לראשונה בהיסטוריה. הרכישות הללו הן בהובלת דור חדש של מנכ"לים - ראשי עסקים שמונעים יותר על ידי צורך ופחות משיקולים נרקיסיסטיים הפעם. הם ראו את העקומות הדמוגרפיות שמבטיחות ירידה באוכלוסייה במולדת, והם נתונים לביקורת בעלי מניות שכבר אינם מעוניינים ברכישות של שמות נוצצים משיקולי יוקרה.

מגמת רכישות העסקים בחו"ל החלה לפני בואה של ה"אבנומיקס", כלכלת ראש הממשלה שינזו אבה, אך היא צוברת תאוצה בכהונתו. קוד ההתנהלות התאגידית החדש של אבה אומר שחברות מצויות תחת לחץ כבד להגדיל את התשואה על ההון שלהן ולהצדיק את כמויות המזומנים הגדולות שהן צברו. כמה חברות קנו חזרה מניות מהציבור, אחרות העלו דיבידנד, ורבות אחרות בחרו לצאת למסעות רכישה. התוצאה היא דחף קולקטיבי של יפן בע"מ לרכוש עסקים מכל הבא ליד בחו"ל, החל בבנקים ומותגי סיגריות משניים, וכלה בחברות לוגיסטיקה וב"פייננשל טיימס". רק במגזר הביטוח לבדו, חברות יפניות ביצעו עסקאות בסך 25 מיליארד דולר ב-2015.

זרז הדמוגרפיה

מסע הקניות בחו"ל צפוי להימשך למרות שיפן נאבקת בדימוי הבזבזני שהיא רכשה לעצמה. כמה מבקרים אפילו טוענים שאם היא הוציאה 10 טריליון ין על רכישותיה השנה, פירוש הדבר הוא שהיא שילמה כנראה 5 טריליון ין יותר מדי. הביקורת הזו חוזרת אחורה לימים העליזים של הרכישות של מה שהתחשק בשנות ה-80. אבל גם אם יפן בע"מ שילמה יותר מדי בשנה האחרונה, המניע לכך נראה ברור: הישרדות עסקית. יותר מרבע מתושבי יפן הם בני יותר מ-65 ושיעור הילודה הוא מהנמוכים במדינות OECD.

מגזר הביטוח היפני הוא מהראשונים שחש את האפקט של המצב הדמוגרפי הזה, ומכאן התפקוד שלו כרוכש הגדול ביותר של חברות בחו"ל השנה.

הגירה מאסיבית ליפן אינה דבר שבא בחשבון בעיני הרשויות, ולכן חברות בבנקאות, קמעונאות ומוצרי צריכה ניצבות בפני שוק מקומי מתכווץ וצמיחה כלכלית איטית לטווח ארוך. על רקע תחזיות כה קודרות, הפרמיה שמשולמת על עסקים בחו"ל, אומרים יועצי עסקאות, נראית טבעית לצורך הישארות בעסקים.

"כאשר שורת ההכנסות בדוחות הכספיים יורדת, זה סיוט למנכ"לים", אמור יושיהיקו יאנו, מנהל יחידת המיזוגים והרכישות בגולדמן זאקס בטוקיו. "כולם רוצים לרכוש עסקים בחו"ל. אפילו חברה בעלת שווי שוק של מיליארד דולר בלבד תרצה אולי לרכוש חברה זרה גדולה ממנה".

מאחורי העסקאות, וללא קשר לסביבת הריבית האפסית, עומד מגזר בנקאי רעב להזדמנויות הלוואה לטווח ארוך.

העסקאות היפניות באות על רקע שנה ברוכה לעסקאות מיזוג ורכישות בכל העולם, שהגיעו לסך של 4.9 טריליון דולר, אבל שאלת המפתח בטוקיו היא האם גל העסקאות היפניות המחודש מעיד על כך שהיפנים כבר טובים בעשיית עסקאות.

הדחף הראשוני, מודים בנקאי השקעות, הוא להיזכר בעסקאות שהיו גרועות להפליא, כמו רכישת שינקריול הברזילאית ב-2011 על ידי קירין היפנית, ורכישת נכס סיני שהתברר כהונאה גדולה על ידי ליקסיל השנה, ולהניח שיפנים עדיין אינם יודעים לקנות עסקים בחו"ל.

התקופה שבה מוריטה מסוני השמיע את דבריו הייתה נקודת השיא בכלכלה היפנית. כמה שנים לאחר מכן, הבועה פקעה, התיאבון לסיכונים התכווץ והדימוי של יפן כרוכשת נכסים יוקרתיים בהון תועפות התעמעם. כעת, כעבור רבע מאה, יפן שונה למדי - קופותיה התמלאו מחדש על ידי צעדי חיסכון, ין חלש ומוטיבציה חזקה להיאבק בסין העולה ובדמוגרפיה היפנית עצמה - חוזרת כקונה שאינה יודעת שובעה של נכסים בחו"ל.

ליותר ויותר חברות כמו ג'פן טובאקו, סנטורי ואג'ינומוטו יש מחלקות רכישות ומיזוגים משלהן. החשש מפני השוק הבינלאומי התחרותי של נכסים איכותיים למכירה הפך את החברות ביפן לזריזות יותר.

"המגמה הגדולה של השנים האחרונות היא שעסקים יפניים אינם מאפשרים למושלם להיות האויב של הטוב", אומר אד קול, שותף-מנהל בחברת עורכי הדין פרשפילדס ברוקהאוס דרינג'ר מלונדון.

בנקאים ועורכי דין טוענים שיפן לא שילמה סכומים מופקעים ובלתי הגיוניים על רכישותיה בחו"ל בשנים 2012-2015, וכי עשיית העסקאות אינה צריכה להישפט לפי הקריטריונים של עסקאות דומות שנעשות על ידי חברות אמריקאיות או אירופיות בחו"ל.

"חברות יפניות רוצות נכסים באיכות טובה, ולשמור על ההנהלות המקומיות ללא שינוי", אומר פיטר אידון-קלארק, האסטרטג הראשי ליפן בבנק מקוארי האוסטרלי. "מה שאנחנו רואים זה חברות יפניות משלמות מחיר מלא כדי להשיג את זה".

האיום הסיני

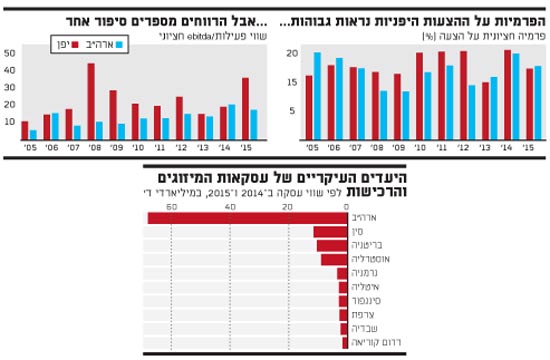

נתונים של חברת המידע דיאלוג'יק מראים שהפרמיה החציונית (בהתבסס על מחיר מניה לפני העסקה) ששילמו חברות יפניות על חברות בחו"ל עלתה השנה על 35% - פי שניים הפרמיה ששילמו קונים אמריקאים. אבל במונחים של שווי פעילות ביחס לרווחי ebitda (לפני מס, ריבית, פחת ובלאי), חברות יפניות ואמריקאיות שילמו כמעט אותו דבר כדי להשיג את היעדים שלהן.

לחברות יפניות, אומר מתיאס הורבך, עורך דין לעסקאות בחברת סקאדן, ארפס, סלייט, מיגר ופלום, יש אופק השקעות ארוך מאוד, והן יכולות לשלם מחירים גבוהים יותר בהשוואה לחברות ממדינות אחרות או לקרנות הון פרטי (פרייבט אקוויטי) שמנסות להשיג את התשואה שלהן מהר הרבה יותר. בנוסף, העסקאות היפניות לא תמיד נובעות מעלויות, אלא מהכנסות וממוצרים.

"פעילות הרכישות היפנית עדיין אינה נובעת מהרעיון של הגדלת הערך לבעלי המניות", אומר שינזוקה צונודה, מנהל יחידת המיזוגים העולמית של נומורה. "היפנים חושבים יותק במונחים של אם העסקה טובה לחברה ולעובדיה בטווח הארוך".

ההעדר של צמיחה כלכלית חזקה - קצב הצמיחה ברבעון השלישי השנה היה 1% בלבד במונחים שנתיים - הוא רק אחד מאיומים רבים בטווח הארוך שדוחפים את החברות היפניות לחו"ל. איום נוסף הוא אמנת השותפות הטראנס-פאציפית, הסכם סחר חופשי רב-צדדי שהושג לאחרונה, שמבטל חלק מההגנות שהחברות היפניות נהנו מהן בשוק הביתי שלהן.

אך מבחינת יפן התאגידית, עלייתה של סין היא האיום הרציני ביותר. זה יותר מעשר שנים כבר ברור שהשוק המקומי הסיני גדול דיו כדי להניף את החברות הסיניות לצמרת העולמית בכל מגזר שהוא, מפלדה עד בנקאות.

העסקאות היפניות בחו"ל הן במידה רבה תשובה לכך: להבטיח את מקומה של יפן סביב השולחן העולמי לפני שהשאיפה הזו תהפוך לבלתי אפשרית. החברות היפניות, אומר צונודה, רוצות לבצר את מעמדן בחו"ל כדי שהן לא יהפכו בעצמן ליעדי השתלטות.

"כדי להרחיב את העסקים ואת הרווחים, הישענות על השוק היפני אינה הגיונית", הוא מוסיף.

הריביות הנמוכות והצורך להסתעף מן השוק היפני המתכווץ הביאו לכך שתעשיית הביטוח היוותה כמעט 30% מסך ההשתלטויות על חברות בחו"ל השנה, לפי נתוני דיאלוג'יק.

ההוצאה הזו משקפת תגובה סינכרונית למשבר המתקרב. בכל חודש מיוני עד ספטמבר הוכרזה עסקה על ידי השחקניות הגדולות ביותר במגזר. הגדולה ביותר הייתה רכישת HCC האמריקאית על ידי טוקיו מארין ב-7.5 מיליארד דולר, אבל לא הרבה מאחוריה היו העסקאות של השתלטות מייג'י יאסודה לייף על סטנקורפ פייננשל גרופ ב-5 מיליארד דולר, ושל סימטרה פייננשל על ידי סומיטומו לייף ב-3.8 מיליארד דולר. כל העסקאות הללו העניקו לחברות היפניות גישה גדולה יותר לארה"ב, שוק ביטוחי החיים הגדול ביותר. העסקה האחרונה המתרקמת בתחום זה היא הצעת הקנייה של אמלין הבריטית ב-5.3 מיליארד דולר שהגישה מיטסוי-סומיטומו מקבוצת MS & AD.

כמה חברות גם מבצרות את מעמדן בשוק היפני לפני שהן שולחות ידיים לחו"ל. ניפון לייף הוציאה 2.3 מיליארד דולר כדי לרכוש את יריבתה הקטנה יותר מיטסוי לייף. קונסולידציה בשוק היפני הייתה השנה מגמה חשובה, עם מיזוגים בין חברות נפט, בנקאות אזורית ואלקטרוניקה צרכנית יריבות.

הבנקים בונים על עוד פעילות בשוק הביטוח, אבל גם במגזרים נוספים שניצבים לפני הבעיה ארוכת הטווח הזהה. נומורה, חברת ניירות הערך הגדולה במדינה, הודיעה שלשום (ב') שהיא רוכשת 40% מחברת אמריקן סנצ'ורי אינבסטמנטס במיליארד דולר.

"מבחינת חברות הביטוח, הממשלה עצמה דוחפת אותן לבצע רכישות בחו"ל, כדי שהמבוטחים היפנים יהיו מוגנים ב-50 השנים הבאות", אומר בנקאי השקעות בחברת ניירות ערך אמריקאית.

כמה יועצים מזהירים שהריצה היפנית בעקבות חברות יריבות לביצוע עסקאות כובשות כותרות עלולה להניב בדיקת נאותות רשלנית. "יש לי ספיקות אם כמה מהעסקאות הללו יעבדו", אומר עורך דין למיזוגים בחברה אמריקאית, שמצביע על הקושי להעריך את איכות כמה מהנכסים שנרכשו על ידי היפנים.

המשקיעים הגיבו בעצבנות כאשר יצרנית הסיגריות ג'פאן טובאקו שילמה 5 מיליארד דולר עבור העסקים הלא-אמריקאיים של המותג נצ'ורל אמריקן ספיריט. מניות החברה היפנית איבדו 9% בשלושת ימי המסחר אחרי ההודעה על העסקה בספטמבר.

התגובה הזו של בעלי המניות נראית מוצדקת. ג'פאן טובאקו לא הסבירה את ההיגיון מאחורי הכסף הגדול ששולם לחברת ריינולדס אמריקן (הבעלים של נצ'ורל ספיריט), ובנק קרדיט סוויס מיהר לחשב שמחיר הקנייה נקבע לפי מכפיל גבוה של 65 ל-ebitda של המותג הזה.

יועצי מיזוגים ורכישות אומרים שחברות יפניות פועלות על סמך מדדים פיננסיים שונים ולוחות זמנים שונים של השקעות, שמסבירים את מחירי הפרימיום שהן משלמות. כשמדברים על סינרגיה, למשל, בעיני היפנים פירוש הדבר הוא הרחבת נתח שוק ופרופיל של מוצר, ואילו חברות אמריקאיות מדברות על חיסכון בעלויות. כמה קונים יפנים, כמו יצרנית הצמיגים ברידג'סטון, שקנתה את פיירסטון האמריקאית ב-1988, הייתה מוכנה להמתין עשר שנים עד להחזרת עלויות הקנייה - אופק זמן שאין לחברות שניצבות בפני לחצי בעלי המניות שלהן.

מנהלי ג'פאן טובאקו אומרים שהם צופים החזר של עלות העסקה שלהם, 5 מיליארד דולר, בתוך חמש שנים, בעזרת חיסכון מס של 22% שקשור לחשבונאות של מוניטין. העסקה גם הציעה לג'פאן טובאקו הזדמנות נדירה לקנות מותג פרימיום שצומח במהירות בשוק הביתי שלו. רק המכירות הצפויות ביפן, אומרים מנהלים, מספיקות כדי להצדיק את המחיר הגבוה.

"זו עסקה שבבירור מגדילה את פוטנציאל הצמיחה של ג'פאן טובאקו", טוען סמנכ"ל הכספים שלה, נאוהירו מינאמי. אחרי הירידה במניה, היא התאוששה וכעת היא גבוהה ב-13% ממה שהייתה כאשר העסקה הוכרזה.

רכישת גלאהר הבריטית על ידי ג'פאן טובאקו ב-2007 ב-7.5 מיליארד ליש"ט, כמו גם רכישת העסקים הלא אמריקאים של RJR Nabisco ב-1999, היו עסקאות שגם עליהן נמתחה ביקורת, אך כעת הן נראות כדוגמאות ספר לימוד של איך חברה יפנית יכולה להפוך לכוח בינלאומי.

הידאו טקסאקי, מנכ"ל ניטו דנקו, היצרנית הגדולה בעולם של הסלילים האופטיים שמותקנים על צגי האייפונים של אפל, בודק בקפדנות רשימה של יעדים בינלאומיים להשתלטות שהוצגה בפניו על ידי בנקאי השקעות והעוזרים שלו.

"המחיר של עסקאות מיזוג ממשיך לעלות, זה נראה כמו בועה", הוא אומר.

ניטו דנקו, כמו ספקי חלקים יפנים רבים, זקוקה ליישומים ולשווקים חדשים, מכלי רכב עד מכשור רפואי, כדי לצמצם את התלות במכירות טלפונים חכמים. לחברה יש תקציב של 1.2 מיליארד דולר להשתלטויות והשקעות נוספות בחו"ל שיושלמו בשנת הכספים 2017-2018. "אנחנו רוצים לקנות במהירות, ולכן אנחנו מוכנים לשלם פרמיה", אומר טקסאקי.

הוא לא לבד. פנסוניק הסכימה שלשום (ב') לקנות את יצרנית מקררי המזון השקופים לחנויות הסמאן מארה"ב ב-1.5 מיליארד דולר במסגרת תקציב רכישות של 8.2 מיליארד דולר שהיא הקצתה לשנים 2015-2019.

יועצים אומרים שמגזרים כמו משקאות ותרופות, שהיו אגרסיביים בגל הרכישות הקודם בשנת 2010, יכולים לחזור לזירת העסקאות ב-2016, בעידוד קונסולידציה בשווקים העולמיים.

קבוצת המשקאות היפנית אסאהי נראית מעוניינת בנכסים שאנהויזר-בוש אינבב תשיל במסגרת המיזוג המוצע שלה עם סאבמילר בעסקת 71 מיליארד ליש"ט.

"יש קונסולידציה עולמית רצינית בכמה מגזרי מפתח שליפן יש בהם עניין", אומר קנת סיגל, מנהל חברת עורכי הדין מוריסון אנד פורסטר. "להרבה חברות יפניות קשה לעמוד בקצב. הסכנה מבחינתן היא שהן יהפכו לארכיפלג מבודד".

הקונים היפנים רוכשים חברות בשווקים מפותחים שבהם המחירים נוטים להיות נמוכים יותר, והנכסים הם באיכות טובה יותר, אומר זינזוקה צונודה, מנהל יחידת המיזוגים העולמית של נומורה. לפי נתוני דיאלוג'יק, ארה"ב הייתה היעד הפופולרי ביותר בקרב החברות היפניות בשנה שעברה, עם 39% מהיקפי העסקאות בחו"ל. בריטניה זכתה ב-11% מהרכישות היפניות.

הפרמיות