אוטוטו ניפרד לשלום משנה אזרחית נוספת, ונערוך קבלת פנים חגיגית לשנה הבאה - שתכלול, בין היתר, שלל הערכות ותחזיות לביצועיה ותשואתה. האמת היא, שבהמלצות הניתנות לתקופה קצרה וקצובה יש בעיקר יומרה, בוודאי בתחום המניות, כך שהייתי ממליץ לראות בהן, לכל היותר, הערכות שצפויות להתממש במהלך השנים הבאות.

שוק המניות המקומי: קשה להתייחס למניות באופן גורף, אבל אם תשאלו אותי לגבי השקעה במדד ת"א 100 ככלל, באמצעות תעודת סל למשל, אני אביע דעה חיובית. מדוע? משום שכמו כל דבר בחיים, גם כדאיות השקעה היא עניין יחסי, ומההיבט הזה, המניות המקומיות עדיפות בלא מעט מובנים.

אטרקטיבי ביחס לחו"ל: תופעה מתבקשת ומרכזית, שאפיינה את המשקיעים המוסדיים בשנים האחרונות, הייתה הסטת ההשקעות לשוקי חו"ל - במיוחד במניות. עם זאת, השוואת מכפיל הרווח הממוצע של החברות המקומיות, אל מול רמת התמחור המקבילה בשוקי המניות בארה"ב ואירופה, מגלה כי התמחור המקומי שמרני יותר, והצמיחה החזויה גבוהה לא פחות.

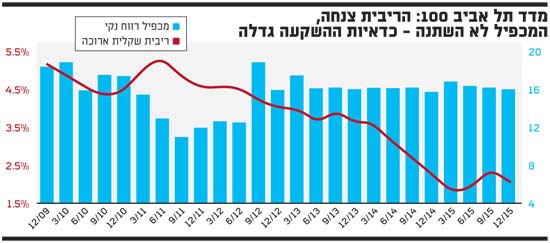

אטרקטיבי ביחס לאלטרנטיבה הסולידית: ירידת התשואות הניבה למשקיעים באיגרות החוב רווחי הון אדירים. העניין הוא, שמכאן כבר אין לריבית עוד מקום לרדת, מה שמשאיר בידי המשקיעים רק את התשואה השוטפת - שאיך לומר, בעדינות, לא ממש מתגמלת. זה בולט במיוחד, על רקע התשואה המקופלת במכפילי הרווח של המניות - שגבוהה באופן דרמטי מזו שמציעות איגרות החוב.

אטרקטיבי ביחס להיסטוריה: מכפיל הרווח הנקי הנוכחי של מדד ת"א 100 אינו שונה מהותית מרמתו ההיסטורית הממוצעת - דבר שמעיד, לכאורה, שהוא נסחר במחירו המלא. זה היה נכון, אלמלא העובדה שהריבית הנוכחית נמוכה עשרות מונים מזו שהייתה, מה שאמור היה להאריך את המכפיל - וזה לא קרה.

אומר זאת באופן הבא: יש מקרים שבהם ריבית נמוכה היא יועצת השקעות גרועה, אבל זה קורה כאשר רמת המחירים מתנפחת לבועה, ואם לשפוט לפי התמחור הנוכחי, אנו רחוקים מאוד מכך.

המניות הקטנות עדיפות: מדד היתר הניב בשנה החולפת תשואה עודפת בולטת. האינסטינקט המיידי אומר שהמהלך מיצה את עצמו, אבל מבט רחב יותר יגלה שזו עשויה להיות תחילת דרכו. למרות הביצועים המרשימים בשנה האחרונה, תשואת החסר של מדד היתר עדיין עמוקה, וזו אינה סיטואציה נורמלית - זו תופעה חריגה.

סקטורים מועדפים

זה גם לא מקרי ששינוי המגמה חל דווקא בשנה האחרונה, אז הבשילה ההכרה שחברות גדולות אינן בגדר ערובה ליציבות ההשקעה, ותעיד על כך הפגיעה הישירה שהן ספגו מהרגולציה שהתגברה. הייתי אומר שהסיכון במניות הקטנות נמוך מכפי שנדמה, בעוד שפוטנציאל הצמיחה שלהן גבוה מזה שנחזה. ועכשיו נסקור את הסקטורים המועדפים.

ביטוח; בניגוד לכל רואי השחורות, אני חושב שהפגיעה במרבית החברות כתוצאה מאימוץ התקינה האירופית (סולבנסי 2) תהיה פחותה בהרבה מה"קטסטרופה" שמתבטאת כיום במחירי המניות. אין ספק שהתשואה על ההון תרד מדרגה, אבל לא לרמה הנמוכה שמשתקפת ממכפילי ההון - שנוגעים מדי יום ברצפה חדשה.

חברות הסלולר; כמה שאני לא מנסה, ואיך שאני לא מסובב את זה, אני מתקשה לראות קונסטלציה ריאלית שתשאיר כאן את מיכאל גולן. זה לא יהיה רק עניין סמלי, זה יחלחל גם לתעריפי השיחות, מה שכמובן יוסיף ערך רב לחברות.

ביטחון; זו הייתה שנה מעולה לחברות הביטחוניות, בכללן אלביט מערכות, והסביבה העסקית מספקת עוד הזדמנויות רבות. לא נעים לומר זאת, אבל נדמה כי תעשיית המלחמות חזרה להיות אחת מהיותר משגשגות. צריך גם לזכור את המכרז להפרטת התעשייה הצבאית - שאלביט אחת המועמדות הטבעיות בו - והיא בהחלט עשויה לזכות.

גז; הערפל העסקי והרגולטורי שאפף את הסקטור הולך ומתפוגג, כך שההסתברות ליצוא גז - למסוף הנזלה של "בריטיש גז" במצרים - גדלה משמעותית. מובן, שהתפתחות שכזו תעלה את ערכו של מאגר לווויתן.

שורה תחתונה: למרות 4 שנים רצופות של עליות, המניות המקומיות אינן יקרות - ואם משווים את התשואה המקופלת בהן לאלטרנטיבה הסולידית והריבית הנמוכה, אזי ההשקעה באקוויטי בפירוש עדיפה.

■ הכותב הוא מנהל מחלקת מחקר מניות בלאומי שוקי הון, עובד בנק לאומי. הסקירה בוצעה על בסיס מידע ונתונים ציבוריים, המפורסמים לכלל המשקיעים, ועליהם בלבד.

מדד תל אביב 100

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.