לא מעט דברים קרו בשוקי ההון בעולם ב-2015. שוק המניות האמריקאי סיים את השנה בדומה לרמה שבה התחיל אותה, אולם בדרך סבל מתנודתיות חריפה. משבר החוב היווני איים לטלטל את בורסות אירופה, ובשוק המניות הסיני התנפחה במחצית הראשונה של השנה בועה, שהתפוצצה בקיץ ברעש גדול ושלחה גלים למדינות העולם כולו. בועה זמנית התנפחה גם באחד הנכסים הסולידיים ביותר - איגרות החוב של ממשלת גרמניה - והתרוקנותה מאוויר החל מאפריל הסבה הפסדים מהותיים אפילו למשקיעי האג"ח הממשלתיות בישראל.

הדולר נותר חזק מול סל המטבעות בעולם, בזכות התאוששות הכלכלה האמריקאית אל מול חולשת מרבית כלכלות המערב. מנגד, הנפט קרס לרמות מחיר שלא נראו בעולם מאז שיאו של המשבר הפיננסי הקודם בדצמבר 2008, עקב מלחמת המחירים שהכריזה סעודיה על ארה"ב. העודף בכושר ייצור גלובלי וההאטה בקצב פיתוח התשתיות בסין המשיכו ללחוץ גם על מחירי הסחורות וחומרי הגלם, כאשר אפילו הזהב - מעין חוף מבטחים מפני התפרצויות אינפלציות עולמיות - חזר כשש שנים לאחור, משום שהאינפלציה (שוב) בוששה מלהגיע.

אבל גם שלל כותרות האימה והתחזיות השחורות בנוגע למשברים שמעבר לפינה, לא הצליחו להטיל בשנה האחרונה צל על תופעה מיוחדת שאפיינה את שוק המניות האמריקאי - השתלטותן של ענקיות הטכנולוגיה על רשימת החברות הגדולות בעולם. לפחות במונחים מספריים, 2015 הייתה השנה שבה הושלמה מהפכת האינטרנט. בזו אחר זו זינקו השנה ענקיות הרשת לגבהים חדשים, אחרי שהמשיכו לבסס את אחיזתן בקרב משתמשי האינטרנט, והפכו את אדוניהן לטייקונים של העולם כולו.

ג'ף בזוס, מארק צוקרברג, לארי פייג' וסרגיי ברין הציגו השנה גידול בלתי נתפס של 65 מיליארד דולר בשווי המצרפי של נכסיהם, ובסך הכול עומד שווי "ארבעת המופלאים" כיום על לא פחות מ-187 מיליארד דולר. יחד עם מייסד מיקרוסופט, ביל גייטס, ומייסד אורקל לארי אליסון, מהווים מייסדי אמזון, פייסבוק וגוגל שישה מתוך 11 האנשים העשירים בעולם לפי דירוג של סוכנות הידיעות בלומברג.

גוגל, או בשמה החדש אלפאבית, זינקה השנה בכ-47% והפכה לחברה השנייה בגודלה בעולם (אחרי אפל), עם שווי מפלצתי של 530 מיליארד דולר. רק כדי לסבר את האוזן, מדובר בשווי זהה לזה של שני הבנקים הגדולים בארה"ב, וולס פארגו וג'יי.פי מורגן, יחדיו.

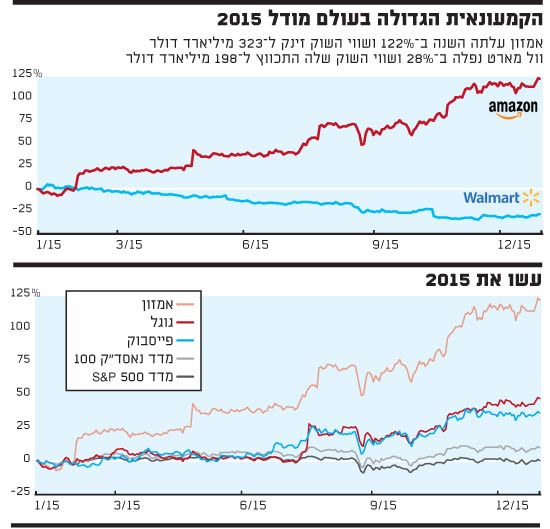

מיקרוסופט, תחת הנהגתו של המנכ"ל הצעיר והמבטיח סאטיה נדאלה, הפתיעה עם עלייה של כ-24% במנייתה בשנה החולפת, שהציבה אותה במקום השלישי ברשימה עם שווי של 450 מיליארד דולר. אבל גם היא התקשתה לעמוד בקצב של אחיותיה המקוונות. אמזון למשל, טסה השנה בלא פחות מ-122% לשווי חברה של 323 מיליארד דולר, ותפסה את מקומה של וול מארט כקמעונאית הגדולה בעולם. בכך, היא גם השתוותה לשתיים מחברות הענק הוותיקות - חברת הנפט אקסון מובייל וחברת ההחזקות של וורן באפט, ברקשייר האת'אוויי.

וול מארט איבדה השנה לא רק את התואר, אלא גם 28% מערכה לשווי של 197 מיליארד דולר בלבד, כאשר דור שלם של אנשים נוטש בהמוניו את חנויות הענק לטובת החנויות הוירטואליות החוסכות לו זמן, חוסר נוחות, ובמקרים רבים גם כסף רב. דומה כי לחלום שהביא להתנפחות בועת האינטרנט בשנת 2000, ניתן כבר לקרוא השנה "מציאות".

בשווייה הנוכחי, וול מארט שווה אפילו פחות מפייסבוק, שטיפסה השנה עוד כ-36% לשווי בלתי נתפס של 300 מיליארד דולר (בדומה לענקית מוצרי החשמל ג'נרל אלקטריק). בכך, השלימה פייסבוק זינוק של 300% מאז הפנים השוק לפני שנתיים וחצי שהחברה התגברה על מכשול הפרסום במובייל. חברות ענק ותיקות בהרבה ממנה, כמו יצרנית המשקאות קוקה-קולה ויצרנית התרופות פייזר, מתכנסות כיום לשווי נמוך בהרבה של 200 מיליארד דולר בלבד.

טייקוני האינטרנט

2016

ערב כניסתה של שנת 2016 עולה שוב השאלה, מה יקרה בשוק ההון בשנה הבאה. ובכן התשובה לכך ברורה - באמת שאין לדעת. מה שברור הוא כי קיימים סיכונים לא מעטים שעשויים לערער במהלכה את ביטחון המשקיעים ולהביא לנפילות חדות ומהירות במחיר הנכסים.

שניים מהם קשורים ישירות לארה"ב. הראשון הוא הכרזת המלחמה של סעודיה על תעשיית הנפט האמריקאית, שהובילה לשאיבת יתר של מדינות אופ"ק ולקריסת מחירי הנפט בעולם. מספיקה כנראה החלטה אחת של ארגון אופ"ק (שמונהג בידי סעודיה) על הפחתה בקצב שאיבת הנפט כדי לבלום את המשך ירידת המחירים, אולם בסעודיה מעדיפים בינתיים להמשיך ולמכור נפט זול. זאת, למרות הגירעון התקציבי שמצב זה יוצר לה, ובמטרה להביא לנפילתן של עוד ועוד יצרניות נפט מהמגזר העסקי הבינלאומי, ובהן חברות אמריקאיות רבות.

התנהגות סעודיה נתפסת כלא רציונלית בעיני המשקיע המערבי, אולם בינתיים היא יוצרת כבר למעלה משנה חוסר יציבות עמוק בשווקים הפיננסיים, ומצב זה צפוי להימשך כל עוד לא יראו המשקיעים את התחתית בקריסה זו.

אבל אם גורם הסיכון הראשון קשור לארה"ב רק בעקיפין, הרי שהגורם השני קשור אליה באופן ישיר, ובעיקר לבנק המרכזי שלה ולהנחות האופטימיות שלו, שנתפסות אצל חלק מהמשקיעים כאופטימיות מדי. לפני כשבועיים פרסם הבנק הפדרלי של ארה"ב (הפד) את הסקר הכלכלי שהוא עורך מדי רבעון, בין חברי מועצת המנהלים של הבנק ובין הנשיאים של הבנקים הפדרליים האזוריים - בסך הכול 17 במספר.

בתשובה לשאלה מה צפויים להיות שיעורי צמיחת התמ"ג האמריקאי ב-2015 וב-2016, עומדת התחזית החציונית של 17 משתתפי הסקר על 2.1% ו-2.4%, בהתאמה. אותם משתתפים גם העריכו כי שיעור האבטלה בארה"ב, שעומד כעת על 5%, יירד ל-4.7% עד סוף השנה הבאה, וכי מדד המחירים של הוצאות הצריכה הפרטית (PCE) יעלה מ-0.4% השנה ל-1.6% ב-2016.

על בסיס הערכות אלו, החליטו באמצע החודש בכירי הפד להעלות את ריבית הבסיס ב-0.25%, לאחר שבמשך שבע שנים ברציפות היא הייתה בטווח של 0%-0.25%. יותר מכך, באותו הסקר גם נשאלו המשתתפים מה להערכתם יהיה גובה הריבית בדצמבר הבא, ומתשובותיהם התקבלה תחזית חציונית שהציבה את הריבית בעוד שנה על 1.4% (לעומת כ-0.4% כיום). משמעות התחזית היא למעשה ארבע העלאות ריבית עד סוף 2016.

הקמעונאית הגדולה בעולם

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.