אחרי שנת מסחר סוערת ורבת תהפוכות בשווקים הגלובליים ובארץ, האנליסטים ובתי ההשקעות הבולטים בישראל משדרים אופטימיות זהירה לגבי הצפוי בשווקים בשנה הבאה.

תחזיות המאקרו שלהם פושרות יחסית, עם צפי להמשך קצב אינפלציה מתון בישראל וצמיחה סבירה. הנתונים הללו עולים משקלול התחזיות המרכזיות של הגופים הבולטים בשוק המקומי ל-2016.

אופס, טעינו: כישלון כמעט מוחלט בתחזיות האנליסטים ל-2015

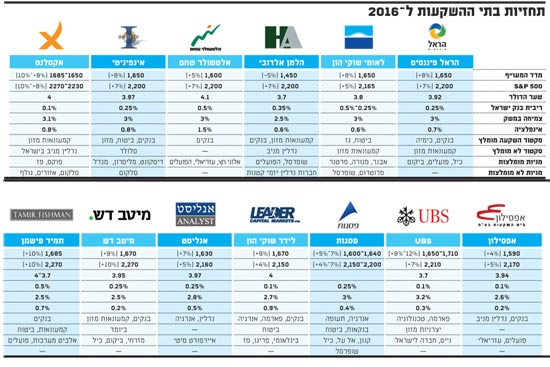

1,615 נקודות - זוהי הרמה הממוצעת שאליה לפי תחזיות בתי ההשקעות יגיע מדד המעו"ף בסוף שנת 2016. מדובר בעלייה של כ-6% לעומת רמה של 1,530 נקודות בה סיכם המדד המוביל את 2015 (והשיג בכך תשואה שנתית של כ-4% בסיכום השנה שעתה הסתיימה).

בין האופטימיים, ניתן למצוא את כלכלני UBS שצופים כי המדד המוביל בבורסה המקומית ייהנה מעלייה של עד 12%, וגם בבתי ההשקעות תמיר פישמן, מיטב-דש ולידר שוקי הון צופים למעו"ף עלייה שנתית דו-ספרתית או קרובה לכך (10%-9%). אפסילון מעריך כי המעו"ף יחווה שנה לא פשוטה ב-2016 אולם בסיכומה יעלה בכ-4%.

בהלמן-אלדובי, מנגד, צופים שחיקה שנתית של כ-5% במדד. בשבועות האחרונים קיים הלמן-אלדובי מסיבת עיתונאים לקראת 2016, וראשיו המליצו במהלכה "להיות זהירים יותר באפיק המנייתי לנוכח קרבה לרמות השיא במרבית השווקים, ולהיות מוכנים לתנודתיות גבוהה מאוד בשווקים בחודשים הקרובים".

בבית ההשקעות הוסיפו כי "חשוב להיות סלקטיבי בהשקעה, לנוכח שינויים מבניים משמעותיים בחלק גדול מהסקטורים, כגון תקשורת, מזון ורשתות שיווק, וכן לנוכח הכוונה לצרף למדדים מניות ברמות סיכון גבוהות, שאין להן קשר ממשי לשוק הישראלי".

בהקשר זה יש לציין כי במהלך 2016 עשוי הרכב המעו"ף להשתנות וזאת במסגרת המהפכה שמנסה הבורסה לקדם במדדי המניות המובילים בת"א. על פי תוכנית זאת אמור המדד המוביל לכלול 35 חברות במקום 25 כיום.

7% זו התשואה הממוצעת אותה על פי תחזיות בתי ההשקעות יניב מדד ה-S&P 500 האמריקאי ב-2016, וזאת אחרי שאת השנה הנוכחית סיכם מדד זה בשינויים מזעריים ובתשואה אפסית. גם פה, בין הגופים האופטימיים נמנים תמיר פישמן ומיטב דש, הצופים כי ה-S&P 500 יטפס בסיכום שנתי בכ-10%, בדומה לטווח שנותן אקסלנס (8%-10%).

בתחזיות שפרסם אקסלנס לסיכום השנה העריך בית ההשקעות כי העליות המשמעותיות ביותר בשוק האמריקאי יירשמו בענפי הצריכה המחזורית, חומרים וטכנולוגיית מידע. "בהנחה שהמשקיעים יסתפקו במכפיל רווח של 18, הגוזר תשואה תיאורטית של 5.5% לשנה, ובהנחה שהרווחיות צפויה לגדול ב-9% במהלך השנה, מדד המניות האמריקאי יכול להשיג תשואה של 8%-10% בשנה", כתבו שם.

עוד הוסיפו באקסלנס כי "ענף הפיננסים צפוי ליהנות מהעלייה בריבית הפד, כמו גם מהמשך התחממות שוק הדיור והמשך התחזקותו של הצרכן האמריקאי", וכן כי "מניות הטכנולוגיה ממשיכות להיות אטרקטיביות והן צפויות ליהנות מצמיחה שתובל על ידי המשך צמיחה של הצריכה הפרטית בארה"ב, אך זו צפויה להיות סולידית יותר".

3.9 שקלים זה שער הדולר הממוצע שאליו לפי תחזיות בתי ההשקעות יגיע המטבע האמריקאי בסוף 2016. תחזיות זו משקפת עלייה מתונה של כ-0.5% לעומת שער הדולר הנוכחי. מבין התחזיות, זו של אלטשולר שחם צופה את שער הדולר הגבוה ביותר - 4.1 שקל - עלייה של 5.5% לעומת שערו היום. בהלמן אלדובי וב-UBS, לעומת זאת, מעריכים כי הדולר דווקא ייחלש ושערו יעמוד על 3.7 שקלים - ירידה של 5% ביחס לערכו הנוכחי.

8 זה מספר בתי ההשקעות שהמליצו על סקטור הבנקים, כאחד הענפים הכדאיים ביותר להשקעה ב-2016. זאת, לאחר שב-2015 הניב הסקטור תשואה שנתית של כ-8%. בבית ההשקעות פסגות דווקא מסמנים את הבנקים כאחד מענפי ההשקעה הלא מומלצים ל-2016, לצד מניות הביטוח, ומייחסים זאת בין היתר ל"חששות מרפורמות בענפים אלו והשפעות שליליות שעשויות לבוא מהשווקים".

גוף נוסף שנמנע מלספק המלצה חיובית לענף הבנקים, גם אם לא ממליץ להימנע מהשקעה בסקטור הוא לאומי שוקי הון, שם ציינו בימים האחרונים במסגרת התחזיות השנתיות שהציגו כי "השנה הקרובה צפויה להיות מאתגרת, שכן סביר להניח שהבנקים יתקשו לשחזר את רווחי ההון שהציגו בשנים האחרונות".

"מנגד", מציינים שם, "ההפרשות של הבנקים ימשיכו להיות נמוכות", ומוסיפים כי "גם הריסון בהוצאות השכר יימשך, מאחר שכיום הבנקים רואים בהתייעלות מרכיב אסטרטגי ליצירת צמיחה בשורה התחתונה - הרווח הנקי".

ההערכה של האנליסטים בלאומי שוקי הון היא כי "תשואת ההון בשנה הקרובה תהיה נמוכה מזו שהייתה בשנה שחלפה, ותתכנס לכדי 8%-8.5% בממוצע". בחברה סבורים כי "התמחור, כפי שבא לידי ביטוי במכפילי ההון, עדיין שמרני וגוזר אפסייד כלכלי ממוצע של 10%-15%".

5 זהו מספר הגופים שבהמשך לסעיף הקודם ציינו את מניית הפועלים כאחת המניות המומלצות ביותר להשקעה ב-2016. מניית הפועלים הציגה ב-2015 תשואה חיובית של כ-12%.

בתמיר פישמן, אחד מהגופים שהמליצו על הפועלים, מציינים כי "התשואה הדו ספרתית על ההון אותה הבנק מציג באופן עקבי למול מכפיל הון של 0.8 בלבד, מבליטה את אטרקטיביות ההשקעה בו, ומוסיפים כי הבנק מצליח להראות שיפור בתוצאותיו הבאות לידי ביטוי בהפרשות נמוכות לחובות מסופקים, שיפור ביחס הלימות ההון הראשוני שעמד על 9.5%, וצמיחה בתיק האשראי. בנוסף, נראה כי מהלכי הייעול שנקט הבנק מניבים פירות ותורמים לשיפור יחס היעילות התפעולית".

תחזיות בתי ההשקעות 2016

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.