מוקדם יותר השבוע יצאה צמרת משרד האוצר, בראשות המנכ"ל שי באב"ד, ברפורמה חדשה ומשמעותית בשוק החיסכון הפנסיוני, כשהודיעה על שינוי אופן הקצאת האג"ח המיועדות באופן שיבטיח הרבה לגמלאים (60% מהצבירה בריבית קבועה וגבוהה) על חשבון ביטול (הדרגתי וארוך-שנים) של הבטחה כלשהי לחוסכים הצעירים. מדובר על אג"ח שמונפקות רק עבור קרנות הפנסיה המקיפות החדשות, ושכיום מעניקות הבטחה של 30% מהצבירה עבור כולם. נושא זה עלה כבר בעבר, ונדון, למשל, בין ההסתדרות לבין הפיקוח על הביטוח בימי המפקח הקודם, עודד שריג.

זהו צעד משמעותי, שלכאורה ממחיש את מחויבות המדינה לכרית הביטחון הפנסיונית בדמותן של האג"ח המיועדות. עם זאת, לנו נראה שבטווח הארוך, ואולי אף הבינוני, סביר שכרית הביטחון הזו תקטן בהיקפה ובאיכותה - בוודאי אם לוקחים בחשבון את הנסיבות שסובבות אותה, ואת ההנחות ארוכות-הטווח מאוד שעליהן מסתמך האוצר.

לא מן הנמנע אפוא, שבעתיד האוצר יידרש לנושא האג"ח המיועדות שוב, כנראה כדי להפחית את היקפן, בהמשך לצעדים אחרים שנעשו על-ידיו, ושמובילים להבטחה ולמעורבות פחותות מצד המדינה בכל הקשור לחיסכון הפנסיוני של הציבור.

מדוע צפוי האוצר להידרש בעתיד להיקף האג"ח המיועדות שהוא מנפק לטובת החוסכים? היקף האג"ח המיועדות נמצא בעלייה מתמדת, והוא יגיע למצב יציב, של גידול בהתאם לגידול המשק, רק בעוד שנים רבות, כשהקרנות החדשות, שהוקמו רק ב-1995, יגיעו לפרקן, ויהיו בהן מספיק חוסכים מבוגרים וגמלאים. אנו רחוקים משם כיום.

או אז, ואף קודם, ובהתחשב בשיעורי הגידול האדירים של הכספים המנוהלים בקרנות הפנסיה החדשות המקיפות, יש חשש שהאג"ח המיועדות יופחתו, במטרה לאפשר למדינה לנהל את חובה כראוי. אחרת, חלק אדיר מהחוב של המדינה יהיה לא סחיר, עם ריבית נקובה ומובטחת, אשר גבוהה כיום מהותית מהריבית שבה יכולה המדינה לגייס כסף.

אבל עוד לפני השינוי העתידי שעלול לקרות, מדוע אנו מדברים כבר עכשיו על שינוי שלא דובר בו?

ראשית, נציין, אגף שוק ההון רצה 70% ולא 60% לגמלאים. מדוע קרה הקיטון? אגף החשכ"ל ואגף תקציבים רצו, ורוצים, להקטין את החשיפה התקציבית מחד, ואת החשיפה לפגיעה באופן ניהול החוב הממשלתי מאידך, וזה מתנגש במקרה זה עם האינטרס של החוסכים והגמלאים.

אז מה כן הוביל למהלך הדרמטי הזה, בהסכמת כל ראשי אגפי האוצר? צורך שנובע מבעיה אדירה שהוצפה בשנים האחרונות, בכל הנוגע לשני היבטים חשובים במיוחד לחוסכים לפנסיה ולגמלאים. הראשון הוא חשיבות יציבות התשואות עבור חוסכים, בוודאי מבוגרים, וקל וחומר פנסיונרים ויתר מקבלי הקצבאות. סוגיה זו התחדדה ב-2008, עם המשבר העולמי והמפולת שבאה בעקבותיו.

ההיבט השני הוא חשיבות התשואה בתקופה הולכת ומתארכת (שסופה לא נראה באופק) של ריביות אפסיות, שמחלישות משמעותית את פוטנציאל התשואה העתידית.

הסוגיה השנייה הובילה את האוצר, לאחר שנים של התכחשות לבעיה והימנעות מנקיטת פעולה כואבת, גם אם נדרשת, לטפל בבעיית הריבית התחשיבית. זה קרה עוד בתקופת הממונה הקודם על שוק ההון, שריג, שנדרש לפער האדיר בין הריבית התחשיבית (שבאמצעותה מחשבים את קצבת הזקנה של הגמלאים החדשים) לבין הריביות בפועל. מצב זה יצר סבסוד בין עמיתי קרנות הפנסיה החדשות - לטובת הגמלאים, ועל חשבון החוסכים הצעירים יותר.

בתחילה הציע האוצר להוריד את הריבית התחשיבית, מה שהיה מוביל לקיצוץ חד בקצבת הזקנה של הגמלאים שהיו יוצאים לפנסיה לאחר השינוי, ביחס למה שהיו מקבלים לולא הפחתת הריבית התחשיבית. הדבר הוביל לסערה ציבורית בטענה לפגיעה בפנסיונרים, והאוצר עצר וחשב. וחשב עוד. ואז, הוא הוציא מודל חדש, שלפיו עלות הסבסוד הבעייתי תושת על הפנסיונרים, אבל לאורך זמן. זה היה קצת יותר מסובך והרעש הציבורי היה פחות. אבל לחץ בכל זאת הגיע, מכיוון ההסתדרות.

כך או אחרת, השבוע הוציא האוצר לדרך שינוי - שעדיין אינו סופי - שאמור לצמצם משמעותית את בעיית הריבית התחשיבית (אך לא לחלוטין, ובאוצר עדיין בוחנים מהלך משלים של הורדת הריבית התחשיבית וצמצום הקצבאות העתידיות).

אבל היבטי הפנסיה אינם היחידים. האג"ח המיועדות הן סיפור ענק ומשמעותי גם בכל הנוגע למשק המקומי בכללותו, לניהול תקציב הממשלה ובעיקר לאופן ניהול החוב הלאומי, וגם ביחס לאופי ולמבנה שוק ההון המקומי. להערכתנו ממש לא מדובר בסוף פסוק.

מה שאפשר את שינוי אופן הקצאת האג"ח המיועדות הוא אי-פריצת המסגרת הכוללת אשר לה מחויבת המדינה כיום (30%, כאמור, מסך נכסי הקרנות). לפיכך, המהלך הנוכחי שומר על מסגרת התקציב וההתחייבות המשקית לאג"ח המיועדות. אבל זה לא משנה בעיה אחרת שקיימת בהקשר זה, שנותרה בעינה: המחויבות של הממשלה לאג"ח המיועדות הולכת וגדלה מדי חודש ורבעון, וזה רק עניין של זמן עד שהאג"ח הללו יהיו בהיקף גדול מדי ביחס לחוב הכולל, באופן שישנה את שיווי המשקל בין האג"ח הסחירות (הזולות יותר) לאג"ח הלא סחירות והמיועדות (שיקרות יותר עבור המדינה). מה גם, שכיום האג"ח הללו נושאות בחובן סובסידיה שהמדינה נותנת לחוסכים, וגם מדובר באג"ח צמודות, בעוד שהמדינה מעדיפה, ואף אוהבת, לגייס חוב שקלי בריבית קבועה. כל זה בולט במיוחד בסביבה שבה החוב יורד והחוב לתוצר יורד, שעליה מקפידים החשכ"לית מיכל עבאדי בויאנג'ו ואגף התקציבים.

הגידול העקבי שצפוי באג"ח המיועדות צפוי אפוא לעמוד בניגוד למהלך של הקיטון בחוב השקלי, כך שהמגמה הבעייתית תתעצם. והרי, נדגיש, החוב הסחיר צריך להיות עמוק ומשוכלל דיו, בשורת סדרות, כדי שהאג"ח הסחירות יוכלו להמשיך ולשמש בתפקידן כבנצ'מארק עיקרי במשק למחירי האשראי. כך, גידול במיועדות למול קיטון בסחירות יביא אולי לפגיעה בעומק השוק.

בהקשר זה נציין, כי ככל הידוע, באגף החשכ"ל באוצר חיים בנוח עם היקף הנפקה שוטפת שנתית של אג"ח מיועדות בשיעור של עד 23%-25% מסך הנפקות האג"ח השוטפות של מדינת ישראל. זהו הרף העליון שהאוצר יידע לחיות איתו. ומי תוקע לכפנו שהיחס הזה יישמר?

מנתונים שפרסם האוצר במסגרת עבודת ההכנה של הצוות עולה, כי בעתיד (הרחוק) יהפוך החוב המיועד והלא סחיר לחלק משמעותי של בין 40% ל-50% מכל החוב של ישראל. אם וכאשר זה יקרה, זה יהיה שיעור גבוה מדי, וזה כנראה יפחית משמעותית את הגמישות בניהול החוב. אם רוצים שהאוצר לא ישנה את מסגרת האג"ח המיועדות, יש לקוות שהוא יידע לעמוד ביעדיו בכל הנוגע ליחסן מההנפקות השוטפות.

אגב, היקף האג"ח המיועדות, שהיקפן נקבע לפי שיעור של 30% מסך הנכסים שבקרנות החדשות המקיפות, גדל ככל שהתשואה בתיקי הפנסיה גדלה. דבר זה, בתורו, שוב משפיע על היחס בין החוב הסחיר ללא סחיר, ומגדיל את הסיכון לפריצת מסגרת ההתחייבות של המדינה באג"ח המיועדות - דבר שיקשה על אגף התקציבים ועל אגף החשכ"ל.

הזכות לשנות

ומה זה אומר? אל תתפלאו אם בעתיד, כשתהיה הזדמנות פוליטית לא שגרתית לשינויי מאקרו כואבים, תקטין המדינה את היקף האג"ח המיועדות שלהן היא מחויבת. כיום זה 30% מכלל הנכסים המנוהלים בקרנות הפנסיה החדשות המקיפות, וכך זה יישאר גם על פי המלצות צוות באב"ד (רק החלוקה בין הגילים השונים תשתנה). בעתיד הרף עלול לרדת הרבה יותר נמוך מ-30%. נזכיר כי בעבר דובר על רמות גבוהות בהרבה, של 100% בתוכניות ביטוח, 93% בקרנות הפנסיה הוותיקות ו-70% בקרנות הפנסיה החדשות המקיפות. כך, 30% אינם הבטחה משמים, וזה עשוי לקטון. לדעתנו זה אף יקרה, השאלה היא מתי.

מדוע הביטחון? בדוח ההמלצות של צוות באב"ד, שעדיין אינו מחייב ונתון לשינויים, נכתב כי "משילוב של מסקנות הסימולציות שנערכו הצוות סבר כי ניתן להמשיך ולהנפיק אג"ח מיועדות בהיקף של 30% מנכסי קרנות הפנסיה החדשות המקיפות, וזאת מבלי לחצות את סף 'הסבילות' המקסימלי של החוב הממשלתי... עם זאת, בשל אי הוודאות הקיימת בתחזיות ארוכות-טווח, מומלץ לבחון את התפתחות מלאי האג"ח המיועדות ולהתאים את המודל במידת הצורך".

מיד לאחר מכן כתוב: "בנוסף, לאור הרגישות הרבה של החוב הממשלתי למכשיר האג"ח המיועדות, ככל שמגמת היקפי ההנפקות השנתיים תסטה באופן מהותי מהתחזיות שנלקחו בבסיס הסימולציות האמורות, מומלץ לבחון את היקף השימוש באג"ח מיועדות, תוך בחינת העמדת כלים תחליפיים להשגת המטרות שפורטו בדוח זה, וזאת מבלי לגרוע מההמלצה שתפורט להלן בעניין בחינת כלים תחליפיים".

מה זה אומר? שהאוצר שומר לעצמו את הזכות לשנות אם התחזיות שעליהן הוא הסתמך בהמלצות הצוות לא יתאמו למציאות. אבל, התחזיות שעליהן מסתמך הצוות הן לעשורים קדימה. ומתי לאחרונה פגשתם מישהו שיודע להעריך ולתת תחזיות לעוד ארבעים שנה? לדעתנו מתן תחזיות לתקופה שכזו זה עיסוק בהימורים.

על זה יש להוסיף שהחל מ-2016 יהיה שינוי ברישום של הוצאות הריבית על האג"ח המיועדות, שיירשמו ויוצגו בנפרד מהוצאות הריבית על האג"ח הממשלתיות, משום שמדובר בסבסוד. זה לא דבר של מה בכך. זה אומר שההוצאה הממשלתית בגין תשלומי הריבית של האג"ח המיועדות תהיה צבועה, וזה יקל על התייחסות שונה להוצאה זו בעתיד, כשההזדמנות הפוליטית תאפשר זאת, או כשיהיה משבר תקציבי שיחייב קיצוץ ב"בשר החי".

כל זאת, נציין, כשבג"ץ דן כיום בעתירה של איגוד בתי ההשקעות ואחרים בדבר אפליה אסורה, לטענתם, באופן הנפקת האג"ח המיועדות, שמונפקות רק לקרנות הפנסיה החדשות המקיפות ולא ליתר אפיקי החיסכון לטווח ארוך. מוקדם להעריך כיצד יפסוק בג"ץ, אבל כל החלטה משנת סטטוס קוו מצדו תביא באחת לפוטנציאל שינוי אדיר בתחזיות האוצר, כאמור.

אגב, באוצר מסבירים, באריכות, מדוע לא מדובר באפליה בעייתית, וממחישים את הברור כבר שנים: המדינה מתמרצת חיסכון קצבתי עם ביטוח קצבתי ולא הוני, ואינה עוסקת במאמצים של אלה שרכשו קופות גמל מהבנקים ומאחרים, ושרוצים החזר על העסקה שעשו, לטובתם ולא לטובת העמיתים. אגב, גם לבתי ההשקעות יש קרנות פנסיה, שזכאיות לאג"ח מיועדות.

גם הריבית בסכנה

בכל אופן, לא רק היקף האג"ח המיועדות מהחיסכון מוטל בספק. ישנו ספק גדול ומיידי אף יותר: גובה הריבית באג"ח המיועדות. בתחילה היו אג"ח מיועדות עם ריבית ריאלית מובטחת של 6.2%. זה היה טוב מכדי להימשך, בטח ככל שהמשק הישראלי השתפר והתחזק והצליח לגייס במחירים זולים בהרבה, וביטוחי המנהלים שזכו להבטחת תשואה כבר קיבלו אג"ח מיועדות בריבית ריאלית מבוטחת של 4.2% "בלבד". לצד זאת, בקרנות הפנסיה הוותיקות ההבטחה באג"ח מיועדות עמדה על 5.57%. כיום האג"ח המיועדות בפנסיה הן כבר בריבית ריאלית מובטחת של4.86%, "בלבד".

זו ריבית גבוהה במיוחד כיום, על רקע סביבת הריביות האפסיות ששוררת בעולם כבר שבע שנים ושצפויה להימשך עוד זמן. וזו בעיה. על אחת כמה וכמה, אם זו תהיה מציאות שתלווה אותנו עוד שנים רבות - והבעיה נעוצה בהיבט התקציבי של מימון הסבסוד הממשלתי הזה, שעלול לתפוח. אי לכך, גם אם הריבית המובטחת באג"ח המיועדות תפחת, זה לא ימנע מהן מלהיחשב כרשת ביטחון כלשהי לחוסכים לפנסיה.

ככל הידוע כעת זה לא על הפרק, אבל פי שכבר אמרנו - אם התחזיות לא יתממשו כמתוכנן, ואם הנסיבות יאפשרו זאת - נראה שהאגפים שלא אחראים על החיסכון הפנסיוני והצרכן הפנסיוני, אלא על החוב ועל התקציב של המדינה, יוכלו להוביל תוכניות גדולות לגבי האג"ח המיועדות, וסביר שתוכניות אלה יהיו בכיוון של הפחתת ההבטחה.

יש לי מושג

ריבית תחשיבית: הריבית להיוון שמשמשת לקביעת גובה קצבת הזקנה בפנסיה הצוברת, ושאותה קובע האוצר. עתה יש לעדכן מטה את הריבית התחשיבית עקב הריביות הנמוכות ששוררות זה זמן בשווקים

אג"ח מיועדות: אג"ח ממשלתיות לא סחירות שמונפקות לגופים ייעודיים ושנושאות ריבית מובטחת שצמודה למדד. כיום מדובר בריבית ריאלית שנתית של 4.86%, והאג"ח הללו מונפקות לקרנות הפנסיה החדשות המקיפות, לתקופה של 15 שנים (באוצר בוחנים להאריך את התקופה שלהן)

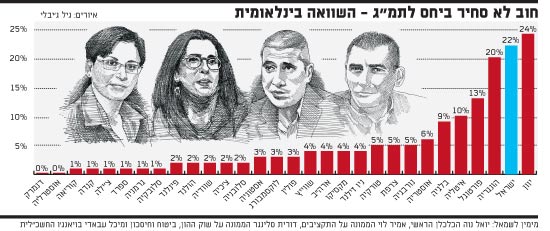

חוב לא סחיר ביחס לתמג השוואה בינלאומית

האגח המיועדות מתוך סך החוב הציבורי