ההתחלה של 2016 בשוקי המניות מציבה את המשקיעים עם התלבטויות לא מעטות לגבי אופן ההשקעה המתבקש לשנה הקרובה. האם עדיפה השקעה בסקטורים דפנסיביים, אשר לרוב מניבים תשואות טובות יותר בתקופות של תנודתיות בשווקים? אולי עדיפה דווקא השקעה בסקטורים תזזיתיים יותר, כי בכל מקרה הציפיות ממדדי רוחב כמו S&P500 נמוכות יחסית לשנים קודמות?

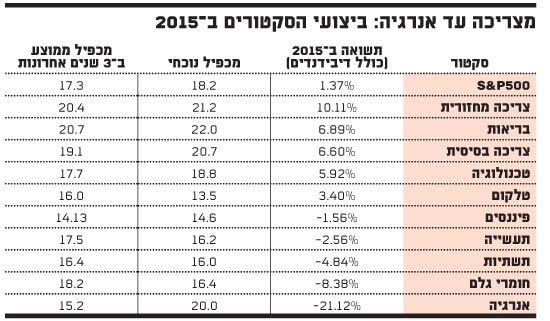

ב-2015 איכזב מדד S&P500 כשבסיכום שנתי ירד ב-0.7% (יחד עם דיבידנדים המדד עלה ב-1.37%). אגב, הנתונים האלה עוד עושים חסד עם המדד, כי ללא מניות ה-FANG (פייסבוק, אמזון, נטפליקס וגוגל, שעלו בשנה האחרונה בשיעורים של בין 30% ל-140%) התשואה השנתית של S&P500 היתה מינוס כ-3.5%.

תזזיתי או דפנסיבי?

אז מה העלה את המדד ב-2015 והאם הסקטורים האלה יכולים להוביל גם את השנה הנוכחית? הסקטור עם הביצועים החזקים ביותר בשנה החולפת הוא הצריכה המחזורית עם עלייה של מעל 10% (כולל דיבידנדים). מי שהובילו את העליות הן בעיקר מניות הקמעונאות שעלו בממוצע ב-24% (בלטו במיוחד אמזון, פייסבוק ואקספדיה) וכן תת סקטור המדיה שבו בלטו בעיקר חברות כבלים כמו כייבלוויז'ן וטיים וורנר שעלו בשיעורים של 25%-57%.

הקטליזטור לעליות האלה היה בעיקר המשך שיפור הצריכה הפרטית בארה"ב, התורמת שני שליש מהפעילות הכלכלית, המשך הירידה באבטלה ולראשונה מזה כמה שנים גם עלייה בשכר. מחירי הנפט היורדים הזניקו את הצרכנים לקניונים ופינו להם יותר כסף לבזבוזים גם דרך האינטרנט. האם המגמות האלה יימשכו? הסיבות התומכות בסקטור קיימות, אך ההיסטוריה מלמדת שעליית ריבית בארה"ב לא מיטיבה אתו - מה שעשוי להשפיע על הביצועים שלו בשנה הקרובה.

גם תחום הצריכה הבסיסית הניב בשנה האחרונה ביצועים לא רעים עם עלייה של מעל 6.5%, אך תת הסקטור היחיד שעלה, הוא תחום המשקאות והטבק (13%), בעיקר על רקע גל של מיזוגים ורכישות עולמיים בתחום. סקטור זה נחשב דפנסיבי ואמור לשמש מקלט מפני מי שחושש מתנודתיות מוגברת.

עם זאת, שני גורמים צפויים לפעול בשנה הקרובה לרעת סקטור הצריכה הבסיסית - העובדה שחלק מהצמיחה של החברות האלה בשנים האחרונות הושגה על-ידי התייעלות, שכנראה במידה רבה מוצתה, והעלאת שכר המינימום בארה"ב הצפויה בהמשך השנה ולא מן הנמנע כי חלק מהחברות בסקטור יידרשו לתוכניות התייעלות ולפיטורים כדי להתמודד עם שינוי זה.

בעבר, מי שחיפש סקטור דפנסיבי היה מוצא מקלט במגזר הבריאות. ההתנהגות של הסקטור בשנה האחרונה (עלייה של 14% עד יולי, צניחה של 16% עד ספטמבר ומאז עלייה של 13%) ממחישה כי הוא איבד מעמד הזה. עם זאת, דווקא מי שיבחן מקרוב מה עשו תתי סקטורים מרכזיים, יגלה כי חברות התרופות המסורתיות הניבו בשנה האחרונה ביצועים מצוינים (פייזר עלתה ב-7%, אלי לילי ב-25%, בריסטול מאיירס בכ-20%) לצד חברות הביוטכנולוגיה שגם להן היתה שנה לא רעה אם כי חלשה יותר בסיכומה (גיליאד שעלתה ב-8.6%, סלג'ן ב-7%).

התנודתיות בסקטור הזה בשנה האחרונה לוותה בהערכות כי שני מנועים שהובילו את העליות בשנים האחרונות בסקטור נפגעו - היכולת של החברות להעלות בחופשיות את מחירי התרופות בכל פעם מחדש וגל המיזוגים והרכישות שהואט, אם כי באחרונה קיבלנו כמה סימנים להתאוששות בו. על מנת לבלוט נראה שהחברות יידרשו למצוא מנועי צמיחה חדשים, אך אם תהיה זו שנה מאתגרת, ייתכן ששוב נראה משקיעים חוזרים למניות התרופות הוותיקות למרות המכפילים הגבוהים של הסקטור.

זול או יקר?

סקטור הטכנולוגיה שבלט ב-2015 בעלייה של כ-6% צפוי להמשיך לספק ביצועים חזקים גם ב-2016. תת הסקטור שרשם את הביצועים החזקים ביותר וצפוי להמשיך לבלוט הוא התוכנה והשירותים. הצמיחה החזקה בלטה בתחומי האינטרנט (בעיקר המובייל), הענן והביג-דאטה.

בסקטור הטכנולוגיה תומכת לא רק הצמיחה החזקה של החברות הגדולות אלא גם העובדה שלרוב החברות כיסי מזומנים גדולים ורבות מהן ניצלו ועדיין מנצלות אותן לביצוע רכישות של חברות או רכישה חוזרת של מניות שמחזירה את הכסף למשקיעים.

ואם כבר היסטוריה, סקטור הטכנולוגיה הוא הבולט בביצועים טובים (וחיוביים) בתקופות הקודמות של העלאות ריבית בארה"ב מאז שנות ה-80, במידה רבה בזכות תת סקטור התוכנה יש לציין כי חלק נכבד מהחברות מציגות שולי רווח גבוהים, דבר שיאפשר להן להתמודד טוב עם מצבי שוק משתנים. בסקר שערכה מחלקת המחקר של סיטי, גם עלה כי סקטור הטכנולוגיה הוא המועדף בעיני המשקיעים לקראת 2016.

הסקטור הזול ביותר הוא גם המומלץ ביותר על ידי רוב האנליסטים: הפיננסים. הוא כמעט היחיד שנסחר במכפיל נמוך יותר מהמכפיל הממוצע שלו בשנים האחרונות וגם הדו"חות הכספיים של הבנקים ברבעון הרביעי, שיתחילו להתפרסם בעוד כשבוע, אמורים להיות חלשים.

הגורם המרכזי להמלצות הגורפות עליו הוא הצפי לכמה העלאות ריבית השנה, שהוא אמור להיות מהמרוויחים הגדולים מכך, שכן הריבית תורמת לעלייה במרווח הפיננסי של הבנקים, מה שאמור להיות מתורגם לשיפור ברווחיותם.

ומה לגבי הסקטור עם הביצועים הגרועים של 2015? מניות האנרגיה ירדו ב-2015 ביותר מ-20%. דו"חות חברות האנרגיה היו מהגרועים ביותר ברבעון השלישי וכך צפוי גם בדו"חות הקרובים. במבט קדימה, הערכות רוב האנליסטים הם שמחירי הנפט לא יוכלו להישאר ברמות האלה. המחירים הנמוכים מעוררים כבר עתה אי שקט במדינות כמו סעודיה, רוסיה, מדינות המפרץ וגם בדרום אמריקה. הלחצים עשויים להביא לחידוש התיאום בין המדינות בקרטל אופ"ק. שיפור בכלכלה העולמית עשוי לקדם מעלייה בביקוש.

הגורמים האלה עשויים לכל הפחות להביא להתייצבות ולעלייה קלה של הנפט - ולתת אותותיהם גם במניות האנרגיה. החברות האלה אמנם ממונפות מאוד, אך הן לא יכולות להרשות לעצמן להפסיק להפיק נפט. בנקודת הזמן הזו, נראה כי יחס הסיכוי לעומת הסיכון נוטה לפחות לטובת החברות הגדולות בסקטור.

הכותב הוא מנהל מחקר יועצים בהראל פיננסים. אין לראות בכתוב שיווק השקעות או תחליף לייעוץ מס עצמאי. הכותב, החברה, חברות קשורות ובעלי עניין בהן עשויים להחזיק או לסחור בניירות הערך המצוינים בכתוב

מצריכה עד אנרגיה ביצועי הסקטורים ב-2015

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.