דצמבר, שהיה חודש שלילי בתיקים המנוהלים, סוגר שנה לא נוחה בתיקי ההשקעות. לקיחת סיכונים גבוהים לא הובילה להצלחה בשנה המסתיימת, הסולידיות אף היא לא תרמה רבות וגם לא התפזרות על אפיקי שוק רבים מדי. האם שנה זו היא בבחינת "הרע מאחורינו", או שמא היא רק רמז לבאות? האם שנת 2016 שלפנינו היא שנה אבודה, או שניתן יהיה לנווט בה לטריטוריות חיוביות?

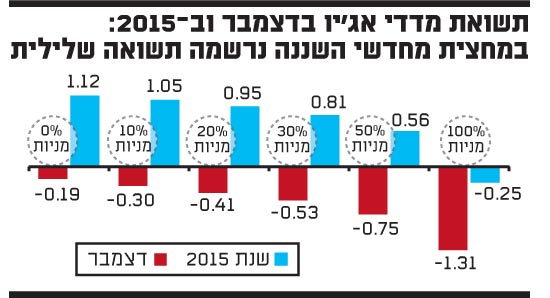

בסיומה של שנה לא פשוטה בשווקים ובתיקי ההשקעות, רשמו התיקים גם בדצמבר תשואה שלילית, כפי שמלמדים מדדי אג'יו לתיקים המנוהלים. כל מדדי התיקים, מהתיק האג"חי ועד לתיק המנייתי, רשמו תשואה שלילית החודש, בשיעור שבין 0.19% בתיק האג"חי לבין 1.31% בתיק המנייתי, טווח המשקף את תשואת התיקים המורכבים מאג"ח וממניות בשיעורים שונים. מודל ה-20:80 המקובל על המשקיעים ירד בדצמבר בשיעור של 0.41%, וגם שאר מדדי התיקים סיכמו חודש שלילי נוסף, שישי במספר ב-2015.

בשן ובעין

לבד מהאפיק השקלי, לא היה כמעט אפיק שהיה חסין בחודש זה למגמות השליליות שגררו את התיקים לטריטוריה שלילית. מדדי המניות העולמיים, וכמובן בישראל, מדדי האג"ח הצמודות למדד, מדדי האג"ח בארה"ב ובאירופה, כולם רשמו תשואה שלילית.

האירוע המשמעותי של דצמבר היה ללא ספק העלאת הריבית על-ידי הבנק המרכזי בארה"ב, ה'פד'. לפי הניתוח שנפוץ בשווקים, צעד זה והשלכותיו היו אמורים להתקבל ללא זעזוע, אך בפועל, העלאה זו הכניסה את השווקים למבוכה ולתנודתיות, תוך שחיקה במדדי המניות והאג"ח בארה"ב - ובעקבותיהם גם ברחבי העולם.

בישראל, מדד המחירים השלילי שפורסם שלח את צמודות המדד לירידות מחירים נוספות, הן בקונצרניות והן בממשלתיות, בשיעור ממוצע של כ-0.6%, אשר בממשלתיות לטווח בינוני אף התקרבו ל-1.2%. האינפלציה השלילית הייתה גם הסיבה לכך שהאג"ח השקליות, שהיו האפיק המוביל של השנה, דווקא עלו בשיעור ממוצע של כשליש האחוז, אך לא היה בכך די כדי להציל את התיקים מחודש מאכזב נוסף.

מדדי אג'יו, המציגים את ההתפתחויות בתיקים המנוהלים של ציבור המשקיעים, פרטיים, קיבוצים ומוסדות, מבוססים על נתונים מבתי ההשקעות, בהם פסגות, פעילים, מגדל, אקסלנס, איי.בי.איי, מיטב דש, הראל, אלטשולר שחם, תפנית-דיסקונט, הלמן אלדובי, אנליסט ותמיר פישמן, המנהלים כ-90% מתיקי ההשקעות של הציבור, פרטיים, קיבוצים, מוסדות וארגונים. המדדים עוקבים אחר "תיק הנכסים המצרפי" של הציבור, והתשואות המחושבות מהוות מדדי השוואה לביצועי תיקים בעלי פרופיל דומה.

למרות חודש דצמבר השלילי, בסיכום שנתי, מרבית מדדי התיקים המנוהלים סיימו את 2015 בתשואה חיובית. אמנם נמוכה מאוד וקרובה לאפס, אבל חיובית. זו היתה שנה קשה ורבת-אירועים ואתגרים בכלכלה העולמית, בכלכלת ישראל ובשווקים הפיננסיים, שנה אשר בנקל הייתה יכולה להסתיים בטריטוריה שלילית חזקה. עם תשואות חיוביות ב-2015 אפשר לומר כי המזל היה לצד המשקיעים והחוסכים גם בשנה זו.

מה פעל לרעת התיקים ב-2015? במובן הרחב ביותר היו אלו מרכיבי חו"ל שגרעו מתשואת התיקים בין 0.5% בתיקי האג"ח לכ-3% בתיקי המניות, ובתווך עוצמת הנזק הייתה תואמת לעוצמת הסיכונים בתיק. חלק נכבד מהירידה נובע מחולשה בסיסית בשוקי המניות והאג"ח בארה"ב, לאחר שנים ארוכות של עליות שערים נאות, שניזונו מהרחבה מוניטרית. מדדי המניות באירופה היו חיוביים יותר, אך האירו פגע קשות בשערוך ההחזקה הבלתי מגודרת.

זה שעולה וזה שיורד

בישראל היה זה שוק האג"ח הצמודות למדד אשר שחק את המשקיעים. האינפלציה השלילית, בשיעור של 0.9% ושנה שנייה ברציפות, הובילה לבריחה מאג"ח ממשלתיות צמודות, ולתשואה חלשה בשיעור של כ-0.5% בלבד בקונצרניות הצמודות.

לעומתן, הייתה זו שנה טובה לאג"ח השקליות. הקונצרניות עלו בשיעור של כ-4.7% והממשלתיות רשמו עלייה ממוצעת שבין 0.44% במדד האג"ח הקצרות, לבין 5.52% במדד האג"ח הממשלתיות לטווחים ארוכים. אין ספק כי מי שלקח סיכון והאריך את התיק השקלי, ראה תשואה נאה יותר השנה. ראויים לציון גם מדדי המניות בישראל, אשר בניגוד לאלו שבעולם המערבי דווקא עלו, בשיעור ממוצע המתקרב ל-3%, על פי הרכבם במדדים השונים של תיק ההשקעות.

2015: היפוך או רמז לבאות?

שנת 2015 נתנה גמול צנוע ביותר עבור לקיחת סיכון בשוקי ההון. תיקי המניות, אשר משקיעים קרוב למחציתם במדדי המניות העולמיים, רשמו תשואה שלילית בשנה כולה, לאחר תנודות בלתי מבוטלות במהלכה. השווקים התקשו לתרגם את הצמיחה בכלכלת ארה"ב למהלך חיובי עולמי, בעיקר מכיוון שה"עולם" נמצא תחת לחץ וחוסר ודאות הולכים וגדלים במספר מוקדים: במחירי הסחורות הנופלים, בהאטת קצב הצמיחה של סין ובירידה בסחר העולמי.

העשור הנוכחי סובל מנסיגה בכלכלה, והדבר מחלחל אל השווקים השונים. ישראל נמצאת גם כן בנסיגה מסוימת, המקבלת ביטוי כואב בירידת היצוא וההשקעות של הסקטור הפרטי. הצריכה הפרטית וענף התעשייה העילית, ההיי-טק, מחזיקים את כלכלת ישראל בפרופיל חיובי, אך לא די בהם לאורך זמן, והדבר מוביל לריבית אפסית, בעקבות אינפלציה שלילית בולטת זה שנה שנייה ברציפות.

מדיניות הריבית של בנק ישראל אמורה להיות מרחיבה ולקזז השפעות שליליות בכלכלה הריאלית, אך האמון במנהיגותו וביכולתו של הבנק אינו גבוה, ונדמה כי הוא נכשל בעידוד שוק האשראי ובהגנה על המשק במלחמת המטבעות העולמית. כמו כן, נראה כי ארה"ב מובילה בתהליכים, וכי מה שאירע שם בשנה האחרונה רומז למה שיקרה בשוק המקומי ובאירופה - בשנה הבאה.

בראייה זו, שוק המניות המקומי לא נראה מבטיח לשנה הקרובה. ישנם שווקים אשר מונשמים על-ידי הבנקים המרכזיים - כמו באירופה וביפן - אך המשקל של עליית הריבית בארה"ב עלול להיות מכריע ולהכביד על שווקים רבים בעולם. במילים אחרות, שנה לא נוחה לפנינו.

2016 עלולה להיות שנה אשר זו המסתיימת מהווה לה אך פרולוג. עם זאת, היא לא בהכרח שנה אבודה או שלילית. עם מדיניות דינמית, מומחיות רבה וניסיון רב-שנים, ניתן להוביל את התיקים בשנה הקרובה ואף לרשום רווחים, שיפצו על חולשות אחרות.

הסיטואציה הנוכחית מגלמת חוסר איזון עולמי קיצוני במחירי הסחורות, במדיניות הריבית, בצמיחה כלכלית ועוד. זוהי סיטואציה מורכבת, ובוודאי לא נוחה לשוקי ההון. רמת הסיכון גבוהה מאוד, ונראה כי המטוטלת מצויה לקראת מהלך של תיקון בדרכה חזרה לאיזון מחודש. התפתחויות אלו דורשות מדיניות השקעות דינמית, אשר עשויה ליצור הצלחה בשנה הקרובה.

ערנות, אומץ, נחישות, ניסיון רב-שנים ויכולת בקרה וקבלת החלטות מהירה הן תכונות הכרחיות בתקופה זו. עם מרכיבי התנהגות אלה, נגד כל הציפיות 2016 יכולה להיות שנה מוצלחת בתיקי ההשקעות, כזו שתציב את 2015 כשנה של נחיתה רכה בלבד.

הכותב הוא מנכ"ל חברת אג'יו ניהול סיכונים והחלטות פיננסיות בע"מ, העוסקת בניהול עושרמשפחתי ובפיקוח על נכסי ארגונים וקיבוצים. אין לראות בסקירה ובאמור בה תחליף לייעוץ השקעות כהגדרתו בחוק

תשואת מדדי אגיו

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.