104 אקזיטים נרשמו בישראל בשנת 2015 בהיקף של 9 מיליארד דולר - זה הנתון המרכזי שעולה מהדוח השנתי של חברת המחקר IVC ומשרד מיתר ליקוורניק גבע לשם טל. כמות האקזיטים אמנם ירדה לעומת 2014 (ב-10%), אך הסכום הכולל עלה (ב-16%).

ממוצע העסקאות נשאר דומה לעשור האחרון - כ-100 בשנה - אך היקף האקזיט הממוצע עלה ב-2015 ל-87 מיליון דולר, לעומת ממוצע של 62 מיליון דולר בעשר השנים האחרונות.

על-פי הדוח, 3 העסקאות הגדולות ביותר בשנה החולפת, שלושתן מעל ל-500 מיליון דולר כל אחת, היווו 30% מהיקף האקזיטים הכולל. רכישת פנדטק על-ידי חברת הפינטק D+H ב-1.25 מיליארד דולר היוותה כ-14% מכלל האקזיטים ב-2015. רכישת ואלטק על-ידי הארטוור הייתה השנייה בגודלה עם 929 מיליון דולר, ורכישת אקס ליבריס על-ידי פרוקווסט הסתכמה ב-500 מיליון דולר.

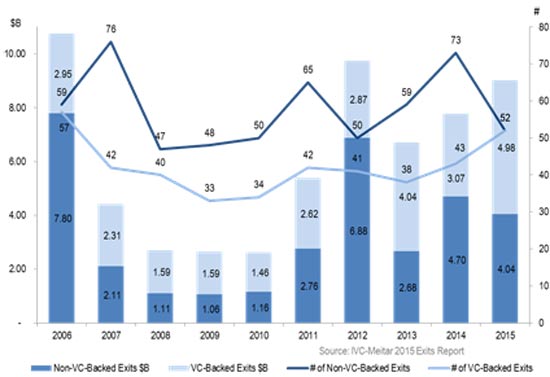

היקף האקזיטים בישראל

37% מהאקזיטים היו מגובי הון סיכון והם הסתכמו בסכום של 4.98 מיליארד דולר - שיא בעשור האחרון. מספר האקזיטים מגובי הון סיכון (52) היה שני רק ל-57 האקזיטים מגובי הון סיכון שנרשמו ב-2006 ומהווה עלייה של 24% מהממוצע שעמד על 42 עסקאות בשנה בעשור האחרון. אקזיט מגובה הון סיכון הגיע בממוצע לכ-96 מיליון דולר.

קובי שימנה, מנכ"ל חברת המחקר IVC, אמר כי "העלייה בשווי האקזיט הממוצע בחברה מגובת הון סיכון קשורה ישירות לאורך הרוח וההתמדה שמגלות קרנות הון הסיכון בניהול חברות הפורטפוליו שלהן, בעת האחרונה. הקרנות, שחזרו לגייס בשנתיים האחרונות, יכולות כעת לגלות סבלנות רבה יותר ולהמתין למיצוי פוטנציאל השווי של החברות, משוחררות מצורך מיידי במימוש ההשקעה.

"עובדה זו עולה בקנה אחד עם ממצא נוסף שעלה מהניתוח שלנו, ומראה כי משך החיים הממוצע של חברות מגובות הון סיכון עד לאקזיט גדל באופן תמידי, גם אם מינורי, ועמד על 9.5 שנים בממוצע ב- 2015 - בקצה הטווח של מודל קרנות ההון הסיכון הסטנדרטי. היכולת של המשקיעים לשבת ולהמתין להתבגרותן של חברות הפורטפוליו לקראת אקזיט משמעותי, מתוגמלת מהעלייה בשווי האקזיט הממוצע לחברת פורטפוליו, וכתוצאה מכך גם ממכפיל ההחזר הממוצע על ההשקעה, שנמצא אף הוא במגמת עליה", הוא מסכם.

בשנת 2015 נרשמה האטה בפעילות ההנפקות לעומת שנת 2014. שמונה הנפקות ראשונות של חברות היי-טק ישראליות הסתכמו ב-609 מיליון דולר, 7% בלבד מהיקף האקזיטים בשנה החולפת. זאת, לעומת 27% ב-2014. הסיבה העיקרית לכך היא הקפאת תוכניות של חברות ישראליות לצאת להנפקה לאור מחסור בתנאים מיטביים לכך.

שלוש ההנפקות הראשונות הגדולות ביותר ב-2015, מעל 100 מיליון דולר כל אחת, התרחשו בנאסד"ק, והסתכמו ב-70% מההון הכולל שגויס השנה בהנפקות ראשונות של חברות היי-טק ישראליות. נובוקיור (165 מיליון דולר) וכיאזמה (117 מיליון דולר) בתחום מדעי החיים, וסולראדג' (145 מיליון דולר) בתחום הקלינטק.

עוד עולה מהדוח כי כ-1.18 מילארד דולר החליפו ידיים בישראל לטובת רכישת 27 חברות סטארט-אפ מקומיות - ירידה מ-1.74 מיליארד דולר שהוציאו כאן חברות מקומיות על רכישות אסטרטגיות ב-2014.

עו"ד דן שמגר, שותף במחלקת הקורפורייט של משרד מיתר ליקוורניק גבע לשם טל, מציין כי " כרגע נראה כי שוק ההנפקות ישאר סגור לרוב החברות, לפחות בחודשים הראשונים של 2016. מאידך, שוק המיזוגים והרכישות ימשיך להיות פעיל. לצד רוכשים ותיקים שהגבירו את פעילות הרכישות כדוגמת מיקרוסופט, אנו רואים מגמה של כניסת שחקנים חדשים לפעילות רכישה בישראל. בשנה האחרונה ראינו כמה תאגידים כגון אינפוסיס ואמזון, שביצוע לראשונה רכישה בישראל, ואנו סבורים שמגמה זאת תמשך גם בשנת 2016 כששחקנים אסטרטגיים נוספים יבצעו רכישות לצורך הקמת פעילות בישראל".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.