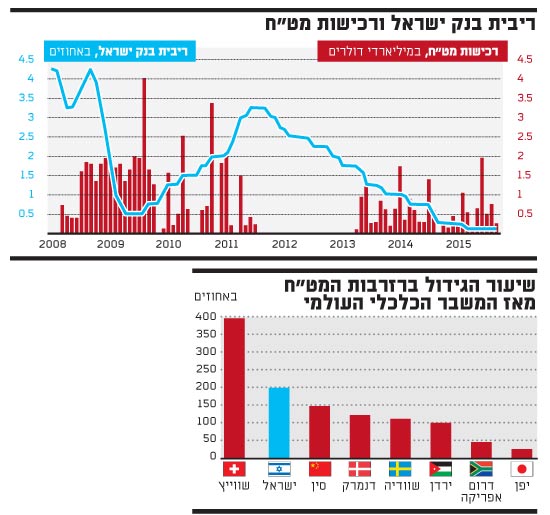

בחודש שעבר רשמו יתרות מטבע החוץ של בנק ישראל שיא היסטורי, כשחצו בפעם הראשונה את קו 90 מיליארד דולר. מדיניות רכישות המט"ח של הבנק המרכזי הגדילה בשנים האחרונות את יתרות המט"ח של ישראל ב-200% - יותר מכל מדינה אחרת בעולם המפותח, מלבד שוויץ. האם רכישות המט"ח האדירות האלה תורמות למשק, או אולי דווקא מזיקות לו?

בבנק ישראל סבורים כי הרכישות מסייעות למנוע פגיעה בתחרותיות הייצוא, שעליו מבוסס במידה רבה המשק כולו. ואולם כלכלנים בכירים מחוץ לבנק המרכזי סבורים אחרת. לטענתם, רכישות המט"ח לא רק שאינן תורמות למשק, אלא שהן גורמות נזקים רבים, ישירים ועקיפים: הן מעודדות ספקולנטים, משפיעות על יזמים לקבל החלטות השקעה שגויות בהקמת מפעלים ואפילו מעמיסות עלויות מיותרות במיליארדי שקלים לשנה על החוסכים לפנסיה. הוויכוח פרץ באחרונה בדיון סגור שהתקיים ביוזמת מכון אהרן למדיניות כלכלית במרכז הבינתחומי הרצליה, תחת הכותרת "התערבות בשוק המט"ח בסביבת ריבית אפס".

אחד ממשתתפי הדיון, בארי טאף, לשעבר מבכירי בנק ישראל, הבהיר בצורה חדה לאיזו מטרה נועדו רכישות המט"ח. "ההתערבות במדיניות שער החליפין היא למעשה לא מדיניות מוניטארית, אלא מדיניות תעשייתית: רוצים לעזור לסקטור אחד, ליצוא, למפעלים שמייצאים ויש בהם מקומות עבודה. למעשה מנסים לעזור לסקטור בתוך הסקטור. זה נאמר בפה מלא. אך יש לכך עלויות" הודה טאף, לשעבר מנהל מחלקת השווקים בבנק ישראל וחבר הוועדה המוניטרית של הבנק המרכזי.

פרופ' נתן זוסמן, מנהל חטיבת המחקר בבנק ישראל, ציין בהקשר זה: "לעתים שואלים אותנו מדוע ההתערבות דווקא בשוק המט"ח, שאמור להיות בשיווי משקל. אבל אם לא נעשה כלום ונגיד שהכול יסתדר, נחטוף ירידה בתוצר ומיתון, על כן, מה שאנחנו יכולים לעשות זה להתערב בשוק המט"ח ומעט לקזז את ההשפעה הזו".

זוסמן הסביר כי מקור הבעיה נעוץ בהתפתחות ציפיות לייסוף השקל שמעודדות פעילות של ספקולנטים בשוק המט"ח. "לאורך תקופת ייסוף שער החליפין אנחנו רואים את הפעולה של המשקיעים הזרים שמוכרים מט"ח וקונים שקלים בהיקפים גדולים מאוד לאורך זמן. במצב הזה הטיעון הוא אותו טיעון: אם לא נעשה כלום תהיה ירידה בתוצר. זו התופעה שמדאיגה אותנו, ואנחנו מגנים על המשק מפניה".

"זה לא רציני"

דבריהם של טאף וזוסמן לא עשו רושם על אייל דשא, סמנכ"ל הכספים של טבע שהשתתף בדיון. "לבנק ישראל אין מדיניות שער חליפין ולאוצר אין מדיניות מיסוי" קבע דשא, תוך שהוא מוסיף בנימה של הסתייגות: "כך זה נראה מהצד שלנו. אנחנו צריכים להסתדר לבד". דשא בחר לציין כדוגמה את החלטתה של טבע מלפני 7 שנים להעביר לישראל את קווי הייצור של המשאפים, ואמר: "החלטה כזו לא הייתה מתקבלת כיום". הסיבה היא התייקרות עלויות העבודה והייצור בישראל כתוצאה מהתחזקות השקל מול המטבעות האחרים.

"עלות מתכנת בישראל זהה למערב אירופה, ורק מעט יותר נמוכה מאשר בעמק הסיליקון", הסביר דשא. "בישראל, עלות הייצור של 1,000 טבליות היא 14 דולר, באירופה 12, במזרח אירופה 7 ובהודו 4. זאת בעיה משמעותית. טבע היא חברה ישראלית ותישאר כזו, אבל חברות גלובליות לא יגיעו לכאן" סיים את דבריו באזהרה.

אלא שכאן ציפתה לדשא הפתעה, כשהכלכלן ד"ר עדי פוזנר בחר דווקא בדוגמת מפעל המשאפים שלו כדי להגיע למסקנה הפוכה לחלוטין. "מבחינתי הסיפור הזה מדגים את הנזק של בנק ישראל", אמר פוזנר לדשא. "הוא הטעה אתכם בשער, גרם לכם לחשוב שהשקל נמוך, בזכות זה העברתם לפה מפעל ואתם מעסיקים עובדים שיכלו לעסוק במשהו אחר; העובדים האלו יכלו להיות מורים, אחיות, מסז'יסטים, אבל במקום זה אתם משתמשים בהם בחוסר יעילות כי בנק ישראל הטעה אתכם. בנק ישראל צריך להפסיק להטעות אתכם. אתם צריכים להוציא את המפעל הזה כך שהעובדים יוכלו לעבוד במשהו אחר". התעשיין המופתע הגיב ואמר: "לא, זה לא רציני מה שאמרת עכשיו. אם נוציא את כל המפעלים - לא יהיה כסף למסז'ים".

פוזנר מיהר לנמק את עמדתו. נניח שבשוק חופשי היה שער החליפין של השקל צונח לשלושה שקלים לדולר, אבל כתוצאה מרכישות המט"ח של בנק ישראל הוא עלה ל-4 שקלים - במקרה כזה, טוען פוזנר, קיימות שתי אפשרויות, שתיהן בעייתיות: או שהשוק מאמין לבנק המרכזי, או שהוא לא מאמין לו. "אם השוק מאמין שהשער צריך להיות 4 ומשאירים אותו באופן מלאכותי על 4 - אז אנשים עלולים לעשות השקעות לא כדאיות, שירדו לטמיון כשהשער בסופו של דבר ישתנה" הסביר פוזנר. "למשל, אני אפתח חברת יצוא שאין לה זכות קיום, והיא תיסגר בעוד שלוש שנים כשאגלה שעבדתם עליי והשער צריך להיות 3. האפשרות השנייה היא, אם השוק לא מאמין ואז לא יקימו תעשיות מיותרות, אבל אז יהיו ספקולנטים שינצלו את הפעולה הזו וירוויחו כסף".

נזק אחר, שלא דובר עליו רבות עד כה, נגרם לחוסכים לפנסיה - כפי שתיארה ענת לוין, המשנה למנכ"ל כלל ביטוח. לוין פתחה את דבריה בהתייחסות לדבריו של אחד הדוברים הקודמים, פרופ' מרטין אייכנבאום, כלכלן בעל שם עולמי מאוניברסיטת נורת'ווסטרן בארה"ב. אייכנבאום הזכיר את תיאוריית ה-Secular stagnation של לארי סאמרס, שלפיה העולם נמצא בעידן חדש של צמיחה נמוכה באופן מבני ושערי ריבית נמוכים באופן קבוע. "בעולם כזה, לא סביר שלהתערבות שנועדה להשפיע באופן זמני על שערי המט"ח תהיה השפעה על בעיה שהיא ביסודה קבועה", אמר אייכנבאום.

"אף אחד פה לא הראה שהייתה השפעה חיובית להתערבות" אמרה לוין, "אבל בהחלט ישנה השפעה שלילית. אנחנו יודעים טוב מאוד שבמדינה קטנה כמו ישראל, כאשר קונים דולרים סיכון הבסיס בין המטבעות עולה. אנחנו המוסדיים חייבים לגדר את רוב ההשקעות שלנו, כי אנחנו חייבים לשלם פנסיה שקלית, אז אנחנו לא יכולים לקחת סיכון גבוה מדי. חייבים לעמוד בתנאי הרגולציה. סיכון הבסיס הוא הסיכון שלא נוכל להביא את הדולר עצמו כדי לשלם את הפורוורד.

"זה סיכון נוסף מעבר לפערי הריבית, שאנחנו משלמים אותו. כיום סיכון הבסיס בין השקל לדולר קרוב לאחוז בשנה. כלומר, נוסף על פערי הריבית אנחנו משלמים עוד קרוב לאחוז לשנה. זו פגיעה כלכלית משמעותית. הפגיעה הכלכלית של סיכון הבסיס לפנסיות היא קרוב לשני מיליארד שקל בשנה, כתוצאה מהמדיניות של בנק ישראל, מניהול שער החליפין שאנחנו לא בטוחים שהוא תורם לכלכלה הריאלית. התערבות חייבת להתחשב במה שקורה לסיכון הבסיס. ואני עוד לא מדברת על הסיכון למשק: נדרש לנהל את יתרות המט"ח האלו, וזה מעלה את הסיכון המשקי. האם זה מה שאנחנו רוצים עבור הכלכלה?"

"המודלים מפספסים את השפעה"

דפנה אבירם ניצן, לשעבר מנהלת המחלקה למחקר כלכלי בהתאחדות התעשיינים, הגנה על מדיניות ההתערבות. "למודלים יש בעיה לזהות את התועלת (שבהתערבות שער החליפין - ע.ב)", טענה אבירם ניצן, "מכיוון שברגע שהייצוא עולה ישנה השפעה על שער החליפין והתגובה מגיעה בפיגור מסוים, ולכן המודלים מפספסים את ההשפעה". משום כך טענה אבירם ניצן כי יש להסתמך על סקרים בקרב מנהלי חברות, וציינה כי בסקרי השטח שערכה ההתאחדות באחרונה נשאלו המנהלים כמה להערכתם הם הפסידו בגלל התיסוף בשקל "קיבלנו הפסד של 3 מיליארד דולר ביצוא ועוד מיליארד בגלל התחרות מול היבוא".

ד"ר מיכאל שראל, לשעבר הכלכלן הראשי באוצר, הגיב לדברים בקריאת ביניים: "ומה קרה בין 2001 לבין 2006 (התקופה שבה השקל היה בפיחות ריאלי - ע.ב)? אז הרווחתם עשרות מיליארדים". "נכון", הודתה אבירם ניצן, "בתקופה הזו היה פיחות, התחלנו לבצע את הסקרים רק כשהתחילה הבעיה. (אבל) בסופו של דבר אתה מגיש דוח לבעלי המניות בסוף כל רבעון, ואתה צריך להראות רווחיות בסוף השנה, ואם אתה לא מצליח אז שוקלים להעביר את הייצור לחו"ל. יש כאן עלות למשק".

סיכם את הדיון בנקודה זו פרופ' עומר מואב, לשעבר יועצו הכלכלי של שר האוצר, שאמר לאבירם ניצן כי "לגופו של עניין, סקר שבו את שואלת מנהלי כספים מה היה אילו שער החליפין היה אחרת הוא חסר משמעות, עודף היצוא הוא זה שמשפיע על שער החליפין. מעבר לכך, לחשוב על משהו שלא מייצאים אותו כאובדן תוצר זה פשוט לא נכון. לייצוא יש ערך רק אם הוא מסוגל לממן יבוא".

ככל שכלי הריבית אפקטיבי פחות - יש לרכישות המט"ח אפקט גדול יותר לעידוד הייצוא וההשקעות

במוקד המושב במכון אהרן עמדה עבודת מחקר של ד"ר אורן לוינטל מהמרכז הבינתחומי בהרצליה ועירית רוזנשטרום ממחלקת המחקר של בנק ישראל. תוצאות המחקר הראו שלהתערבות הבנק המרכזי בשוק המט"ח תהיה השפעה חזקה יותר ככל שמרחב התמרון של הבנק בהורדת הריבית קטן יותר. במלים אחרות, ככל שכלי הריבית אפקטיבי פחות (נניח כשהריבית נמצאת באפס) כך יש לרכישות המט"ח אפקט גדול יותר לעידוד הייצוא וההשקעות במשק. באותו אופן, גם במצב ההפוך כשהריבית במשק חיובית לרכישות מט"ח יש השפעה קטנה יותר ואף שולית.

התערבותו של בנק ישראל בשוק המט"ח החלה בשנת 2009, לאחר שנים שבהם התנזר הבנק המרכזי לחלוטין מרכישת מט"ח מתוך תפיסה שאסור לבנק המרכזי להשפיע על שער החליפין. יתרות המט"ח של ישראל עמדו באותה תקופה על כ-27 מיליארד דולר. מנכ"ל האוצר באותה עת, ירום אריאב, סיפר: "במארס 2008, חודשיים לפני המשבר בארה"ב, סטנלי פישר החל לדבר איתי על הנושא של קניית מט"ח - לא כדי להשפיע על השער, אלא כי היתרות היו נמוכות בצורה קיצונית. הרעיון היה פשוט להכפיל את יתרות המטבע. אני חושב שההתערבות הייתה נכונה לזמנה והשיגה תוצאות. הבעיה היא ההתמכרות להתערבות".

פרופ' צבי אקשטיין, שהיה אז המשנה לנגיד הבנק סטנלי פישר, ציין כי הוועדה המוניטרית הקפידה להדגיש כי רכישות המט"ח ייעשו "במקרה של תנודות חריגות של שער החליפין אשר אינן תואמות את התנאים הכלכליים הבסיסיים או כאשר שוק המט"ח אינו מתפקד כיאות". בהמשך, לאחר שמאגר הגז תמר חובר לחוף, הכריז הבנק על ערוץ נוסף לרכישת מט"ח בהיקף של 2-3 מיליארד דולר לשנה שנקבע מראש, על מנת לקזז את ההשפעה המייספת שיש למעבר מייבוא אנרגיה לשימוש בגז ישראלי. לדברי אקשטיין, לא ברור מדוע הבנק המרכזי חושש מפני השפעת המעבר לגז, וגם יעדי המדיניות אינם ברורים ובאופן כללי סובלת מדיניות רכישות המט"ח מהיעדר שקיפות ל-Forward guidance (פרסום תחזיות שיאפשרו לשווקים לצפות את התנהגותו של הבנק המרכזי בעתיד): "תראו את מה שעושה הפד בשנים האחרונות", אמר אקשטיין. "את מה שעושה ג'נט ילן (נגידת הבנק המרכזי של ארה"ב). אם ההתערבות היא חלק מהמדיניות המוניטרית, מדוע היא לא נכללת בהודעות של הבנק המרכזי? בפרוטוקולים? כפי שנעשה בבנקים מרכזיים אחרים?"

בתגובה לדברים אמר פרופ' רפי מלניק, שהיה עד לאחרונה חבר הוועדה המוניטרית: "כשהנושא של forward guidance תפס עוצמה והתחילו לפרסם את הנקודות בפדרל ריזרב, עשינו תרגיל בוועדה המוניטרית וניסינו לראות אם כל אחד יכול לחזות את הריבית בעוד שנה. השונות הייתה כזאת שהגענו למסקנה שאנחנו בעצמנו לא מסוגלים לכוון ולהגיד מה תהיה הריבית בעוד שנה. זו הסיבה שהנושא ירד. חוסר הוודאות היה כזה שלא היה לנו הרבה מה להגיד".

גם פרופ' אלכס צוקרמן, שהיה עד לאחרונה חבר הוועדה, יצא להגנת המדיניות של הבנק המרכזי ואמר: "הוועדה כן מנסה לקבוע מהו שער החליפין הריאלי של שיווי משקל, אבל יש לגבי זה אי-ודאות עצומה. גם תיאורטית. בשני העשורים האחרונים, שערי החליפין נקבעים במידה רבה יותר על ידי תנועות הון מאשר על ידי החשבון השוטף. אנחנו יודעים שסוכנים בשוקי ההון עושים הרבה טעויות. לאור הדברים האלו יש בהחלט מקום להתערבות לדעתי, כדי להגן על הכלכלה הריאלית".

ריבית בנק ישראל

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.