לפני תקופה קצרה פרסמה הממונה על שוק ההון באוצר, דורית סלינגר, טיוטת חוזר שכותרתה "הוראות לעניין בחירת קופת גמל", ושעניינה החלת מנגנון לבחירת קרן פנסיה חדשה, שתהיה ברירת המחדל שאליה יצטרפו חלק הארי של העובדים השכירים החדשים בישראל, במיוחד אלה שלא זכאים להסכמים הכוללים הטבות בדמי הניהול ואחרות. הוראות אלה של האוצר, שעדיין אינן סופיות, משנות את סדרי העולם הנהוגים כיום ולאורך שנים ביחס לאופן בחירת קרן ברירת מחדל על-ידי מעביד או ארגון עובדים כלשהו.

מדובר במהלך דרמטי, שנועד להביא להפחתת דמי הניהול הנהוגים בשוק זה אצל החוסכים שאינם חלק מקבוצה גדולה, ושעשוי להשפיע כמעט על כל עובד ישראלי. המהלך מעורר תגובות, ברובן חריפות, משלל גורמים הפעילים בשוק החיסכון הפנסיוני, ובהם חברות הביטוח, ששליטתן בשוק הפנסיה מאוימת עתה, המעסיקים וגם ההסתדרות.

לצעד הדרמטי שמובילה סלינגר, בין היתר בסיוע רוח גבית של ח"כ אלי כהן (כולנו) - ושלשיטתם נעשה במטרה להקל על החוסכים החלשים שמשלמים יותר - יש מבקרים רבים בשוק הפנסיוני. "מוטב שהאגף יעשה חושבים מחדש לגבי החוזר האמור, אחרת מדובר בהימור גדול מדי, שיעמיד אותנו בעוד שנים לא רבות עם חוסכים רבים מאוד שהלכו לאופציה הזולה, אבל ייתכן כי בדרך איבדו הרבה יותר בתשואה ובשירות, ובשל כך הם יפרשו עם קצבה מצומקת מזו שהיו צריכים לקבל אם לא היו מונחים לקרן שנבחרה רק בגלל המחיר הנמוך. לצערנו, הניסיון מלמד שזהו סיכון ממש לא מבוטל. אם הסיכון יתממש, האם המדינה תכניס את ידיה הארוכות לכיסנו (מיסים) על מנת לפצות את אותם עמיתים על מה שבחרה עבורם?".

כך נטען במאמר שהגיע לידינו, ושנכתב על-ידי היועץ הכלכלי עמי כהן, מחברת הדווייס, שמכיר היטב את שוק הפנסיה הצוברת, בין היתר מתפקידיו בעבר בהסתדרות.

לדברי כהן, "על מנת להבין את הטיוטה יש להבין את המצב הנוכחי. כיום קובע סעיף 20(א) לחוק הפיקוח, כי לכל עובד זכות בחירה של המוצר הפנסיוני - שבמסגרתה כאשר הוא מגיע למקום עבודה הוא זכאי לביטוח פנסיוני, ואילו המעסיק חייב לאפשר לו לבחור את המוצר ואת היצרן (ותיקון שהוכנס לאחרונה נותן לעובד גם את זכות הבחירה של הסוכן, או ויתור על סוכן). כלומר, העובד יכול לבחור האם להיות מבוטח בקרן פנסיה, בביטוח מנהלים או בקופת חיסכון (קופת גמל לתגמולים, ר' ש') ובאיזו חברה להיות מבוטח".

עם זאת, אומר כהן, "לכלל זה קיים חריג, שלפיו אם נקבעה בדין או בהסכם קופה שאליה יופקדו הכספים ("קופת ברירת מחדל"), והעובד לא מימש את זכותו לבחור לפי זכותו, אזי ניתן להפקיד את דמי הגמולים לקופת ברירת המחדל האמורה".

הוא ממשיך ואומר, כי "קיומה של קופת ברירת מחדל הוא הכרח פרקטי כמעט בכל מקום עבודה, הואיל וחובת המעסיק לבטח את עובדו חלה גם אם העובד לא בחר, ולכן, על מנת שלא להשאיר הן את המעסיק והן את העובד חשופים לסיכון עד לקבלת החלטה על-ידי העובד, קיימת קופת ברירת המחדל שאליה יכול המעסיק להעביר כספים".

עוד הוא מציין, כי "לא מעט גופים, כגון ארגוני עובדים, ועדים ומעסיקים, עורכים הליכים תחרותיים שבהם נבחר גוף שיהווה את ברירת המחדל, על בסיס תנאים מיטיבים שהוצעו על-ידיו", תוך שהוא מבהיר, כי "ההליכים הללו בוחנים, בדרך כלל, פרמטרים רבים של איכות. למשל, מדרגי שירות ללקוח, ממשל תאגידי, ניהול ההשקעות, וגם המחיר".

חשיבות ברירת המחדל מקבלת משנה תוקף בהתחשב בכך שרוב העובדים מעדיפים שלא לבחור באופן אקטיבי, ומשאירים את ההחלטה על החיסכון הפנסיוני למישהו אחר, "שמבין". עכשיו המדינה רוצה להיכנס בנעלי הגורם "שמבין", ולהחליט עבור אותו ציבור, וזאת בהמשך למהלך דרמטי אחר שהאוצר מוביל, ושבו הוא מכפיף את כל הקרנות החדשות המקיפות לתקנון אחיד וזהה לכל.

מה מתכוונת הממונה לעשות עם המהלכים הללו? ראשית, לגבי ברירת המחדל הכלל-משקית "הממונה מתכוונת לבחור קופת ברירת מחדל כך שיהיה יצרן אחד שאליו ינותבו כספי הפנסיה של כל עובד שלא בחר, ושלא קיימת לו ברירת מחדל במקום עבודתו, ושהפרמטר היחיד לבחירת אותו יצרן יהיה המחיר. היא גם נותנת עדיפות ליצרן פנסיוני שנתח השוק שלו מתוך סך ההפקדות קטן מ-5%, וזאת מתוך שאיפה לשנות את מבנה שוק החיסכון, ולקדם את בתי ההשקעות על חשבון קבוצות הביטוח הגדולות".

"החוסך הוא זה שעלול להיפגע"

שנית, לגבי ברירת המחדל אצל המעסיקים או הוועדים שירצו להמשיך ולהיטיב עם העובדים שלהם, "הממונה קובעת שהבחירה תיעשה בין כלל הגופים בענף, מדי כל חמש שנים ולפי שלושה פרמטרים בלבד - דמי ניהול, מדד השירות שמפרסם האוצר ותשואות עבר לחמש שנים, ופרמטר דמי הניהול יקבל משקל של לפחות 50% מהציון הכולל".

אם כן, כיצד יושפעו המאפיינים הללו של השוק הפנסיוני מההוראה החדשה שמקדם האוצר, ומדוע זה עלול דווקא לפגוע בחוסך? "יש בעיות רבות בטיוטה של האוצר, והמרכזית שבהן היא בהיבט שחשוב מכל מבחינת האוצר: דמי הניהול", כותב כהן שתוהה "האם קרן הפנסיה היא מוצר שבבואנו לבחון אותו, הפרמטר המרכזי או היחידי שחשוב לגביו הוא דמי הניהול?". לדעתו של כהן, שמזוהה עם הצד של העובדים וממש לא עם זה של חמש קבוצות הביטוח הגדולות והמעסיקים, התשובה שלילית.

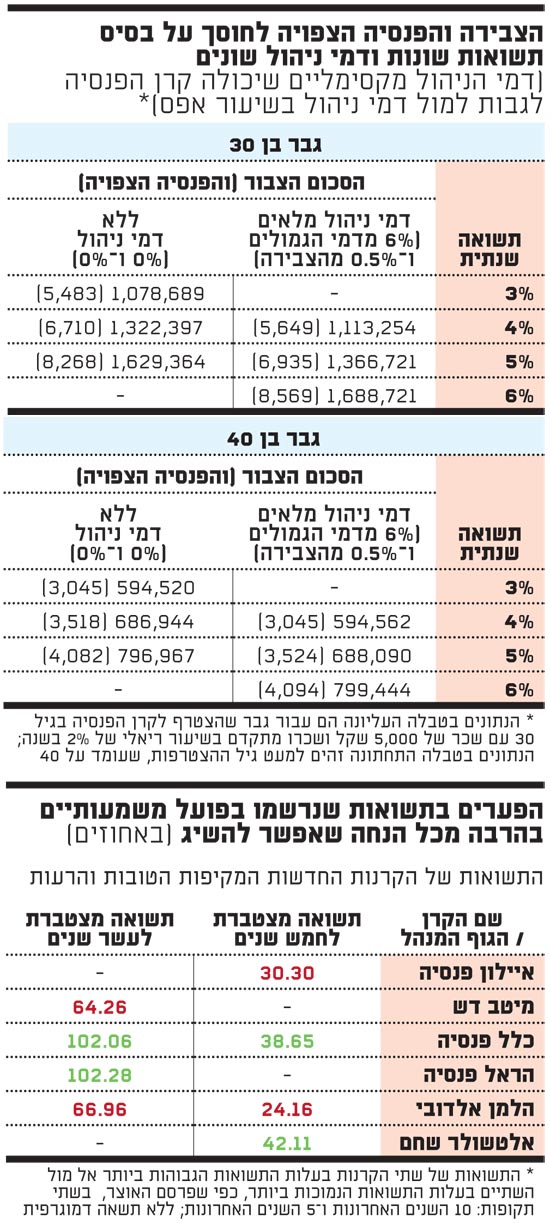

"מבדיקתי עולה כי פער של 1% בתשואה מדי שנה לטובת קרן מסוימת, מייתר כל הנחה בדמי הניהול שקרן אחרת תעניק לאותו חוסך, כך שכל ניסיון לבחור בהצעה הזולה ביותר - דבר שכנראה יתבטא בין היתר גם בקיצוץ איכות התפעול והשירות של החברה המנהלת, עלול בסבירות גבוהה דווקא לפגוע בחוסך, בסופו של יום".

מדוע? עקרון הפעולה בקרן פנסיה חדשה הנו צבירה של דמי הגמולים שהחוסך והמעסיק מעבירים בניכוי דמי ניהול ועלות ביטוחים, ושל התשואה שנצברת בגין דמי הגמולים הללו מדי יום ביומו, בעיקר באמצעות שוקי ההון (וגם אג"ח מיועדות). בעת הפרישה מחלקים את סכום הכסף שנצבר במקדם הקצבה, וזוהי הפנסיה שתתקבל. מכאן, אומר כהן, "ככל שהתשואה נטו (תשואה בניכוי דמי ניהול) שנשיג על כספנו תהיה גבוהה יותר, הרי שיהיה לנו סכום צבור גבוה יותר, וכתוצאה מכך קצבה גבוהה יותר". וכאן טמונה הבעיה, לטענתו.

"פער תשואה שנתי של 1% לטובת קרן אחת מוחק את הפרש דמי הניהול, אם ישנו כזה, ביחס לקרן השנייה, והוא מספיק כדי להביא לכך שעמית שמשלם דמי ניהול מלאים, יקבל פנסיה שווה או גבוהה יותר מעמית שלא משלם דמי ניהול כלל. מובן שעדיף להיות בקרן שגם משיגה תשואה טובה וגם גובה דמי ניהול נמוכים, אך ההליך שאליו מכוונת הממונה כלל לא לוקח זאת בחשבון", הוא אומר.

לדבריו, מניתוח התשואות שקרנות הפנסיה המקיפות החדשות רשמו בפועל בשנים האחרונות, עולה כי ישנה שונות רבה בתשואות בין הגופים השונים, וקיים יתרון דווקא לקרנות הגדולות. "בתשואה ל-10 שנים קיים הבדל של כ-38% בין הקרן הטובה ביותר לקרן עם התשואה הנמוכה ביותר, וזה אומר הפרש של כ-2.1% בתשואה השנתית הנומינלית, בעוד שבתשואה לחמש שנים מדובר בהבדל של כ-18% - הפרש של כ-2.7% לשנה. אך לא רק זאת, לדברי כהן, "נתון חשוב נוסף לבחינה הוא סטיית תקן של התשואה, שמלמדת האם הקרן משיגה את התשואה תוך תנודתיות גבוהה או נמוכה, ומכל הנתונים האלה בוחרת הממונה להתעלם".

באוצר, נציין, מסבירים שלא ניתן לחזות את תשואת העתיד, ולכן יש לטפל בהיבט היחיד שלגביו יש ודאות כלשהי: גובה דמי הניהול, ששקול לתשואה שלילית מבחינת החוסך, ושרק לגביו אפשר לקבל החלטה מושכלת. לכך עונה כהן, כי "נניח שצודקת הממונה ודמי ניהול הם חזות הכל (למרות שלא כך הדבר): הממונה מציעה כי גוף שיציע את דמי הניהול הנמוכים ביותר מהצבירה הוא שיזכה, וככל שההצעה הנמוכה ביותר תהיה זהה בין שני גופים או יותר, ייבחנו דמי הניהול מדמי הגמולים, שבכל מקרה לא יעלו על 2%. עוד קובעת הממונה, כי היא תבחין בין קרנות שנתח השוק שלהן (לפי הפקדות) קטן מ-5%, לאלה שהוא גבוה יותר.

העדפת הקרנות הקטנות תתאפשר על-ידי כך שהצעת דמי הניהול מהצבירה שיציעו הקטנות תיחשב לצורכי הבחירה בזוכה כנמוכה ב-0.05% ממה שייגבה מהחוסכים; בדמי הניהול מהפרמיה יהיה מדובר בחישוב כאילו ההצעה נמוכה ב-0.5% ממה שיוצע בפועל. ומה זה אומר? נניח שקרן גדולה מציעה דמי ניהול של 0% מהצבירה ו-0% מדמי הגמולים (כלומר "חינם") וקרן קטנה מציעה דמי ניהול של 0.04% מהצבירה ו-2% מדמי הגמולים, מי תזכה?".

"לפי הוראות הממונה, הקרן הקטנה היא זו שתזכה, מכיוון שלצורך ההליך, הממונה רואה כאילו הקרן הציעה הצעה של מינוס 0.01% מהצבירה. אבל, מה שהאוצר חושב שטוב בהליך שלו לקידום שינוי מבני, יזיק במקרה הזה לחוסכים רבים, שימצאו את עצמם משלמים יותר ממה שהיו יכולים לשלם אם ההצעה הטובה ביותר הייתה נבחרת. כלומר, גם אם נלך לשיטת הממונה, ונגיד כי דמי הניהול הם חזות הכל, הרי שתוצאתית, המבנה שקבעה הממונה גורם לכך שלאו דווקא ההצעה הזולה ביותר היא זו שתזכה".

"ההבחנה בין גדול לקטן אינה ברורה"

וכאן אנו מגיעים להיבט נוסף שחשוב לממונה, אולי אף יותר מהפחתת דמי ניהול ללקוחות פרטיים: שינוי מבנה השוק ועידוד שחקנים קטנים, בעיקר כאלה שבבעלות בתי ההשקעות. "האבחנה של הממונה בין גדול לקטן אינה ברורה", אומר כהן בהקשר זה, ומוסיף ש"ייתכן כי גוף אחד הוא קטן בפנסיה, אך גדול בגמל".

אך לא רק זאת. כהן, ואחרים בשוק הפנסיוני, מעלים חשש שהחוזר אולי נתפר מהר מדי על-ידי האוצר. "בחוזר לא קיימת הבחנה בין קרן מקיפה לקרן כללית. בהתאם לטיוטת החוזר, יכולים הגופים הגדולים להציע את הקרן הכללית שבבעלותם בתור קרן שנתח השוק שלה קטן מ-5% מההפקדות בשוק, וליהנות מההטבה לקטנים, ובכך להביא שקרן ברירת המחדל המשקית תהיה קרן ללא אג"ח מיועדות ואף ללא כיסויים ביטוחיים, וזאת מבלי לתרום דבר לשינוי מבנה השוק. וזה, אפשר להסיק בסבירות גבוהה - ממש לא מטרת האוצר.

"אך לא רק הליך ברירת המחדל הכלל-משקית בעייתי. גם בהליך שכופה הממונה על המעסיקים וארגוני העובדים במשק נפלו פגמים רבים", אומר כהן. "כיום מעסיקים רבים וארגוני העובדים דואגים לטובת העובד, ומקיימים מכרזים מעמיקים ומקצועיים שמיטיבים עם החוסכים. ואולם, עתה באה הממונה וקובעת שהמכרז יתבסס על שלושה קריטריונים, שמהם שניים ידועים עוד קודם לביצוע המכרז (השירות והתשואות), כך שהמכרז בפועל יהיה רק על המחיר. מכאן עולה שמי שיציג את המחיר הזול ביותר הוא זה שיזכה במכרז, וזה מציף במלואה את הבעיה שניבטת אלינו גם ממסלול קרן ברירת המחדל הכלל-משקית: האם מי שנותן מחירי סוף עונה יוכל להמשיך ולספק שירות וניהול השקעות טובים ללקוחותיו, היום, מחר ובעוד ארבעים שנה?", הוא שואל.

או אז הוא תוהה במאמרו: "האם סביר שהממונה שדורשת, בצדק רב מבחינת צורכי הלקוח, רשימת דרישות הולכת ומתארכת מכלל הגורמים שפעילים בשוק הפנסיוני תחתיה, וגם מכאלה שלא כפופים לה, ושמצריכות משאבים אדירים (כגון ממשל התאגידי, ניהול השקעות מסודר, דיווחים, שירות ובקרות) - תבחן בסופו של יום את אותם הגופים על בסיס פרמטר אחד ויחיד של מחיר? האם זוהי אמירה שראוי שתצא מהאגף האחראי על הפיקוח על הגופים הפנסיוניים?".

בהיבט זה, נראה שמבחינת שר האוצר משה כחלון וסלינגר, המהלך הנוכחי יביא את "בשורת הסלולר" לשוק הפנסיה, ויביא קיצוץ בעלויות החיסכון לישראלים רבים, שכיום הנם צרכנים חלשים. לזה מתייחס כהן באומרו, "בענפים אחרים, פשוטים בהרבה, ראינו שלא תמיד מי שנותן הצעה זולה ביותר מיטיב עם הלקוחות לאורך זמן, ופנסיה זה לא סלולר, כי השירות בעולם זה מורכב וארוך-טווח בהרבה".

הצבירה והפנסיה