בהודעת הריבית האחרונה שלו החליט בנק ישראל להותיר את הריבית על כנה ברמה של 0.1%. במסיבת העיתונאים שהתקיימה לאחריה התייחסה הנגידה קרנית פלוג לשאלת ההיפרדות (Decoupling) של המדיניות המוניטארית בין שני הגושים הגדולים בעולם -ארה''ב ואירופה. ארה''ב מצויה כיום במהלך של מדיניות מוניטארית מצמצמת שבמסגרתה העלה הבנק המרכזי, הפד, את הריבית בחודש הקודם, לראשונה זה עשור.

כעת הוא מתעתד להמשיך ולצאת מסביבת הריבית האפסית בשנים הקרובות, לנוכח ההתאוששות בכלכלה האמריקאית. זאת, כמובן, תחת הנחה שהעולם לא נמצא על סף משבר חריף כתוצאה מהידרדרות אפשרית של הכלכלה הסינית, דבר שאם יקרה עשוי למנוע את המשך העלאת הריבית בארה''ב.

כמובן, שאם הסערה הנוכחית בשווקים הפיננסים תימשך, יצטרך הפד להחליט אם הוא ממשיך במדיניות המוניטארית המצמצמת, עוצר אותה, או ממתן אותה. מנגד, גוש מדינות אירופה, בראשות הבנק המרכזי של האיחוד, ה-ECB, נמצא בעיצומה של מדיניות מוניטארית מרחיבה, ואף הודיע לאחרונה על הארכה של תוכנית ההרחבה הכמותית והפחתת ריבית נוספת ואפשרות להשקת צעדים נוספים במארס הקרוב. זאת, על רקע רמת הצמיחה והאינפלציה הנמוכות, לצד רמת אבטלה גבוהה - חולשות שמהן סובל גוש האירו.

אם נבחן את התנהגות הבנקים המרכזיים בעשורים האחרונים, נגלה כי אמנם הפד וה-ECB פעלו בדרך כלל באותו כיוון, אך זה לא תמיד היה כך. למשל, בשנת 1993 הריבית בארה''ב עלתה, בעוד שבגרמניה היא דווקא הייתה במגמת ירידה - כמובן בשל נסיבות כלכליות שונות שהתקיימו אז בכל אחת מן המדינות.

מחכה לראות מה קורה בעולם

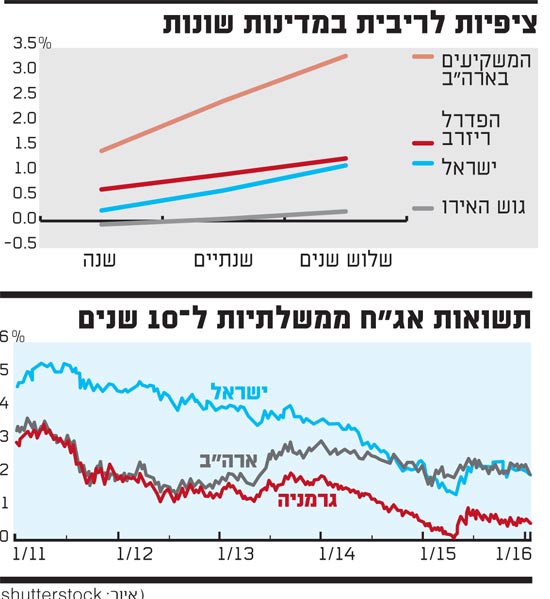

הצפי לפתיחת פערי ריביות בין ארה''ב וגוש האירו תרם מאוד לשונות הזו, הן מבחינת התנהגות המטבעות והן מבחינת התנהגות שוקי האג"ח. הדולר התחזק בשנה וחצי האחרונות בכ-20% אל מול האירו, ופער התשואות לפדיון בין איגרות החוב ל-10 שנים של ארה''ב וגרמניה עומד על רמה גבוהה של כ-155 נקודות בסיס. איגרות החוב של ממשלת ארה"ב מציגות תשואה לפדיון של 2.05%, בעוד האג"ח המקבילות של ממשלת גרמניה מציגות 0.48%. גם אם נבחן את ציפיות הריבית לפי החוזים המגולמים כיום בשווקים, ישנם פערים גדולים בין הריבית החזויה בארה"ב (הן מצד הפד והן מצד המשקיעים) לבין החוזים על ריבית גוש האירו.

היפרדות זו בין הגושים יוצרת מבחינת המשק הישראלי מצב חדש, שבו בנק ישראל שנמצא "בתפר" שבין ארה''ב לאירופה מתקשה כיום להעריך את השפעת ההיפרדות המוניטארית על הכלכלה הגלובלית והמקומית. ובמיוחד - את ההשפעה על שערי החליפין והאינפלציה, שני תחומים מרכזיים הרלוונטיים למדיניות בנק ישראל. לכן, הבנק בוחר להמתין ולהשאיר את הריבית ברמתה הנוכחית, תוך בחינת ההתפתחויות הכלכליות בעולם בחודשים הקרובים כתוצאה מאותה היפרדות.

נזכיר, כי מאז הפחתת הריבית האחרונה בפברואר 2015, נסמך בנק ישראל במהלך השנה על התחזיות של הפד לשיפור הצמיחה והאינפלציה הגלובלית, והניח אפשרות של שינוי כיוון מבחינת המדיניות המוניטארית שלו בעקבות הפד. הדבר בא לידי ביטוי בתחזית "ניצית" שהציג בנק ישראל בחודש יוני האחרון, שהביאה לעלייה חדה בתשואות לפדיון של איגרות החוב הממשלתיות.

ההאטה בצמיחה הגלובלית והמקומית, והמשך "ההתבצרות" של האינפלציה בישראל בטריטוריה השלילית, תוך המשך ייסוף השקל אל מול סל המטבעות, הובילו את בנק ישראל לשנות את הערכותיו לגבי הריבית העתידית, תוך הכוונת השוק לכך שהמדיניות המוניטארית של הבנק תישאר מרחיבה עוד זמן רב.

העקום באמצע הטווח

בנקודה הנוכחית, האם ישראל קרובה יותר לנעשה בארה''ב או לאירופה? ישראל ממשיכה להיות כיום קרובה יותר למה שמתרחש במרבית מדינות העולם, מבחינת המדיניות המוניטארית המרחיבה שלה. לעת עתה, בשל העובדה שהאינפלציה נמצאת בטריטוריה שלילית ותמשיך בזמן הקרוב להיות נמוכה מהגבול התחתון של יעד האינפלציה של בנק ישראל, אין כל לחץ על הבנק למהר ולהעלות את הריבית.

על רקע הצפי לפתיחת פער ריביות שלילי בין ישראל לבין ארה"ב, תופעה מאוד לא אופיינית אם לשפוט לפי ההיסטוריה של עשרות השנים האחרונות, נפתחו המרווחים השליליים בתשואות לפדיון של איגרות החוב לאורך העקום השקלי בישראל, אל מול האג"ח על העקום האמריקאי.

כך לדוגמה, בעוד שהתשואות השנתיות לפדיון של האג"ח לשנתיים ול-5 שנים בארה''ב עומדות על 0.87% ו-1.48% בהתאמה, בישראל רמת התשואות עומדת על 0.32% ו-0.95% בהתאמה. כלומר, תשואה נמוכה ב-0.5% לשנה. למעשה, העקום בישראל נמצא באמצע הטווח של התשואות לפדיון בין ארה''ב ואירופה, כפי שניתן לראות בגרף המצורף.

מבחינה בסיסית, כלכלת ישראל קרובה יותר באופיה ובנתוניה לכלכלת ארה''ב מאשר לכלכלת אירופה. רמת הצמיחה בישראל דומה לזו שבארה''ב וגבוהה מזו שבאירופה, וכך גם שיעור האבטלה השורר בארה''ב ובישראל, שנמצא קרוב לרמה של תעסוקה מלאה, וזאת בניגוד גמור לאירופה מוכת האבטלה בחלק ממדינות גוש האירו, דוגמת ספרד.

מצד שני, מול אירופה קו הדמיון העיקרי של ישראל הוא שער החליפין. ישראל בדומה לאירופה רגישה יותר להתחזקות המטבע שלה אל מול סל המטבעות, כיוון שהיצוא במדינות אלה מהווה משקל גבוה יחסית בתמ''ג, וזאת בניגוד לארה''ב שאצלה היצוא מהווה רק כ-13%. בניגוד לחולשת מטבע האירו, השקל היה המטבע היחיד שהתחזק בשנת 2015 למול הדולר. הדבר מהווה סוג של "דילמת האסיר" מבחינת בנק ישראל - האם להעלות את הריבית בעקבות הפד, או להמשיך במדיניות המוניטארית הסופר-מרחיבה.

להערכתנו, במידה שלא יתרחש משבר עולמי חריף שימנע מהפד להמשיך ולהעלות את הריבית בארה"ב השנה, כך שזו תמשיך לעלות ב-2016 לכיוון ה-1%, סביר להניח שבנק ישראל יתחיל במגמה של צמצום מוניטארי לקראת סוף שנה זו-תחילת 2017. בשל העובדה שאנו מצפים להמשך מגמה מתונה של עליית תשואות לפדיון באיגרות החוב בארה''ב בשנה הקרובה, גם תשואות האג''ח בישראל צפויות לעלות במהלך השנה, מה שמצדיק כיום ישיבה במח''מ בינוני באג''ח הממשלתיות, בסביבות כ-4 שנים.

הכותבים הם יו"ר בית ההשקעות מיטב דש ומנהל השקעות בקופות הגמל והפנסיה של מיטב דש. אין לראות בכתבה המלצה או תחליף לשיקול דעתו העצמאי של הקורא, או הזמנה לבצע רכישה או השקעות ו/או פעולות או עסקאות כלשהן. במידע עלולות ליפול טעויות ועשויים לחול שינויי שוק

ציפיות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.