מיהן קרנות ההשתלמות הגדולות שמובילות את דירוגי התשואות ל-2015, מה קרה בשנה החולפת עם ענקי ההשקעות שלא משתתפים בתחרות השיווקית המתמדת על לב הלקוח משום שהעמיתים שלהם אינם יכולים לזוז, ועד כמה נהנו הקרנות הוותיקות מהוראה רגולטורית חשבונאית בשנה החולפת?

להלן כמה תובנות ונתונים בצל טבלאות התשואות שפורסמו כאן אתמול ואשר מדרגות את שלל הגופים המנהלים המובילים בתחום החיסכון לטווח ארוך, בחלוקה ל-4 אפיקים: קופות הגמל לתגמולים, קרנות הפנסיה החדשות המקיפות, הפוליסות המשתתפות ברווחים של חברות הביטוח, וקרנות ההשתלמות:

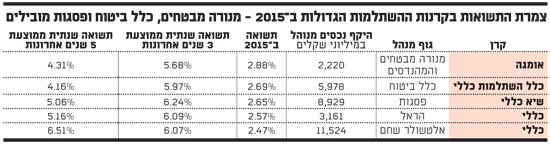

מנורה וכלל ביטוח בראש התשואות

שתי קרנות השתלמות שבלטו לחיוב ב-2015, במעלה רשימת התשואות (וששמן נשמט מהדירוגים שפורסמו אתמול), הן קרן ההשתלמות הגדולה של כלל ביטוח, שאת השקעות העמיתים שלה מנהלת לימור דנש, וקרן ההשתלמות של מנורה מבטחים והסתדרות המהנדסים - אומגה כללי. שתי קרנות אלה רשמו ב-2015 תשואה נומינלית ברוטו של 2.69% ו-2.88%, בהתאמה, והן מובילות את הרשימה, לפני הקרן שיא כללי של בית ההשקעות פסגות, שהציגה בתקופה הזו תשואה שנתית של 2.65%.

ומהי התשואה שהציגו בטווחים הארוכים יותר כלל השתלמות כללי, שמנהלת נכסים בהיקף של כ-6 מיליארד שקל, ואומגה כללי, שמנהלת נכסים של כ-2.2 מיליארד שקל ושהינה קרן פתוחה לכלל הציבור? קרן ההשתלמות של כלל ביטוח מציגה ב-3 וב-5 השנים האחרונות תשואה שנתית ממוצעת של כ-6% ושל כ-4.2%, בהתאמה, כשבאומגה של מנורה והמהנדסים מדובר בתשואות של כ-5.7% וכ-4.3%, בהתאמה.

כך, מבחינת כלל ביטוח וגם מנורה מבטחים מדובר בשנה טובה בהשקעות, כשלצד גופים גדולים אחרים כגון פסגות, הראל והפניקס, הן בלטו במעלה הדירוגים בשנה שהיטיבה עם אלה שמנהלים עשרות רבות של מיליארדי שקלים בשלל אפיקי ההשקעה, כל אחד.

העמיתים שנהנים

היבט מעניין נוסף שעולה מבחינת התשואות בתחומי החיסכון לטווח ארוך, מגיע מגופי ענק שמנהלים סכומי-עתק, אבל עבור אוכלוסייה סגורה, כך שאינם חלק ממשחק התשואות המתמיד לצרכי שיווק והעברות כספים מהמתחרים. מדובר בראש ובראשונה בתשואות השנתיות הגבוהות של עמיתים - הגוף שמנהל את 8 קרנות הפנסיה הוותיקות שבהסדר, בניהול יואב בן-אור.

עמיתים, שאת השקעותיה ניהל עד לאחרונה גיורא סרצ'נסקי, הציגה בשלושת תיקי ההשקעות שלה תשואות גבוהות ב-2015, בהמשך לתשואות גבוהות בשנים שקדמו. מדובר בתשואות נומינליות ברוטו של כ-6.63% במבטחים הוותיקה, של כ-6.42% במקפת הוותיקה ושל כ-5.14% בקג"מ, כשבכל הקרנות הללו יש שיעור גבוה של אג"ח מיועדות.

המעניין במיוחד בתשואות עמיתים ל-2015, הוא שבסוף 2015 חל שינוי בהנחיות לשערוך אג"ח מיועדות בקרנות ותיקות, ולשינוי זה הייתה השפעה ניכרת על התשואה המוצגת. עד כמה? לפי הערכות, מדובר ברווח חד פעמי שנובע מאופן שערוך האג"ח המיועדות לפי שווי הוגן, שתרם לקרנות עמיתים תשואה עודפת של כ-3%. בנטרולה, עמיתים רשמה בשנה החולפת תשואה טובה שדומה לתשואות שהציגו קרנות הפנסיה החדשות המקיפות.

מכאן שמדובר בתשואה מרשימה שעמיתים קיבלה מהשערוך. אבל, כדי לקבל מושג טוב יותר על הרווח החד פעמי הניכר הזה, נציין את התשואה הנומינלית ברוטו שרשמה ב-2015 קרן הפנסיה הע"ל הוותיקה, שבבעלות בית ההשקעות פסגות, שהסתכמה בכ-11.94%. תשואה מרשימה ביותר לכל הדעות, שהופכת בנטרול שיערוך המיועדות לתשואה שנתית (עדיין יפה לכשעצמה) של כ-3.56%.

אגב, לא רק עמיתים, שמנהל ההשקעות הראשי שלה, גיורא סרצ'נסקי, הודיע לאחרונה על פרישתו, או קרן העל של פסגות גמל ופנסיה, שם מכהן אמיר גיל כסמנכ"ל ההשקעות, בולטות עם התשואות שלהן, לעומת הגופים שנאלצים לקיים תחרות שיווקית על לב הצרכן מידי חודש. תחרות שבמסגרתה החברות המנהלות "הרגילות" חוששות לא אחת לקחת סיכוני השקעה בניגוד לשוק, כדי לא להיתפס מאחורי המתחרות. ישנו עוד שחקן חיסכון לטווח ארוך גדול שאינו חלק מהתחרות השיווקית על הלקוח: קופת הגמל המרכזית לקצבה שמנהלת אינפיניטי עבור עובדי חברת חשמל, ושבה מנוהלים נכון לסוף 2015 נכסים בהיקף מרשים של 28.8 מיליארד שקל.

הקופה המרכזית כאמור מנוהלת בשוק ההון וללא אג"ח מיועדות על-ידי אינפיניטי, שבראשות היו"ר אמיר איל, והיא רשמה ב-2015 תשואה נאה של 2.03%, ששמה אותה לפני קופות רבות. בהסתכלות לטווח ארוך יותר, מציגה איניפינטי תשואה שנתית ממוצעת יפה מאוד של 6.04% ב-3 השנים האחרונות ובעיקר של 6.65% ב-5 השנים האחרונות. אגב, לקופה הכללית וקרן ההשתלמות הכללית הקטנות של אינפיניטי גם היו תשואות יפות בשנה החולפת.

צמרת התשואות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.