התחלת שנה סוערת החזירה את מדדי המניות לשפל של הקיץ האחרון והותירה רבים מופתעים מהנפילות. התנודתיות בשווקים איתנו כבר שנתיים, כשהעוצמה שלה רק הולכת ועולה.

דאגות משקיעים רבים מתכנסות בימים האחרונים בעיקר לצניחה במחירי הנפט, כאשר הדאגות מכיוון סין וכמובן הריבית בארה"ב מפגרות מאחור. קשר ישיר זה לנפט מקשה על שוקי המניות להתאושש, כאשר משוואת הביקוש וההיצע ממשיכות להראות על עודף הפקה ומלאי נפט גבוהים.

להערכתנו, רק בחצי השני של השנה משוואה חשובה זו צפויה להתאזן, כאשר נותר לנסות ולהעריך מתי ובאיזה מחיר יתייצבו מחירי הנפט ואף יחזרו לעלות. החורף הקשה שפצח בארה"ב, צפוי להגדיל את הביקוש ויחד עם הירידה שדווחה בתפוקה של המדינות המפותחות, ייתכן שהדבר יגרום לחלק מהשורטיסיטים על מחירי הנפט להמשיך לסגור את הפוזיציות כפי שאירע בסוף השבוע האחרון.

עונת הדוחות בארה"ב שצוברת תאוצה, עשויה להוות טריגר חיובי נוסף, כשהדוחות בינתיים מתבררים כפחות גרועים ממה שהשוק מתמחר. גם העובדה כי חברות רבות לא יכלו לרכוש את מניותיהן בחודש ינואר, תהליך החוזר בכל תקופת דוחות, הובילה להאצה בירידות. עם תום תקופת הדוחות, בעיקר החל מסוף ינואר, יחזרו החברות לרכוש חזרה מניות בהיקפים גדולים שהסתכמו בשנים האחרונות בשיעור של כ-400 מיליארד בממוצע לשנה. הגם שקניות אלה גורמות לעיוות מכפילי הרווח ותמחור חלק מהמניות, לא ניתן להתעלם מגורם טכני זה.

אחד הסקטורים שנפגע יותר מכל בשנה וחצי האחרונות, היה האנרגיה, שם ההאצה בירידת הנפט השנה הפילה מניות חברות רבות. ראוי לציין כי חברות גדולות מבוססות ויציבות פיננסית נפגעו בצורה פחותה משמעותית. אחת הדרכים שלקוחות בעלי עמידות גבוהה יותר לתנודתיות להעלות את התשואה העתידית של תיק ההשקעות, היא דרך חברות האנרגיה המאוגדות בארה"ב תחת מבנה הקרוי MLP שהוא שותפות מוגבלת בדומה לריטים בתחום הנדל"ן.

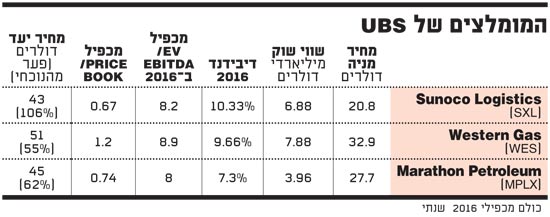

חברות אלה, שפועלות בעיקר בתחום אחסון והולכת נפט וגז בארה"ב, מחויבות לחלק לפחות 90% מרווחיהן. בתקופה האחרונה, לאור התרסקות מחירי הנפט והגז הטבעי, ירד מחיר החברות בצורה חדה והקורלציה בין התנהגותם לבין ירידת הנפט עלתה משמעותית. החברות מחלקות דיבידנד גבוה ביותר שיכול להגיע לשיעור דו ספרתי, כאשר תעודת הסל העוקבת אחר מדד ה-MLP ALERIAN הנסחרת בסימבול AMLP, מחלקת תשואה של 11.26%. גם המכפילים הממוצעים במדד נחתכו ועומדים על מכפיל EV/EBITDA של 12.15 לעומת 15.4 בסוף 2014 ומכפיל תזרים של 5.39 לעומת 12 בסוף 2014. מבין 10 ההחזקות המובילות בתעודה, אנו בהמלצת קניה על 7 מהן המהוות 45% מסך המדד.

מחיר התעודה ירד בשנים האחרונות חדות, בדומה לירידה שחוו החברות בין יולי 2007 לנובמבר 2008, אז ירד המדד ב-55%. מאז ספטמבר2014 ירד המדד ב-49%, כאשר תנודתיות של 15% בשבוע האחרון מעידה על העצבנות הרבה. חששות המשקיעים עשויים לנבוע מאפשרות צמצום הדיבידנד המחולק לאור ירידה צפויה ברווחי החברות בתחום.

בדרך לגל רכישות

גם חברות שהודיעו על צמצום הדיבידנד, עדיין נותרו בתשואות חד ואף דו ספרתיות נאות, אותן לא ניתן להשיג במכשירים אחרים. גם החשש לעלויות מימון גבוהות יותר עבור החברות, עשוי ליצור חשדנות עם החברות בתחום לתקופה ארוכה.

כמו בתחומי אנרגיה רבים השנה, יתחזקו החברות להן מאזנים חזקים, תזרים חיובי, גמישות תפעולית, שיוכיחו התייעלות בעלויות הפקה וייצור וכן יחסי מינוף נמוכים יחסית. בתחום ה-MLP יחס כיסוי הדיבידנד מהתזרים השוטף לאחר השקעות הון יהיה קריטי. תהליך נוסף בארה"ב שצפוי להיטיב בטווח הבינוני עם חברות אלה, הוא הפיכתה של ארה"ב ליצואנית של אנרגיה, תהליך שיתמוך בהקמת תשתיות הולכה ממרכז היבשת אל החופים.

התהליך יצריך השקעה גדולה מצד אחד, אולם יספק שפע של פרויקטים אליו יוכלו חברות המאוגדות כ-MLP להתרחב. יש לזכור כי חברות ההולכה במקרים רבים מתפקדות כמעט כמונופול באזורי ההולכה שלהן עקב עלותה הגבוהה של התשתית, המייצרת להן יתרון תחרותי כמעט קבוע בפעילות.

מגמת המיזוגים והרכישות בתחום צפויה להאיץ עקב היחלשות חברות ממונפות אל מול החברות התזרימיות הגדולות. נזכיר כאן את Energy Transfer, שרכשה בנובמבר האחרון את Williams ב-37.7 מיליארד דולר ויצרה את רשת הפצת הגז הטבעי הגדולה בארה"ב.

מתוך חברות מומלצות רבות הפועלות בתחום, ניתן לציין את חברת Sunoco Logistics - SXL, העוסקת בתחומי ההולכה ואחסון של נפט, תזקיקים וכן גז מתאן נוזלי. ברשותה טרמינלים בניו ג'רזי, פילדלפיה, דטרויט ועוד, כשהכנסותיה מפוזרות כשכ-40% מהן מגיעות מהולכת נפט. לחברה מאזן חזק ויחס כיסוי תזרימי נאה וביכולתה לנצל את חולשת מתחרותיה.

חברת Western Gas - WES מבוססת כמעט לחלוטין על מודל עמלות, כשהיא מטפלת ומובילה גז טבעי עבור חברת אנדרקו וצרכנים נוספים. החברה פועלת רחבי ארה"ב בדגש על טקסס, קנזס, אוקלהומה ועוד. החברה הודיעה בסוף השבוע האחרון כי סך הדיבידנד השנתי שיחולק עולה ב-33% על זה שחולק שנה שעברה.

בדומה לחברת WES, המודל העסקי של חברת Marathon Petroleum - MPLX מבוסס עמלות כהיותה חברת בת של חברת מרתון נפט (MRO). החברה רוכשת, מתפעלת ומפתחת תשתיות הולכה ואחסון של נפט ותזקיקים בתשע מדינות. החברה הודיעה בשבוע שעבר כי היא צופה גידול של 25% בחלוקת הדיבידנד בשנה הקרובה וניצול סינגריות בגין מיזוג שהושלם בדצמבר.

לסיכום, הצניחה החדה במחירי הנפט, גם לאחר התיקון בשבוע האחרון, יוצרת הזדמנות עבור משקיעי הטווח הארוך שאינם חוששים מהתנודתיות גבוהה בטווח הקצר וזאת במכשיר מפוזר המחלק תשואת דיבידנד שנתית גבוהה. חששות לגבי חלק מהחברות בתחום, גררו מטה גם מחירי חברות יציבות הנסחרות בתמחור נמוך ביחס לעבר.

הכותב הוא מנהל השקעות ראשי ב-UBS Wealth Management Israel Ltd. לכותב המאמר ו/או לחברה עשוי להיות עניין אישי בנושא. האמור בכתבה אינו מהווה תחליף לשיווק השקעות ו/או ייעוץ השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם

המומלצים של USB

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.