בשנים האחרונות תיאבון ההשקעה בנדל"ן ברמה הגלובלית גדל והלך. הריבית האפסית בשווקים הבליטה את אטרקטיבית ההשקעה בקירות, שעמדו בהצלחה אל מול רוחות אי הוודאות שנשבו מדי פעם מכיוונים שונים על פני הגלובוס. הסנטימנט החיובי מטבעו העלה את הביקושים לסוגים שונים של נכסים מניבים ועמו את המחירים בשווקים מה שיצר ללחץ כלפי מטה בתשואות, ומכאן שגם סיכויי האקזיט הלכו ופחתו.

שנת 2016 אמורה להוות סוג של שנת מבחן עבור משקיעי הנדל"ן. מצד אחד הסנטימנט בשווקים נותר חיובי, והשקעה נכונה בנדל"ן מניב על כל סוגיו עדיין מתפרשת כעדיפה על השקעות אחרות, מצד אחר סביר כי תגיע גם התפקחות, לאור העובדה כי אנו נמצאים כעת בתחילתה של תקופה חדשה, שבה תם עידן הריביות הפוחתות, ודי בהכרזת הפד האמריקאי מדצמבר האחרון כדי לרמז למשקיעים כי אמנם מחיר הכסף צפוי להמשיך להיות זול אך כבר לא ניתן לקנות אותו בחינם.

נוסף לכך, היחלשות הצמיחה בשוקי מפתח ובראשם סין, לצד אי הוודאות באשר להשלכות ירידת מחירי האנרגיה בעולם והשפעתם על הכלכלה העולמית, מצלה מעט על השמש החיובית של סנטימנט המשקיעים.

מאחר שכבר מזמן הבנו כי השקעה בנדל"ן מניב היא למעשה השקעה פיננסית פר אקסלנס, הרי שכל סימני השאלה המרחפים, לצד המחירים המלאים בשווקים, שבחלקים מהם ניתן להגדירם כיקרים על סף הבועתיים, מלמדים כי כדי שהמשקיעים ימשיכו ליהנות מתשואות נאות על הונם עליהם לנקוט דרכי פעולה שונות מעט, אם באמצעות משחקי מינוף מיוחדים ואם באמצעות גלישה לאזורים אליהם נמנעו להיכנס בעבר.

יחד עם זאת, דווקא בשל האיומים הגלובליים המרחפים ממעל, מנהלי ההשקעות צפויים לנקוט צעדים דפנסיביים מעט על מה להתמגן, כך שהקונפליקט הניצב בפני מנהלי ההשקעות, מנהל קרנות הנדל"ן, חברות העוסקות בתחום, רק הולך ומתעצם.

את דחף ההשקעה הבוער בנדל"ן המניב הגלובלי ניתן לתאר במספר - 625 מיליארד דולר. זהו הסכום העצום שהופנה לתחום בתשעת החודשים הראשונים של שנת 2015, ועלייה של 11% לעומת שנת 2014.

האמריקאים עם רגליים על הקרקע

עם האוכל בא התיאבון, אבל מאחר שרוב המשקיעים אכלו טוב בשנים האחרונות, תוצאות סקר שערך קוליירס בקרב מאות מנהלי השקעות נדל"ן בכירים ברחבי העולם באשר לסנטימנט ההשקעות בתחום מציב בפנינו תוצאות מעורבות. מחד, סביר כי כמות ההשקעות והכסף האבסולוטי בענף ימשיך ויתפח, אך מאידך קצב הגידול יהיה נמוך מהותית לעומת סקרים קודמים, מה שמעיד כי תחושת השובע מגיעה לשווקים, אם כי עדיין ישנם רעבים וגרגרנים רבים אי שם.

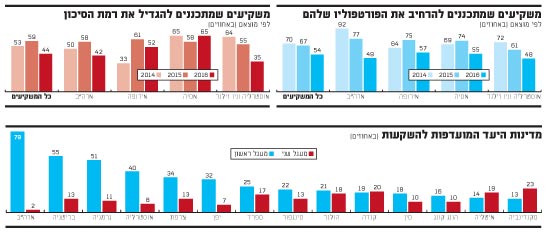

מהסקר עולה כי 54% מבין מנהלי השקעות הבכירים הצהירו כי בכוונתם לעלות את היקפי ההשקעה (נטו) במהלך שנת 2016 ורק 11% מקרב הנשאלים ענו כי כוונתם למתן אחיזתם. יחד עם זאת מדובר על ירידה לעומת נתוני שנים קודמות, שכן אז שיעורם של מנהלי ההשקעות שהביעו עניין להרחיב את היקף הפורטפוליו היה גבוה יותר.

בהקשר זה נוסיף כי חלה עלייה בשיעורם של הבכירים שהעידו כי בכוונתם לעסוק במלאכת מימושים ולנצל את מהמחירים הגבוהים בשווקים לעשיית רווחים.

מבין הנשאלים, דווקא המשקיע האמריקאי, שידוע כאחד שלא מפחד מהרפתקאות חדשות וככזה שמוכן ליטול סיכונים גבוהים יותר מעמיתיו מאזורים אחרים בעולם, הינו זה עם הרגליים על הקרקע, שכן רק 48% מבין כלל המשקיעים האמריקאים סבורים כי יעלו את היקפי ההשקעה נטו שלהם בשנת 2016, לעומת 77% ו-92% בהתאמה בשנים 2015 ו-2014. ירידה חלה אף בתאוותם של מנהלי ההשקעות הגלובליים האחרים כדוגמת אילו מאירופה ואסיה, אך השיעורים פחות מובהקים מאשר הקולגה האמריקאי.

הוכחה נוספת לכך שלפחות חלק ממנהלי ההשקעות הורידו במעט את הרגל מהגז ניתנת בתשובתם לשאלת רמות הסיכון. אם בסקר של השנה החולפת, 59% מבין הנשאלים ענו כי בכוונתם ליטול סיכונים אגרסיביים יותר מאשתקד, הרי שבסקר הנוכחי ירד שיעורם לכדי 44%, שיעור לא קטן בפני עצמו, במיוחד לאור המתחולל בשווקים, אך עדיין מעיד על סוג של דפנסיביות מסוימת או לחילופין על כך שהקרנות כבר הגיעו לרמת החשיפה המקסימלית אליה התחייבו.

מתוצאות הסקר עולה שהמשקיעים האסיאתים והאוסטרלים הינם שונאי הסיכון הגדולים מבין הנשאלים. 68% ו-64% מתוכם בהתאמה העידו כי אין בכוונתם להגביר ואף להוריד את רמות הסיכון בהשקעתם, זאת בניגוד למשקיעים האירופאים והמזרח תיכוניים שלא שבעו עדיין, ו-52% ו-53% מתוכם בהתאמה העידו כי יגבירו את אגרסיביות ההשקעה.

ועדיין, למרות הרצון להורדת הילוך ברמות הסיכון ובשל התחרות הקשה בשוק, רוב מנהלי ההשקעות והקרנות מצפים לתשואה גבוהה יותר על הונם, ובתקופות בהן אילו הולכות וצונחות באופן הדרגתי, ניתן לעשות כן אך ורק באמצעות העלאת שיעורי המינוף על ההשקעה. כך למשל אם בשנת 2014 יעד ה-IRR (שת"פ - שיעור תשואה פנימי) של 38% מהנשאלים נע סביב הטווח של 6%-10% הרי שבשנת 2015 ענו 38% מהם כי לא יסתפקו בכך אלא ברף של 11%-15%, לעומת 34% בשנת 2014. עוד עולה כי ישנה עלייה דרסטית למדי מ-17% ל-22 בקרב מנהלי ההשקעות מתכווננים ליעד אגרסיבי של IRR בשיעור שנתי של 16%-20%.

לכאורה מדובר על סתירה, שכן ככל שהנכס ממונף יותר, הרי שהתשואה הפנימית הפוטנציאלית על הנכס גבוהה יותר, אך הצד השני מעיד על הסיכון העודף בהשקעה, בעוד שהמנהלים על פי הסקר הביעו חשש מהעלאת הסיכון. איך ניתן להסביר את העניין? האיתותים האחרונים שמרמזים על עליית מחיר הכסף, כנראה ומאיצים את מנהלי ההשקעות ללוות במינוף הזול, מהר לפני שייגמר. נוסף לכך, הנכונות להגביר את שיעור המימון מכוון בעיקרו לנכסים הממוקמים באזורי הפריים, אשר מלכתחילה מוגדרים כנכסים בטוחים להשקעה, כך שמינוף מוגבר לנכסים בטוחים ממתן את הסיכון, כך שסביר כי נכסים מסוג זה יהיו ימשיכו להוות כמגנט למשקיעים. חיזוק להנחה זו מצאנו בסקר, שממנו עולה כי סוג הנכס המחוזר ביותר על ידי משקיעים הינו בניין משרדים במרכז העסקים של עיר מרכזית באחת ממדינות ה"מעגל הראשון של העולם".

מעדיפים להשקיע קרוב לבית

אף שהעולם הפך לכאורה לכפר גלובלי אחד, הרי שבפועל המשקיע, גם אם נכנה אותו בכינוי המחמיא "משקיע גלובלי", יעדיף ברוב המקרים את השוק הפרטי שלו, מדינת המקור - מעגל ראשון ויבשת המקור - מעגל שני, ובכך הוא חוסך לעצמו סיכונים הקשורים להשקעה שמעבר לים, כדוגמת סיכוני המטבע.

על פי הסקר, 68% מבין הנשאלים צפויים להתמקד ב"הום בייס" שלהם ולא לנדוד לשדות זרים. נכון, בשנים האחרונות חלקם של המשקיעים הזרים רק הולך ועולה ובשנת 2015 צפוי לעמוד על כ-40% מסך ההשקעה הכוללת, המבטא יותר מכל אופטימיות, שהינה אולי מוגזמת (לראיה בשנת 2007, טרום המשבר, שיעור המשקיעים הזרים עמד על 37%), אך סביר כי במידה וה"הייפ" ישכך מעט, שיעור זה יילך יתמתן בקו ישיר לנכונות החשיפה לשווקים.

מאחר שאנו נמצאים בתקופה שבה רוב הנכסים מתומחרים במלואם, הרי שרוב העסקאות נעשות שלא לצורך עשיית רווחי הון מהירים ("פליפים") אלא מתוך הסתכלות ארוכת טווח. השקעה מנקודת מבט שכזו מאפשרת למשקיע הגלובלי "להתעלם" מסכנות מזדמנות האורבות להשקעתו, כמו האטה כלכלית צפויה ומשברים גיאופוליטיים כאלו ואחרים, כדי שהמימוש יביא עמו רווחי הון אטרקטיביים.

כאמור, הסנטימנט נותר חיובי ורוב המשקיעים מתכוונים להשקיע עוד אך בזהירות רבה יותר. מסקנות המחקר אמנם עדיין אינן מעידות כי קיימת הכרה בכך שהחגיגה קרובה לסיום, אך המשקיעים מבינים כי עליהם להיערך לאפטר פארטי, קרי לנקוט אסטרטגיות הדוגלות בהמשך שהייה בשווקים אך בדפנסיביות מסוימת.

מחקר של SAVILLS מנסה לאתר את הנכסים והשווקים שכדאי להתמקד בהם בשנה הקרובה, ולאפיינם לאור המגמות והסיכונים הגלובליים. כיוון שנכסי הפריים בערים המרכזיות של אירופה וצפון אמריקה מתומחרים במלואם, ב-SAVILLS מעריכים כי טוב יעשה המשקיע אם ינדוד מעט אל עבר הפריפריה של אותן מדינות - ערי הדרג השני.

נוסף לנדידה פנים מדינתית, ב-SAVILLS מציעים לעבור להשקעה במדינות מסוימות מקרב המתפתחות. שיפור בשקיפות השלטונית בחלק ממדינות אלו, לצד הגידול המהיר באוכלוסייה, מרמזים כי קיים פוטנציאל רב לתשואות עודפות ולייזום ורכישת נכסים בעסקאות רווחיות.

עם זאת, עדיין קיים מרחק רב בין הכלכלות המתפתחות לבין אילו המפותחות, פער של בגרות השוק, שבעתות של משבר ושל אי יציבות כלכלית, כפי שאנו חווים בימים אלו, גדל, ועמו סיכונים. הנה הטיפים של SAVILLS להשקעה במדינות שונות באסיה והפסיפיק.

סין: הצמיחה עדיין גבוהה מהממוצע העולמי

השקעה בסין נתפשת, בצדק מסוים, כהשקעה רבת סיכון, ומסך העשן אותו מפזרת הממשלה באשר לנתוני הצמיחה הריאליים האמיתיים גורמת לזעזועים כלל עולמיים. עם זאת, ברור כי מאחורי העשן הסמיך קיימת מדינת ענק, שנתוני הצמיחה בה, גם אם אינם עומדים בתחזיות, עדיין גבוהים מהממוצע העולמי.

היצע המשרדים במדינה צמח בשנים האחרונות, אולם על פי התחזית, הביקוש הרב, במיוחד למשרדי פריים בערים הגדולות יעלה על כמות הסחורה החדשה, שכן זו מנותבת בעיקר לעבר אזורים שאינם נחשבים "פריים". השקעה במרכזים לוגיסטיים הפכה בשנים האחרונות מבוקשת יותר בעיקר בשל עליית שוקי E COMERCE כך שחברות בינלאומיות רבות מחפשות מרכזים לוגיסטיים במדינה על מנת להיערך טוב יותר לתופעת הקניות המקוונות. מחסור בשטחים אלו בעריה המובילות של סין, צפוי לעלות את קרנן של ערי המשנה כאלטרנטיבה לוגיסטית.

עליית המחירים במגורים החלה להשפיע גם על הפריפריה הסינית, אך שם, ברוב הערים, מחירי הקרקעות והדירות עדיין הגיוניים, כך שבמידה והבועה לא תפקע, סביר כי המחירים בערים המומלצות (ננג'ינג, שיאמן, הונגז'ו, סוז'ו, ואחרות) יעלו ריאלית יותר מאשר בערים המרכזיות.

דווקא בנישות ספציפיות, הנמצאות מחוץ לרדאר המשקיעים, קיימות אפשרויות השקעה רווחיות לטווח ארוך. אחת מאלה היא השקעה בפתרונות המגורים לאוכלוסייה המבוגרת ובבתי מרפא. אוכלוסיית סין הולכת ומתעשרת מחד ומצד שני מסגלת לעצמה דרישות מערביות של איכות חיים, כך שסביר כי הביקוש לנכסי נדל"ן בתחומים אלו יזנק בשנים הקרובות.

וייטנאם: צמיחה של מעמד הביניים

מגמת האורבניזציה היא אחת הסיבות המרכזיות לעליית מחירי הנדל"ן העולמיים, ווייטנאם הינה אחת מהמדינות שבהן תופעה זו בולטת במיוחד, לצד המשך גידול של מעמד הביניים ולצד הקלות רגולטוריות באשר להשקעות זרות במדינה. עלייה ניכרת חלה בהתחלות הבנייה בערים המרכזיות הו צ'י מין סיטי והאנוי, כך שהשקעה במגורים וכן במסחר דווקא נכונה יותר למשקיעים לטווח ארוך, אשר קוראים את המפה לא רק מבחינת משוואות ההיצע והביקוש הנוכחיות אלא בעיקר העתידיות. קל לזהות את פוטנציאל התיירותי האדיר של המדינה, אשר עוברת טרנספורמציה מתיירות קלאסית של הדור הקודם אל עבר תיירות מודרנית ומפנקת יותר של הדור החדש, הן מקרב תיירות הפנים המהווה כשני שלישים מסך התיירים במדינה והן מקרב תיירות החוץ, שקורצת בעיקר לתיירים מרוסיה ומסין המהווים למעלה ממחצית מקהל התיירים מבחוץ.

גם תחום המסחר עובר תמורות רבות בשנים האחרונות, בעיקר בתחום הרכישות והמיזוגים בין קמעונאים מקומיים גדולים, אשר משאירים מקום נרחב יותר לתחרות בקרב המותגים המערביים המזהים את הפוטנציאל הרב במדינה מתפתחת זו. משקיעים מערביים אשר יוכלו לפצח את הרגלי הקניה הייחודיים של הלקוח הווייטנאמי בפרט ושל האסייתי בכלל, המשלב סממנים של תרבות מסורתית מקומית לצד פתיחות לשפע המערבי, יוכל לקצור פירות.

אוסטרליה: פיחות בדולר המקומי יוצר הזדמנות

הפיחות בדולר האוסטרלי אל מול מטבעות העולם ובמיוחד אל מול הדולר האמריקאי, אשר יוסף אל מול מקבילו האוסטרלי בקרוב ל-40% בשנתיים האחרונות, יוצר הזדמנות עבור המשקיעים הזרים עבורם, הנדל"ן האוסטרלי, הוזל בגובה הפיחות, למרות שבפועל מחירי הנכסים עצמם שמרו על ערכם בערכים מקומיים.

אוסטרליה היא בין המדינות שבהן שיעורי ההגירה ושיעורי הגידול במצבת האוכלוסייה הם בין הגבוהים בעולם. אוכלוסיית המהגרים מתחת לגיל 35 מגבירה את הביקוש למגורים ולשטחי מסחר. שיעור בני 65 צפוי לגדול פי שלושה בשלושים השנים הקרובות מ- ל-9 מיליון, כך שהביקוש לדיור מוגן בפרט, יעלו.

על פי הערכות שונות, אוכלוסיית שתי הערים הגדולות, מלבורן וסידני, צפויה להכפיל את מספרה ב-35 השנים הקרובות ולמשוך מהגרים בעלי מקצועות חופשיים, חזקים כלכלית. הערים פרת', אדלייד, בריסביין וקנברה הבירה, צפויות אף הן לקלוט מהגרים רבים ולהגדיל משמעותית את הביקוש לפתרונות דיור ותעסוקה.

אוסטרליה ידועה כמגנט לסטודנטים זרים והיא רביעית בדירוג הפופולריות אחרי ארה"ב, בריטניה וצרפת. בשל הוזלת המטבע האופציה האוסטרלית משתלמת הרבה יותר ומכאן סביר כי נהירתם של הסטודנטים אל עבר היבשת הרחוקה מהווה הזדמנות ייזום למשקיעים, הן לטווח הקצר והן לטווח ארוך, בתחום מעונות הסטודנטים ונישות הנדל"ן משלימות לכך.

הפיחות במטבע משפיע גם על התיירות ביבשת. הוזלת המטבע האוסטרלי הפך את היבשת לזולה לתייר הבינלאומי, וגם הגביר את הביקוש בקרב המקומיים, שכן אופציית הנופש מחוץ למדינה הפכה ליקרה הרבה יותר. התפתחויות גלובליות אלו יצרו הזדמנויות השקעה מעניינות בתחום התיירות על נישותיה השונות כבר לטווח הקצר, וההערכה כי בעתיד הרחוק יותר, אזרחי סין יבחרו באוסטרליה כמקום נופש מועדף מעלה את קרנה של זו כהשקעה בתחום אף לטווח הארוך.

יפן: גידול בתיירות לקראת האולימפיאדה

מחיר לחדר בבית מלון ביפן עלה בעשרות אחוזים בשלוש השנים האחרונות בעריה המרכזיות של המדינה, בין היתר בשל גידול מסיבי בתיירות מסין. מגמה זו עשויה אף להתעצם בשנים הקרובות ולהגיע לשיאה בשנת 2020 עת תארח טוקיו הבירה את אולימפיאדת 2020. עם זאת, תחום המלונאות הינו תנודתי מאוד ומושפע משינויים מאקרו כלכליים וגיאו-פוליטיים גלובליים, כך שדי בהתגברות הטרור העולמי ולעלייה בריביות בעולם, על מנת להפוך אלטרנטיבת השקעה זו ממוצלחת לכושלת.

מהפכת ה-E COMERCE טרם הגיעה ליפן, כך שסביר כי שיעור הקניות המקוונות של אזרחי המדינה, העומד כיום על כ-5%, ידביק בשנים הקרובות את אלו של המערב ומכאן ההערכה כי הביקוש למרכזים לוגיסטיים בעריה המרכזיות של המדינה יעלה באופן ניכר.

מחירי השכירות במשרדים איכותיים (GRADE A) עולים באופן הדרגתי למן הרבעון השני של שנת 2012. יחד עם זאת, המחירים כיום רחוקים בכ-40% מהשיא שנקבע לפני הקריסה במשבר 2008, כך שעדיין מדובר במחירים נוחים ביחס לתקופה ההיא ובהשוואה לפערי המחירים בין התקופות בערים מערביות. אם שיעורי התפוסה יישארו כמות שהם ולא יגיע אל עבר השווקים צונאמי כלכלי חדש, סביר כי השקעה בתחום נדל"ני זה תהווה אלטרנטיבה דפנסיבית עם אפשרות לאפסייד מעניין.

מדינות היעד

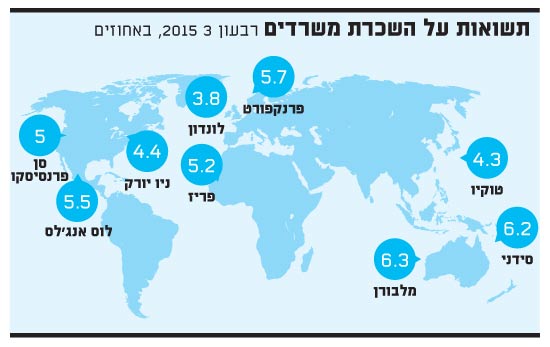

תשואות על השכרת משרדים