1. כפי שהבטחנו, אנחנו ממשיכים במסע להכרת מערכות הפנסיה בעולם, והיום על המוקד: המדינות הנורדיות - נורבגיה, דנמרק ושבדיה. כזכור, מערכות הפנסיה מורכבות מכמה רבדים ובכל מדינה התמיכה ואופן התמיכה משתנים מקצה לקצה. בדרך-כלל, מערכות פנסיה בעולם מורכבות ממה שנקרא "רובד ראשון" ו"רובד שני". ה"רובד הראשון" בישראל הוא בדרך-כלל קצבאות הזיקנה. ה"רובד השני" הוא הפנסיה הצוברת - הפנסיה שבני הדור הנוכחי חוסכים באמצעותה ותלויה בהפרשות העובד והמעסיק, מנוהלת על-ידי קרנות פנסיה פרטיות ונקבעת בהתאם למשך תקופת העבודה וכמובן בהתאם לשכר בתקופה זו. לגמלאים מהסקטור הציבורי או הנתמך ציבורית (כמו עיריות ואוניברסיטאות) או בחלק מהסקטור הפרטי (כמו הבנקים) יש פנסיה תקציבית, שממומנת ישירות מתקציב המדינה ואינה תלויה בשוקי ההון. הרובד השלישי הוא בפועל רובד וולונטרי - איש איש חוסך כראות עיניו, בין אם בקופות גמל, בתוכניות חיסכון או בנכסים אחרים.

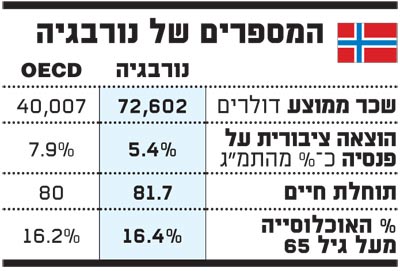

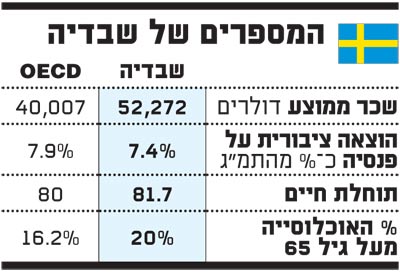

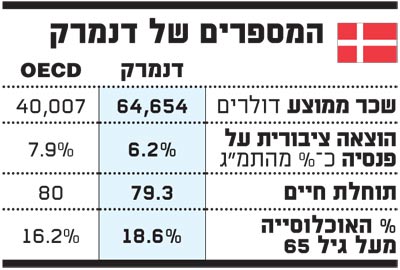

ככלל, המדיניות הנורדיות, וזה כמובן לא סוד, מתאפיינות במסים גבוהים, בהוצאות חברתיות גבוהות, ברשת תמיכה חברתית רחבה מאוד בחלשים, בפערים חברתיים נמוכים יחסית הנגזרים מכך, בעבודה מאורגנת חזקה מאוד-מאוד ובשכר ממוצע גבוה לאין שיעור בכל השוואה עולמית. הנה המספרים שכנראה יפילו אתכם מהכיסא: השכר הממוצע בנורבגיה מתקרב (נכון ל-2014, אבל בשער המרה של היום לשקלים) ל-21 אלף שקל בחודש. בדנמרק הוא מתקרב ל-19 אלף שקל בחודש, ובשבדיה ל-16 אלף שקל בחודש. בישראל, לשם השוואה, הוא בסביבות 9,500-10,000 שקל.

מערכת התמיכה הרחבה מתבטאת היטב במה שנקרא "הרובד הראשון", קרי קצבאות הזיקנה. ה-OECD המליץ השבוע באופן חד-משמעי להגדיל את קצבאות הזיקנה בישראל, וזו הייתה גם המסקנה שלנו בטור בשבוע שעבר. הן הרובד הראשון והן הרובד השני בישראל עשויים לא להספיק לבעלי השכר הנמוך בדור הנוכחי, שהרי השכר החציוני בישראל עומד על כ-6,200 שקל ברוטו בלבד בחודש.

שימו לב איך תומך ה"רובד הראשון" במדינות הנורדיות בגמלאים: בנורבגיה קצבת זקנה בסיסית עומדת על כ-6,400 שקל בחודש, בדנמרק היא עומדת על כ-3,400 שקל בחודש ועליה יש קצבה משלימה ועוד קצבאות פנסיה של הרובד השני. בשבדיה הקצבה הבסיסית עומדת על כ-3,600 שקל בחודש. וזה לא הכול: יש הטבות נוספות לגמלאים עם הכנסה נמוכה. בדנמרק יש מערך של הטבות למקבלי קצבת זיקנה שכוללות עלויות דיור, חימום והסקה, בריאות ומיסוי מופחת על דיור בבעלות. ההטבות הללו שוות תוספת של כמה אלפי שקלים בחודש. גם בשבדיה, גמלאים יחידים נהנים מקצבת דיור המכסה כמעט באופן מלא את עלות הדיור, עד תקרה של כ-3,100 שקל בחודש. השורה התחתונה היא שבישראל קצבת הזיקנה הבסיסית מתחילה בכ-1,500 שקל והתמיכה בגמלאים רחוקה מאוד מכפי שנהוג במדינות הנורדיות.

או.קיי, תגידו, חכם גדול. בשביל לשלם יותר קצבאות, צריך הרי כסף, צריך יותר הכנסות ולכן צריך יותר מסים. איך אפשר בכלל לדמיין קצבאות זיקנה כפולות או משולשות בישראל? מהיכן המדינה תביא את הכסף? ממסים נוספים? גם כך המסים בישראל, ואנחנו מדברים על המיסוי הישיר והעקיף יחד, הוא בסך הכול סביב הממוצע ב-OECD. התשובה שלנו אולי תישמע לכם קצת פופוליסטית: טיפול ב"שיטת" שלמה נחמה ודומיו, שמאפשרת לעשירים להתחמק ממסים בהיקפים גדולים (ושלא יבלבלו את המוח באמירה שזה זניח יחסית להכנסות השנתיות ממסים בישראל), היא חלק מהפתרון: ברגע שיצליחו לצמצם את הכלכלה השחורה-השחורה ואת הכלכלה השחורה-לבנה (תכנוני מס) יהיה אפשר להגדיל את הכנסות המדינה ממסים כדי לאפשר תמיכה גדולה יותר בקצבאות הזקנה.

2. וכעת לרובד השני: פרופ' איתן ששינסקי הפתיע השבוע כשהצהיר כשמערכת הפנסיה הישראלית צריכה למעשה להפוך מפרטית לממלכתית, בדומה לשבדיה. כיום הרי ההפרשות של העובדים והמעסיקים זורמות לקרנות פנסיה פרטיות הנשלטות בידי חברות הביטוח בעיקר. הן מנהלות את הכסף בשוקי ההון וגובות עליו דמי ניהול. מה שמציע ששינסקי הוא למעשה להפוך את הפנסיה לממלכתית באמצעות הנפקת אג"ח מיועדות על-ידי הממשלה.

נשמע מופרך? נשמע בולשביקי? נשמע אנרכיסטי? ממש לא. הנה תזכורת לאופן שבו עבדה ועובדת מערכת הפנסיה הנוכחית בישראל. כחלק מהרפורמה בקרנות הפנסיה בשנת 2003 ונוכח גירעונות אקטואריים בחלק מהקרנות הוותיקות, הוחלט אז (נתניהו), לבד מתמיכה בקרנות, גם על עדכון תקרת ההשקעה של קרנות הפנסיה הוותיקות והחדשות באג"ח מיועדות ל-30% מהשווי של נכסי הקרן, לעומת 93% לפחות בקרנות פנסיה ותיקות ו-70% בקרנות פנסיה חדשות. המשמעות היא שכיסוי כמעט מלא של אג"ח מיועדות היה קיים והיום הוא ירד רק ל-30% - כלומר, קרוב לשליש מנכסי הפנסיה של הציבור הן באמצעות אג"ח מיועדות, אג"ח לא סחיר וללא סיכון. בהחלטה אז נקבע שלקרנות הפנסיה יונפקו אג"ח מיועדות מסוג "ערד" הנושאות קופון אפקטיבי של 4.86% לשנה, במקום איגרות חוב מסוג "מירון" הנושאות קופון אפקטיבי של 5.58% לשנה.

בואו נפשט את זה: המדינה למעשה מלווה כסף מקרנות הפנסיה ונותנת תמורתם תשואה מובטחת ודי יפה של קרוב ל-5% בשנה, צמוד לערך השווה לכשליש מנכסיהן. זו למעשה כרית הביטחון של כספי הפנסיה - השאר מנותב לשוקי ההון. מה שששינסקי אומר הוא שצריך להעלות את הכיסוי של האג"ח המיועדות ל-100%.

יש כמה בעיות לכאורה. הראשונה היא שהכסף של הפנסיה הולך למעשה (גם) להשקעות פרטיות ובהצעה של ששינסקי זה מתחסל. יש שיגידו: עדיף כך, לאור ההשקעות הכושלות של המוסדיים (צריך להיות הוגנים: ההשקעות הכושלות הן בסך הכול בשיעור זניח יחסית לתיק הפנסיה). הבעיה השנייה היא הסבסוד למעשה של המדינה לאג"ח מיועדות. למה סבסוד? כי בתקופות מסוימות המדינה יכולה לגייס את הכסף בריבית הרבה יותר נמוכה, כפי שקורה בשנים האחרונות בגלל הריבית האפסית, ולכן היא מסבסדת למעשה תשואה גבוהה לחוסכים, כלומר משלמת להם ריבית הרבה יותר גבוהה מכפי שיכלה לעשות בשוק. דבר שלישי: בשנים האחרונות הניבו המוסדיים תשואה ברוטו של 7%-8% נומינלית (ללא דמי ניהול), כתוצאה מהפריחה בשוקי ההון, כך שחובבי סיכון יגידו: 5% צמוד לשנה זו תשואה נחמדה, אבל אפשר להשיג יותר בממוצע רב-שנתי. אנחנו חושבים שהתשואה של השנים האחרונות לא תחזור על עצמה בשנים הקרובות. כבר ראו זאת ב-2015, ופתיחת 2016 לא מבשרת טובות. אנחנו מכירים הרבה אנשים שהיו קונים תשואה של קרוב ל-5% צמודה בלי סיכון לכל החיים.

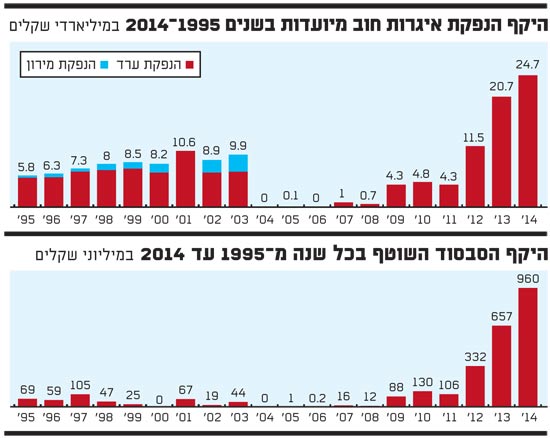

הגרפים המצורפים לטור זה מראים את היקף הנפקות האג"ח של מדינת ישראל לטובת הפנסיה שלנו ואת היקף הסבסוד המוערך על-ידה בעקבות ההנפקות. רואים היטב שמ-2014 חלה עלייה משמעותית בהיקף ההנפקות, בין היתר בגלל הזכאות של קרנות הפנסיה הוותיקות לאחר שירדו מתחת לרף וגם כמובן בקרנות הפנסיה החדשות לאור הגידול בשווי הנכסים שלהם בעקבות החלת פנסיה חובה בישראל.

במקביל, היקף הסבסוד גם עלה משמעותית והגיע בשנת 2014 אל קרוב למיליארד שקל (מדובר על ההנפקות באותה שנה - הסבסוד השנתי הכולל על הנפקות ישנות עמד על 2.7 מיליארד שקל) בגלל ירידת התשואות בשוקי ההון (אם הממשלה יכולה לגייס בריביות הרבה יותר נמוכות ממה שהיא מבטיחה, הסבסוד הרי עולה).

נניח שהיו מקבלים את הצעת ששינסקי, היו מכסים ב-100% אג"ח מיועדות את כספי הפנסיה - אז הסבסוד היה מגיע לכמה וכמה מיליארדי שקלים בשנה בסביבת ריבית נמוכה מאוד. סבסוד כבד זה גרוע, אתם ודאי אומרים. כמובן! רגע, רגע, לא מסבסדים את מקבלי הפנסיה התקציבית במיליארדים על מיליארדים מדי שנה? ודאי. אז הרעיון של ששינסקי לא רע: זו דרך מצוינת דווקא לאזן קצת בין מקבלי הפנסיה התקציבית לפנסיה הצוברת. ודבר חשוב נוסף שיכול לאזן באופן טוב יותר את מערכת הפנסיה הישראלית: הגדלת המיסוי על קצבאות פנסיה גבוהות במיוחד ובמקביל מבחני הכנסה לקצבת זיקנה, כי אין טעם לתת קצבאות גם לאלה יש להם די והותר.

נורבגיה: מערכת הפנסיה ב-2014

מקור: דוח OECD על מערכות הפנסיה

מערכת הפנסיה הציבורית החדשה, שהושקה ב-2011, מורכבת מפנסיה צמודת הכנסה ומקצבה מובטחת לאנשים ללא פנסיית הכנסה.

ב-2006 הושקה מערכת פנסיה למגזר הפרטי כהשלמה לקצבה הציבורית. מבחן הזכאות לפנסיה הוא תושבות של 3 שנים לפחות מגיל 16 עד 66. זכאות מלאה לפנסיה - בעקבות תושבות של 40 שנה.

חישוב ההטבות

קצבת הכנסה

במערכת החדשה הפנסיה מצטברת מהכנסה מעבודה או מקורות אחרים, מגיל 13 עד 75. ההפרשות גדלות מדי שנה והן בשיעור של 18.1% מההכנסה המוגדרת לצורכי פנסיה, עד תקרה מסוימת. קצבאות רבות של הביטוח הלאומי נקבעות יחסית לסכום בסיסי (G), שעמד ב-2014 על 85,245 כתר נורבגי לשנה בממוצע (כ-3,200 שקל לחודש, המטבע הנורבגי שקול היום לכ-0.46 שקלים) בממוצע. ב-2011 הושקה מערכת פרישה גמישה לבני 62-75. מגיל 62 אפשר לשלב עבודה מלאה או חלקית ופנסיה ללא מבחן הכנסה.

פנסיה בסיסית (מובטחת)

קצבת זקנה בסיסית מובטחת תחליף את קצבת המינימום הנוכחית. המינימום לפנסיונר יחיד הוא 167,963 כתר לשנה (קרוב לכ-6,400 שקל בחודש!), 31% מהשכר הממוצע.

פנסיה של הפרשות מוגדרות

מ-2006 המעסיקים חייבים להפריש 2% משכר עובדיהם לתוכנית פנסיה מוגדרת, ומדובר על שכר שנע מהסכום הבסיסי שהוזכר למעלה (G) עד פי 12 מהסכום הזה. ב-2011 הוכנס לתוכנית הפנסיה סעיף של פרישה גמישה מגיל 62. הקצבאות חייבות להינתן לכל החיים או לפחות עד גיל 77, על-פי טבלאות תוחלת חיים לכל מגדר.

פנסיה פרטית וולונטרית

הנורבגים יכולים לחסוך בקופת גמל וולונטרית נוסף על קצבאות הזקנה ותוכניות הפנסיה במקומות העבודה.

פרישה מוקדמת

לכשני שלישים מכל השכירים יש תוכניות פרישה מוקדמת חוזיות (AFP). התוכנית הזו, שהושקה ב-1989, מאפשרת פרישה בגיל 62. במגזר הציבורי היא מיועדת לבני 62-66. אי-אפשר לשלב עבודה ופנסיה ללא מבחן הכנסות.

היקף הנפקת איגרות החוב

המספרים של נורבגיה

שבדיה: מערכת הפנסיה ב-2014

מקור: דוח OECD על מערכות הפנסיה

מערכת הפנסיה הלאומית מורכבת מהפרשות מהשכר לחשבון קצבה היפותטי (רעיוני) וממערכת מוגדרת של הפרשות עם מערכת משלימה למעוטי הכנסה. קרנות פנסיה לבעלי מקצוע עם הטבות והפרשות מוגדרות הן האלמנט הפופולרי השלישי. אפשר לקבל את הקצבה הלאומית מגיל 61. בדומה לנורבגיה הזכאות לקצבת פנסיה היא מבחן תושבות של 3 שנים לפחות ומקסימום פנסיה דורשת תושבות של 40 שנה.ההפרשה של העובד לחשבון הפנסיה ההיפותטי ולמערכת המוגדרת היא 18.5% מהשכר לפנסיה. ההפרשות נגבות מעל סף שכר ויש להם גם תקרת שכר. יש "מנגנון איזון": אם הנכסים נמוכים מההתחייבויות, הצמדת הקצבאות מופחתת בשיעור הנכסים להתחייבויות.

חישוב ההטבות

פנסיה בסיסית מובטחת

"הפנסיה המובטחת" מיועדת ליחידים עם קצבאות נמוכות מהחשבונות ה"רעיוניים". לאדם יחיד (גבר או אשה) שנולד אחרי 1938, הקצבה המובטחת המלאה ב-2014 הייתה 94,572 כתר בשנה (כ-3,600 שקל בחודש, כתר שבדי שקול לכ-0.46 שקל ישראלי). גמלאי יחיד נזקק נהנה גם מקצבת דיור שמכסה 93% מעלות הדיור, עד תקרה של 5,340 כתר בחודש.

פנסיה אישית מוגדרת

עוד 2.5% מהשכר לפנסיה מופרשים לחשבון פנסיה אישי, שבו יש לעובדים בחירה רחבה של אפיקי השקעה. הגמלאי בוחר גם את אופן קבלת ההטבות, בקצבאות שנתיות שמונעות סיכוני השקעה, או מתוך קרן שמנוהלת על-ידי חברת ניהול לטעמו. הקצבאות מחולקות לפי אומדן תוחלת החיים בתוספת ריבית עתידית של 3% ובניכוי דמי ניהול.

תוכניות מקצועיות מנדטוריות-למחצה

התוכניות הללו נפוצות מאוד בשבדיה ומכסות כ-90% מהשכירים. יש ארבע תוכניות עיקריות כאלה, והמודל נקרא ITP לעובדי צווארון לבן, לילידי שנת 1979 ואילך.

פרישה מוקדמת

קבלת קצבאות שקשורות בשכר אפשרית מגיל 61. הפנסיה המשלימה למעוטי הכנסה קיימת רק מגיל 65. הפנסיות הן לכל החיים אך אפשר לקבלן במלואן בתקופה מוגבלת של 5 שנים.

פרישה מאוחרת

אפשר לדחות את קבלת קצבאות החשבון ההיפותטי והפנסיה הרגילה ללא הגבלת גיל. אפשר גם לשלב פנסיה ועבודה. עוד אפשרות היא למשוך חלקית פנסיות (25%, 50% או 75% מהפנסיה המלאה).

המספרים של שבדיה

דנמרק: מערכת הפנסיה ב-2014

מקור: דוח OECD על מערכות הפנסיה

מערכת הפנסיה מורכבת מכמה רבדים. יש מערכת קצבאות זיקנה ציבורית (ממלכתית) בסיסית, ומערכת משלימה למעוטי הכנסה במיוחד. כמו כן יש מערכת פנסיה המבוססת על הפרשות חד-פעמיות (ATP). בנוסף, קרנות פנסיה מקצועיות במסגרת הסכמי עבודה קיבוציים מכסות כ-90% מהשכירים במשק. גיל הפרישה עומד על 65 ויעלה בהדרגה ל-67 במהלך 2019-2022. זכות מלאה לפנסיה דורשת תושבות של 40 שנה.

חישוב ההטבות

קצבת הזקנה

קצבת הזיקנה המלאה היא 5,908 כתר דני בחודש (כ-3,400 שקלים לחודש, כתר דני שווה היום כ-0.58 שקל) בשנה, כ-17% מהשכר הממוצע. הקצבה מופחתת ב-30% אם השכר עלה על 301,200 כתר בשנה (כשלושה רבעים מהשכר הממוצע).

קצבה משלימה

התוספת המלאה היא 6,137 כתר בחודש (כ-3,500 שקלים) או 73,644 קרונות בשנה לגמלאים יחידים ו-35,692 כתר בשנה לזוגות (לאו דווקא נשואים). הזכאות נקבעת אחרי חישוב כל מקורות ההכנסה (כולל ATP ופנסיה מקצועית) מלבד קצבת זיקנה. פנסיונרים קשישים משירות המדינה יכולים לקבל תוספת של 16,200 כתר בשנה, לפני מס ובתשלום שנתי אחד. ההשלמה הזו מיועדת לגמלאים העניים ביותר שאין להם נכסים נזילים משמעותיים. הקצבאות מעודכנות מדי שנה בצמידות לשכר הממוצע בשנתיים הקודמות.

קיים מערך של הטבות מיוחדות למקבלי קצבאות זקנה, שכולל עלויות דיור, חימום והסקה, בריאות ומיסוי מופחת על דיור בבעלות. הטבת הדיור הגבוהה ביותר הגיעה ב-2014 לכ-4,000 בחודש.

ATP - הפנסיה הקיבוצית המשלימה

ATP היא ביטוח קיבוצי במימון מלא שהוא חובה. המערכת הזאת מספקת פנסיה לכל החיים מגיל 65 וקצבת שאירים חד-פעמית במקרי מוות. ATP מכסה את כל השכירים וכמעט את כל מקבלי הטבות הביטוח הלאומי, ולכן היא כמעט פנסיה אוניברסלית. ההפרשה ל-ATP היא בסכום שנתי חד-פעמי שמתבסס על מספר שעות העבודה. עובד במשרה מלאה (115 שעות עבודה חודשיות ומעלה) הפריש 3,240 כתר ב-2014. המעסיק הפריש שני שלישים מהסך הזה, והוא הפריש רק שליש. ההפרשות מעודכנות מדי פעם כדי לשקף את עליית השכר הממוצע במשק.

הפנסיות המקצועיות

90% מעובדי המגזר הציבורי ו-75% מעובדי הסקטור הפרטי מכוסים במסגרת חוזי העבודה הקיבוציים. ההפרשות נעות בין 12% ל-18% מהשכר, והן עולות בדרך-כלל עם השכר הגבוה יותר. הפנסיה הזו מכסה גם מגוון של הטבות - נכות, שאירים, מחלות קשות.

פרישה מאוחרת

בדנמרק אפשר לדחות את גיל הפרישה בעשר שנים לכל היותר. תוספת הפנסיה לשנה נקבעת על-ידי חלוקת השנה בתוחלת החיים של העובד. לדוגמה, אם בגיל 68 צפויות לעובד עוד 17.1 שנות חיים, התוספת שהוא יקבל תהיה 1/17.1 שהם 5.8%.

המספרים של דנמרק