חודש ינואר המשיך את המגמה של החודשים האחרונים, כאשר איגרות החוב צמודות המדד רשמו תשואת חסר אל מול האיגרות השקליות. כך למשל, בעוד שמדד איגרות החוב הממשלתיות השקליות בריבית קבועה רשם עלייה של 1% מתחילת השנה, האפיק הממשלתי הצמוד, בנטרול האג"ח הארוכות ל-30 שנה, רשם תשואה נמוכה יותר של 0.1%. בלטו לשלילה בעיקר האג"ח הממשלתיות הצמודות הקצרות, שרשמו אף ירידה במחיריהן מתחילת החודש.

גם באפיק הקונצרני, מדד התל בונד השקלי רשם ביצועי יתר עם עלייה של 0.7% מתחילת 2016, בעוד שמדד תל בונד 60 הצמוד רשם ירידה של 0.3%.

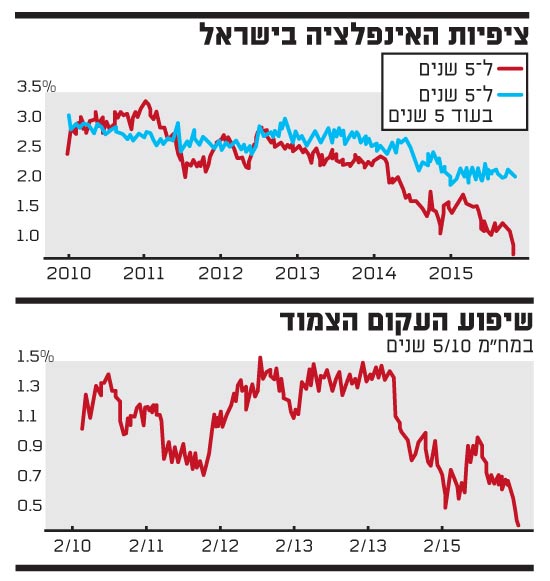

מגמה זו היא למעשה השתקפות של הציפיות האינפלציוניות הגלומות בשוק האג''ח, שרשמו ירידה חדה בתקופה האחרונה לשפל שלא זכור כמותו בשנים האחרונות. ציפיות האינפלציה לשנה הגיעו לרמה שלילית של 0.7%-, קרי השוק צופה שהאינפלציה תמשיך להיות שלילית ב-12 החודשים הקרובים, וזאת בניגוד להערכות מרבית החזאים שצופים עלייה קלה של כ-0.3% בממוצע. בטווחים הבינוניים, ציפיות האינפלציה נעות סביב רמות של 0.6%-1.1%, ובטווחים הארוכים סביב 1.2%-1.4% בלבד.

לירידה החדה בציפיות האינפלציה של השוק בישראל ישנם מספר גורמים:

השפעת הירידה במחירי הסחורות בעולם, ובראשן הנפט - הירידה המסוימת בביקושים העולמיים על רקע הצמיחה הנמוכה בעולם, ובעיקר ההתמתנות בקצב הצמיחה בסין ועודפי ההיצע בסחורות, כמו גם מדיניות מכוונת של ערב הסעודית, הביאו לירידה חדה במחירי הסחורות בשנה האחרונה, ובראשן במחיר הנפט שנחתך בצורה חדה מרמה של 100 דולר לכ-31 דולר כיום. סעיפי האנרגיה למיניהם הפחיתו את מדד המחירים לצרכן בישראל בשנת 2015 ב-1%.

הוזלות מחירים יזומות מצד הממשלה - טיפולה של הממשלה בסוגיית יוקר המחיה כלל שורה של צעדים, ביניהם: הפחתה של 1% במע''מ, הפחתת תעריף מחירי החשמל והמים, הפחתה במחירי התחבורה הציבורית, הוזלת מחירי ביטוח החובה, וכן ביטול אגרת הטלוויזיה. הוזלות המחירים שיזמה הממשלה גרמו להפחתה של 0.7% באינפלציה ב-2015, ויהיו אחראיות לירידה נוספת במדד של כ-0.3% בשני המדדים הקרובים, ינואר-פברואר.

השפעת העונתיות - נזכיר, כי ישנו מאפיין של עונתיות במדדי המחירים לצרכן, כאשר לרוב החודשים מארס עד אוגוסט, חודשי האביב והקיץ, מתאפיינים במדדים גבוהים יחסית, ולעומתם החודשים ספטמבר-פברואר, חודשי הסתיו והחורף, מתאפיינים לרוב במדדים נמוכים ואף שליליים. חלק מהשפעת העונתיות אמורה לבוא לידי ביטוי בשני המדדים הקרובים, שאמורים לרדת בממוצע סביב ה-1% במצטבר.

"מה שהיה הוא שיהיה" - זוהי נטייה אנושית טבעית לחשוב כך.

נזכיר, כי בשנת 2015 האינפלציה בישראל ירדה בפועל ב-1%, לאחר ירידה של 0.2% בשנת 2014. סביבת האינפלציה השלילית שמלווה אותנו בשנים האחרונות, והיעדר צפי לשינוי המגמה בעתיד הקרוב, לצד הגורמים שמנינו, הם שהובילו לירידה החדה בציפיות האינפלציה לאורך העקום בחודשים האחרונים.

הציפיות בישראל גבוהות מבארה"ב

ישראל אינה נבדלת מהעולם; הירידה בציפיות האינפלציה התרחשה בחודשיים האחרונים במרבית המדינות המפותחות. תופעה זו נובעת בעיקר מהמשך הירידה החדה במחיר הנפט, שירד בחודש האחרון אף מתחת לרמה של 30 דולר לחבית. עם זאת, למרות הרקע המשותף במדינות השונות, בישראל החל מחודש דצמבר ירדו ציפיות האינפלציה לטווחים הקצרים והבינוניים בצורה חדה הרבה יותר מאשר במדינות האחרות, וזאת על אף שהשפעת מחיר הנפט על המדד בישראל נמוכה יחסית, בשל מרכיבו הגבוה והקבוע של המיסוי (כ-67%) בניגוד למדינות רבות. לעומת זאת, הירידה בציפיות האינפלציה הארוכות בישראל הייתה דומה ואף נמוכה מעט מאשר במדינות האחרות.

כך לדוגמה, ציפיות האינפלציה בישראל הגלומות ל-10 שנים זהות לאלו שבארה''ב, 1.4%, אך נמוכות יותר לטווח של חמש שנים - 0.85% לעומת 1.2%. גם בגרמניה הציפיות ל-5 ול-10 שנים עומדות על 0.7% ו-0.9% בהתאמה, קרי פער הציפיות ביניהן נמוך יחסית.

הירידה החדה בציפיות האינפלציה קצרות הטווח והבינוניות לעומת הארוכות באה לידי ביטוי בהשתטחות החדה של העקום הצמוד בישראל. תלילות העקום הצמוד בחלק הבינוני-ארוך שלו, 5-10 שנים, שפחות מושפעת מהמדדים הקרובים, ירדה לרמה הנמוכה ביותר בשנים האחרונות (ראו גרף). אם נבחן את ציפיות האינפלציה ל-5 שנים בישראל, שעומדות על רמה של 0.85%, אל מול ציפיות האינפלציה (פורוורד) ל-5 שנים בעוד חמש שנים, קרי מהשנה החמישית עד לעשירית, שנותרו סביב 2.1%, נגלה שנפתח בינן פער שהוא הגדול ביותר בשנים האחרונות. הדבר מבטא את הצפי לאינפלציה נמוכה בחמש השנים הראשונות, וחזרה לאמצע טווח היעד של בנק ישראל לאחר מכן. גם אם בוחנים את ציפיות הפורוורד ל-5 שנים בעוד 5 שנים בישראל בהשוואה לארה''ב, ישנו פער משמעותי, כאשר ציפיות האינפלציה בין השנה החמישית לעשירית בישראל גבוהות יותר מאשר בארה''ב.

הדבר מעיד על כך שהחלק הבינוני בעקום בישראל ירד בצורה חדה, על רקע החשש מהמדדים השליליים הקרובים וירידת מחירי הנפט, וזאת לעומת החלק הארוך של העקום. הדבר מצדיק, להערכתנו, קיצור של המח''מ באפיק הצמוד מחלקו הארוך לחלקו הבינוני כיום.

ומה מבחינת החזקה של רכיב צמוד-שקלי בתיק ההשקעות? לנוכח הירידה המתמשכת בציפיות האינפלציה הגלומות בשוק האג''ח הן בטווחים הקצרים והן בטווחים הבינוניים, לרמת שפל חדשה, ולנוכח הסיבות שציינו לעיל, אנו ממליצים להגדיל בצורה הדרגתית בחודשים הקרובים את הרכיב הצמוד בתיק ההשקעות, על פני האפיק השקלי.

הכותבים הם יו"ר בית ההשקעות מיטב דש ומנהל השקעות בקופות הגמל והפנסיה של מיטב דש. אין לראות בכתבה המלצה או תחליף לשיקול דעתו העצמאי של הקורא, או הזמנה לבצע רכישה או השקעות ו/או פעולות או עסקאות כלשהן. במידע עלולות ליפול טעויות ועשויים לחול שינויי שוק

ציפיות האינפלציה בישראל

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.