אחרי חצי שנה קטסטרופלית, פתיחת מרווחים וירידה לרמות שפל בצל חששות מגל פשיטות רגל, בעיקר בשל ירידת מחירי הנפט , ניכרת בחודש האחרון התעוררות מחודשת באג"ח High Yield (אג"ח בתשואות גבוהות), סגירת מרווחים וביצועים חזקים. אחרי שירדו ביותר מ-10% מתחילת נובמבר ועד תחילת פברואר, מאז אמצע החודש שעבר זינקו מדדי אג"ח High Yield ביותר מ-9%, המרווחים ירדו בכ-20%, ההנפקות התעוררו מחדש וקרנות הסל המובילות בתחום גייסו כ-5 מיליארד דולר.

הגורם המרכזי לשינוי במצב הוא כמובן מחירי הנפט ויתר הסחורות. הפריחה של שוק ה-HY בשנים האחרונות הובילה יותר ויותר חברות אנרגיה לנצל את הגאות ולגייס אג"ח, כך שהסקטור מהווה כיום כ-14% משוק האג"ח הקונצרניות מתחת לדירוג השקעה. אם נצרף אליו גם את סקטור חומרי הגלם, שכולל בעיקר חברות מתחומי הנפט, הגז הטבעי, הזהב והכימיקלים, נראה כי התחום הזה תורם כ-25% משוק ה-HY, ולכן השפעתו על ביצועי השוק הזה דרמטיים. אגב, אם בוחנים את הנתח של הנפט והסחורות מתוך כלל אג"ח HY בעולם (כולל אג"ח ממשלתיות מתחת לדירוג השקעה), הנתח שלהם הוא כ-18%.

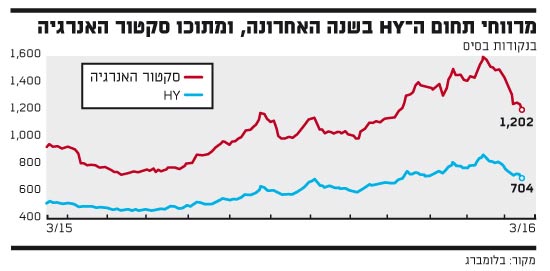

לפיכך, לזינוק של כמעט 50% במחירי הנפט מאז 11 בפברואר (כשחבית נפט נסחרה ב-28 דולר) הייתה תרומה משמעותית להתאוששות אפיק ה-HY. ניתן לראות זאת היטב במרווחי ה-HY, כפי שהם נגזרים מחוזי ה-CDS לחמש שנים. המרווח הממוצע של אג"ח HY כיום הוא 704 נקודות בסיס, לעומת 873 נקודות בשבוע הראשון של פברואר. המרווחים הגדולים ביותר הם כמובן באג"ח ממגזר האנרגיה, שם הם ברמה של 1,212 נ"ב, אחרי שכבר ירדו בכ-20%. גם בסקטורים אחרים הורגשה ירידת מרווחים, אם כי מתונה יותר. המרווחים הגבוהים ביותר אחרי הנפט הם בסקטור התעשייה (879 נ"ב), חומרי הגלם (738 נ"ב) והתשתיות (715 נ"ב).

השאלה האם המרווחים ימשיכו לרדת והאג"ח ימשיכו לעלות טמונה במידה רבה בשאלה עד כמה התנאים הנוכחיים תומכים בכך. אין ספק כי הגדלת ההרחבה הכמותית באירופה, יחד עם הורדת הריבית והצעדים המשלימים שעליהם הודיע נגיד הבנק המרכזי האירופי ביום חמישי האחרון, עשויים לתרום לכך תרומה רבה. גם לדברי דראגי, שלפיהם הריבית באירופה תישאר אפסית עוד הרבה זמן אחרי ששאר הצעדים יסתיימו, יש השפעה חיובית על הסקטור. כל אלה אמנם לא משפרים מיידית את מצב המאקרו, אך הם מגדילים את הנכונות של משקיעים לקחת על עצמם סיכונים כדי לקבל תשואות גבוהות יותר בתיקי ההשקעות.

ניתן היה כמובן לראות זאת בשלוש השנים האחרונות, כאשר איש לא צפה שהריביות בעולם המפותח יעלו בקרוב, והנפקות ה-HY העפילו לשיא כל הזמנים. ב-2013 וב-2014 גויסו כל שנה 1 טריליון דולר באג"ח HY, וב-2015 - כאשר העלאת ריבית בארה"ב כבר נראתה באופק - נרשמה ירידה בהיקפי ההנפקות לכ-828 מיליארד דולר.

נכונות להגדלת חשיפה

מרווחים גבוהים הם גם גורם חשוב התומך בנכונות משקיעים להגדיל חשיפה לאג"ח HY. המרווחים כיום נמצאים ברמות גבוהות מהממוצע של השנים האחרונות ברוב הסקטורים, כך שפוטנציאל רווחי ההון עדיין לא מומש במלואו. בחמש השנים האחרונות היה המרווח הממוצע באג"ח High Yield ל-10 שנים - כפי שהוא נמדד על-ידי מדד HY של ברקליס - 4.14%, והוא נמוך ב-40% מהמרווח הנוכחי.

מנגד, עם כל האופטימיות הזו יש להביא בחשבון את הגורם המרכזי שעשוי להפוך את התמונה - האפשרות שלא כל החברות ימשיכו להתקיים כדי לפרוע את חובותיהן. בסוף השבוע האחרון העלתה חברת הדירוג מודי'ס את התחזית שלה לשיעור פשיטות הרגל העולמי באג"ח HY, והיא צופה כי עד סוף השנה הוא יזנק ל-4.7%, הרמה הגבוהה ביותר מאז אוגוסט 2010, אז הגיע שיעור זה ל-5.6%. השיעור הנוכחי הוא 3.7%.

בתחזית הפחות אופטימית הזו תומכת העובדה שבחודש האחרון נרשמה קפיצה בקצב הורדות הדירוג בכל העולם. במהלך פברואר הורידה חברת הדירוג S&P את הדירוגים של 206 חברות בארה"ב - יותר מפי שניים ממספר הורדות הדירוג בחודש ינואר.

מוד'יס הורידה בפברואר דירוגים של 153 חברות בארה"ב, לאחר מספר דומה בינואר. באירופה הורידה S&P במהלך פברואר את הדירוגים של 57 חברות, לעומת פחות מ-20 הורדות דירוג במהלך חודש ינואר. מודי'ס הורידה דירוגים לכמעט 100 חברות באירופה. באסיה ירדו בפברואר הדירוגים של של S&P ל-29 חברות, בעוד שמודי'ס הורידה את הדירוג לכ-180 חברות. את הורדת הדירוגים מובילות בעיקר חברות הנפט, אך גם הפיננסים, התורמות כ-60% מהורדות הדירוג.

שינוי המגמה במחירי הנפט - אם יימשך - עשוי להפוך על פיה את המגמה הזו, מה שיביא להמשך ביצועים חזקים באג"ח HY, ולהתייצבות במצב החברות. באופן יחסי, היקפי הפירעונות של האג"ח הקונצרניות (חברות, ללא ממשלות) בדירוגי HY בעולם בשנתיים הקרובות אינו גבוה מאוד, כך ששיפור במצבן של החברות יבטיח גם את יכולות הפירעון שלהן בהמשך. היקף שוק אג"ח ה-HY הוא 3.6 טריליון דולר, וב-2016 יש פירעונות בהיקף 100 מיליארד דולר בלבד, וב-2017 כ-210 מיליארד דולר. ב-2018 הוא קופץ ל-310 מיליארד דולר ומ-2019 הוא כבר עובר את רף ה-400 מיליארד דולר מדי שנה, עד 2023.

התנודתיות במחירי הנפט מדגישה את הבדלי המרווחים בין הסקטורים השונים באג"ח HY, והיא מאפשרת כיום למשקיעים ליצור תיק מפוזר, המבוסס על בחירה סלקטיבית של אג"ח מסקטורים שונים, כך שניתן לנצל את ההשפעה של חברות הנפט על כל המגזר. עם זאת, לאור תנודתיות האפיק הזה, שיטת הפעולה הזו יכולה להתאים רק עבור משקיעים שבאפשרותם ליצור פיזור מספק של לפחות כמה עשרות אג"ח, הנדרש כחלק מהשקעה בתחום זה.

חשוב לפזר גם בנפט

חשיבות הפיזור גדולה מאוד גם בסקטור הנפט עצמו, שם מצד אחד יש חברות שמצבן הידרדר מאוד בגלל צניחת המחירים, ודירוגן נמוך, כמו צ'פסקי אנרג'י (CCC פלוס) שאג"ח לשש שנים שלה נסחרות ב-21.7% (אחרי שכבר עלה ב-50% מהשפל לפני חודש), ומצד שני חברות עם דירוג גבוה יותר, כמו Antero Resources (המדורגת BB), שאג"ח שלה לתקופה דומה נסחרות כיום ב-6.6% (אחרי עלייה של 22%). בה בעת, מי שיחפש היטב, יוכל למצוא גם חברות שנפגעו מהטלטלה באפיק כולו - למרות שאין להן קשר למחירי הנפט. כך למשל, ענקית הטלקום ספרינט (מדורגת B), שהאג"ח שלה לשבע שנים נסחרות בתשואה של 11.9%, אחרי שכבר עלו ב-25% בעקבות התיקון בנפט.

על רקע הקושי בבנייה עצמאית של תיק כזה, אין פלא כי בשבועות האחרונים ראינו חזרה של משקיעים לקרנות הסל על אג"ח HY. מאז אמצע פברואר גייסו HYG ו-JNK, שתי קרנות הסל הגדולות ביותר בסקטור הזה, כ-4 מיליארד דולר יחד. שתיהן עלו מעל 9% מאז החלה העלייה במחירי הנפט ב-11 בפברואר, ושתיהן מציעות תיק HY מגוון ומפוזר במיוחד - כמעט 1,000 איגרות חוב ב-HYG וכ-780 איגרות ב-JNK. מי שמעדיף להיחשף לתחום הזה אבל בסיכון מוגבל, יוכל למצוא מגוון קרנות סל על HY, המגבילות את המח"מ לתקופה של 0-5 שנים, הנחשבת בעולם למח"מ קצר.

* הכותב הוא מנהל מחקר יועצים בהראל פיננסים. אין לראות בכתוב שיווק השקעות או תחליף לייעוץ מס עצמאי. הכותב, החברה, חברות קשורות ובעלי עניין בהן עשויים להחזיק או לסחור בניירות הערך המצוינים בכתוב

מרווחי תחום ה-HY בשנה אחרונה, ומתוכו סקטור האנרגיה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.