בשנת 2015 צמח שוק התיקים המנוהלים בכ-2.7%, וסך הנכסים המנוהלים ב-124 החברות המנהלות הפעילות בתחום הצטבר לכ-262 מיליארד שקל. מדובר בסכום גבוה מזה של כל הנכסים שנוהלו בסוף 2015 בכלל קרנות הנאמנות (כ-229 מיליארד שקל), ויותר מכפול מסך הנכסים שנוהלו בתעודות הסל (כ-103.5 מיליארד שקל), והוא משקף גידול של כ-9% בסך הנכסים בתיקי ההשקעה המנוהלים ביחס לשנת 2014. נתונים אלו עולים מדוח שפרסמה היום רשות ניירות ערך על אודות תעשיית ניהול התיקים בישראל.

עוד עולה מהדוח של רשות ני"ע, כי בנטרול התיקים המנוהלים של לקוחות מוסדיים, הסתכם התיק הלא מוסדי - שמאופיין בלקוחות פרטיים גדולים וקטנים, בחברות עסקיות ובגופים לא מוסדיים אחרים - בכ-161.5 מיליארד שקל. סכום זה גדל בכ-3.5% ביחס ל-2014, אז נרשם גידול של כ-13% בנכסים הלא מוסדיים ביחס ל-2013.

הגידול בהיקף הנכסים המנוהלים בתיקי ההשקעה נרשם למול קיטון שחל בשנה שחלפה בנכסים המנוהלים בקרנות הנאמנות ובתעודות הסל, ולצד גידול בסך הנכסים המנוהלים בחיסכון הפנסיוני (החיסכון לטווח ארוך). כן נזכיר, כי לאחרונה פרסם בנק ישראל את נתוני תיק הנכסים הפיננסיים של הציבור, שהסתכם בסוף 2015 בכ-3.31 טריליון שקל.

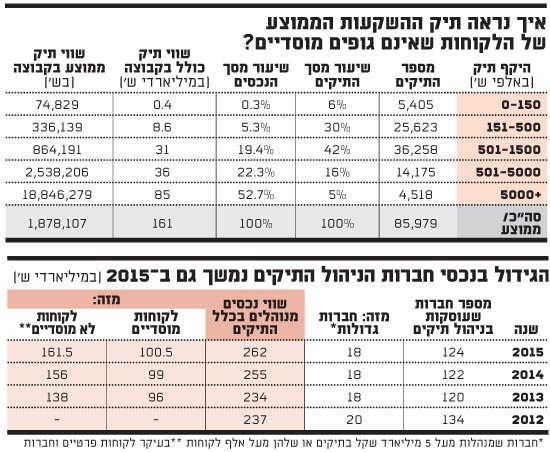

נכון לסוף 2015 נוהלו בשוק התיקים המנוהלים כ-86 אלף תיקי לקוחות שאינם גופים מוסדיים, שבהם נוהלו כ-1.88 מיליון שקל בממוצע. ברשות ני"ע ציינו כי בהסתכלות על כלל התעשייה עולה כי מספר הלקוחות בסוף 2015 עמד על כ-87,800, כאשר שווי התיק הממוצע היה כ-1.9 מיליון שקל.

מנתוני הרשות עולה עוד כי כ-50% מהכנסים בתיקים המנוהלים של עד חצי מיליון שקל מושקעים בקרנות נאמנות. זאת, לעומת כ-37% מהנכסים בתיקים המנוהלים שבהם חצי מיליון-עד 1.5 מיליון שקל, ו-28% מהכנסים בתיקים שבהם מעל 1.5 מיליון שקל ועד 5 מיליון שקל. בתיקים גדולים יותר מאלה, שיעור הנכסים שמנוהלים בתיקים באמצעות קרנות נאמנות עומד על כ-11%. ככלל, קצת יותר משישית מסך התיקים שאינם של לקוחות מוסדיים, כ-17%, מנוהלים בתיקי קרנות (נאמנות), בדומה לנתון זה ב-2014 (18%) והרבה מעל לשיעור שנרשם ב-2013 (13% מסך התיקים שאינם של מוסדיים).

כמה מהמנהלים נהנו מהחזר עמלות

עוד מגלה הדוח, כי שווי תיק ממוצע בתיקים שבהם קרנות הנאמנות מהוות 50% ומעלה משווי הנכסים, הוא כ-890 אלף שקל, ואילו בתיקים בהם קרנות הנאמנות מהוות פחות מ-50% משווי הנכסים, שווי תיק ממוצע הינו כ-2.4 מיליון שקל.

בסוף 2015 החזיקו 19 חברות, שהיוו כ-15.3% משוק החברות שמנהלות תיקי השקעה, בכ-79.7% מהלקוחות בשוק. במונחי נכסים - מדובר על שוק שבו עשרת השחקנים הגדולים (8.1% מסך הגופים המנהלים בשוק) החזיקו יחד ב-70.7% מסך הנכסים בשוק - כלומר, מעל ל-185 מיליארד שקל באותם גופים.

נתון מעניין נוסף שעולה מהמצגת שפרסמה רשות ני"ע, מגלה כי אצל 38 חברות מנהלות תיקי השקעה, היו הכנסותיהן מהחזרי עמלות - סכומים שמשלם חבר הבורסה למנהל התיקים מתוך העמלות ששולמו לחבר הבורסה על ידי הלקוחות, בגין עסקאות שמבצע מנהל התיקים בתיקי הלקוחות - גבוהות ביותר מ-10% מהעמלות ששולמו להן על ידי הלקוחות. מדובר ב-30.6% מסך החברות המנהלות שניהלו כ-18.1% מהכנסים בשוק זה. עם זאת, נציין כי הן ברבעון השלישי והן ברבעון הרביעי ב-2015 היו בשוק התיקים המנוהלים 17 חברות מנהלות שהחזרי העמלות שלהן היוו 5% ומעלה מסך הכנסותיהן מדמי ניהול.

אף מילה על המחיר והאיכות של ניהול התיקים

האם מחיר השירות בתיקים המנוהלים (דמי הניהול) ואיכותו (התשואות) הם סוגיות פחותות חשיבות, שלא מגיע לנו כציבור לקבל מידע לגביהן? מהמצגת שפרסמה רשות ני"ע התשובה אינה בהכרח שלילית, והיא לא המסר שהיינו מצפים לקבל מכל רגולטור, וודאי מהרשות עצמה בשורת התחומים עליהם היא מפקחת.

בשנים האחרונות ראינו כיצד דמי הניהול בקרנות הנאמנות ובחיסכון הפנסיוני יורדים, כשהגופים עצמם נמצאים תמידית תחת זכוכית מגדלת בכל הנוגע לתשואות שהם משיגים לציבור הלקוחות. הובילו לכך התערבות של העיתונות וצעדים רגולטוריים, ובעיקר זו תולדה של השקיפות בסוגיית התשואות ודמי הניהול - מחיר החיסכון - שהובילה לחשיפת הנתונים בפני כל.

ואולם, שוק ניהול התיקים, בין היתר משום המורכבות הניכרת והשונות האדירה בין הלקוחות (למשל בין מוסדיים שמנהלים כספי עתק, לחברות עסקיות שמנהלות סכומים גדולים, ועד לקהל הקמעונאי - עשיר יותר או פחות, או בין מגוון פרופילים נרחב ביותר של הסיכון בתיק והעדפות השקעה) - הוא שוק ממש לא שקוף.

אמנם, רשות ני"ע החלה בפרסום נתונים אגרגטיביים על השוק הזה שלא היו קיימים וגלויים בעבר, ואף ביקשה את אישור הכנסת ב-2012 לדרוש גילויים נרחבים עוד יותר (אך הכנסת בחרה ללכת עם החברות המנהלות במקרה זה, ולא להיענות לכל דרישות השקיפות שביקשה הרשות). אבל, אין בכך די. לדעתנו, רצוי לשפוך אור על הנתון הנ"ל, ולא לשמור על המצב הנוכחי שבו כל לקוח סוגר את ענייניו למול החברה המנהלת שלו. זה לא אמור להיות סוד מדינה. כדאי שיהיו לציבור כלים לניתוח תעשיית ניהול התיקים, שרלבנטית לכ-90 אלף לקוחות (באופן ישיר), גם בנוגע להכנסות התחום וגם באשר לתוצאות שהתעשייה משיגה ללקוחות. בינתיים, רב הנסתר על הגלוי.

איך נראה תיק ההשקעות הממוצע של הלקוחות שאינם גופים מוסדיים

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.