התנודתיות בשוקי המניות מתחילת השנה, עם ירידות חדות בשוקי המניות שלאחריהן הגיע תיקון חיובי, חד אף הוא, שולחת מסר של אי-ודאות למשקיעים. אם עד אמצע פברואר החשש היה ממשבר מתקרב מכיוונה של סין, ממצב מערכת הבנקאות באירופה ומשבר חוב בקרב חברות האנרגיה, הרי שלאחרונה נרשמה צפירת הרגעה עם העלייה החדה של כ-50% במחיר הנפט. זה לא שהבעיות והחששות נעלמו, אך בכל זאת השווקים תיקנו חלק נכבד מהירידות. לעומת זאת, שוקי איגרות החוב הממשלתיות שמחיריהן נסקו והתשואות שלהן לפדיון ירדו לרמת שפל, לא רשמו בינתיים תיקון של ממש והם עדיין משדרים מסר של מיתון מתקרב. כיצד שני המסרים הללו, של שוק המניות ה"אופטימי" ושל שוק האג"ח ה"פסימי", מתיישבים זה עם זה?

ניסינו להבין את הסתירה בין המסרים באמצעות ניתוח הקורלציה בין שוק המניות לשוק האג''ח. נזכיר, כי בהתאם לסיטואציה "המקובלת", עליות במניות באות לרוב יחד עם ירידות בשוק האג''ח, קרי עליית תשואות לפדיון, ובאותו אופן - ירידות במניות מלוות בעלייה במחירי האג''ח ובירידת תשואותיהן לפדיון. אם נבחן את התנהגות המניות והאג''ח בשנים האחרונות, נגלה כי החל משנת 2009 ועד לאמצע 2015, שוקי האג''ח הממשלתיות והמניות בארה''ב, ובמרבית המדינות המפותחות, התנהגו ככלל באותו כיוון - עליות שערים וירידת תשואות. המתאם החיובי נבע מהריביות האפסיות ומההרחבות הכמותיות שהנהיגו הבנקים המרכזיים, לצד האינפלציה הנמוכה שלא דחפה להעלאת ריבית והגדילה את רווחיות הפירמות - מה שטוב, כמובן, גם לבעלי המניות וגם למחזיקי האג"ח.

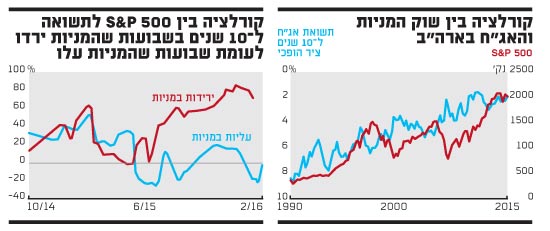

בגרף המצורף ניתן לראות כי מתאם חיובי בדמות מגמה של עליות שערים וירידת התשואות בשוק האג''ח, ועליית מחירים בו-זמנית בשוק המניות, שמאפיינת את השנים האחרונות (למעט 2013), היא תופעה שכבר ראינו כמוה למשל בשנים 1996-1998. לעומת זאת, בתקופות אחרות, דוגמת השנים 2000-2002 וכן 2008-תחילת 2009, ראינו מתאם שלילי כאשר נרשמו ירידות חדות בשוקי המניות ובאותה עת נרשמו עליות חדות בשוק איגרות החוב הממשלתיות, קרי, ירידת תשואות לפדיון. בשנים 2003-2008 נרשמו ירידות שערים בשוק האג"ח הממשלתי תוך עליית התשואות לפדיון, ובו בזמן - עליות חדות בשוק המניות, דהיינו שוב מתאם שלילי.

לנפט ולמצב בסין השפעה מכרעת

החל מאמצע 2015 אנו עדים לסוג של ניתוק במתאם. בגרף הנוסף ניתן לראות את הקורלציה בין מדד S&P500 לתשואה של אג''ח ל-10 שנים בארה''ב בתקופות בהן מדד המניות ירד, וכשהמדד רשם עליות.

הגרף מלמד על פסימיות המשקיעים החל מאמצע 2015, כשהחלו הירידות בשוקי המניות. זו התבטאה בתגובה א-סימטרית של שוק האג''ח לירידות בשוק המניות, לעומת תגובתו לעליות בשוק זה.

הקורלציה בין שוק המניות לאג''ח ל-10 שנים בתקופות של ירידות בשוק המניות, עלתה בעקביות החל מאמצע 2015 והגיעה לאחרונה קרוב ל-80%. קרי, בעת ירידות בשוק המניות קיים מתאם שלילי של 0.8, כאשר נרשמת עליית שערים בשוק האג"ח (מה שאומר ירידה בתשואה לפדיון של האג''ח ל-10 שנים). מנגד, בתקופות של עליות במניות, הקורלציה קרובה לאפס. כלומר, בתקופה של עליות במניות, לא נרשמות בהכרח ירידות שערים בשוק האג"ח.

הסיבה לכך קשורה כנראה לפסימיות, לפחות לפי שעה, של המשקיעים בשווקים ולחוסר האמון שלהם בכך שהנתונים החיוביים, וביניהם נתוני שוק העבודה החזק בארה"ב והעלייה באינפלציה, יצליחו להתמיד. הדבר בא לידי ביטוי בכך שעל אף התיקון החיובי בשוק המניות, המשקיעים לא מאמינים שהפד יצליח להמשיך ולהעלות השנה את הריבית יותר מפעם אחת. זה מה שעולה מתמחור החוזים לגבי תוואי הריבית. הערכת השוק כיום היא כי ריבית הפד בעוד שלוש שנים תעמוד על 1.1% בלבד, כאשר לפי תוואי הפד מישיבתו האחרונה, הריבית כבר בסוף 2016 צפויה לעמוד על 0.9%, ובעוד שלוש שנים על כ-3%, פער גדול מאוד מציפיות השוק.

לאחר כברת הדרך הארוכה בה שוקי האג''ח והמניות הלכו יחדיו, בשנים 2009 ועד 2014 (למעט 2013), אנו רואים שמאמצע 2015 חל שינוי במגמה ונוצר מתאם חלקי בלבד, שעה שירידות במניות מובילות לעליות באג"ח, אך עליות במניות לא מביאות לירידות באג"ח. האם אנו צפויים לראות היפרדות ומתאם שלילי מלא בין המניות לאג''ח בתקופה הקרובה?

התשובה לשאלה הזו תלויה, להערכתנו, דווקא באופן ההתפתחות של גורמים דוגמת התנהגות מחיר הנפט וסוגיית הנחיתה, הרכה או הקשה, בסין.

תוואי הפד מתקרב לעמדת המשקיעים

נבחן את השוק בארה''ב שמהווה הסמן הימני הן מבחינת צמיחה, והן בהיותו הקטר שהשווקים הפיננסיים מושפעים ממנו בצורה ניכרת. בשבוע האחרון הפד הותיר את הריבית ללא שינוי וחתך בחצי את מספר ההעלאות הצפויות השנה מארבע לשתיים, על רקע התנודתיות הגבוהה בשווקים ואי ביטחון לגבי האינפלציה העתידית. כאמור, הבנק צופה כעת שהריבית בסוף השנה תהיה 0.9% לעומת התחזית הקודמת ל-1.4%. עד סוף 2017 הריבית צפויה לטפס ל-1.9% ועד סוף 2018 לרמה של 3% - פחות מתחזיותיו הקודמות לריבית של 2.4% ו-3.3% בסוף 2017 ו-2018 בהתאמה. בנוסף, חברי הפד עדכנו מטה את הריבית בטווח הארוך מ-3.5% ל-3.3%.

היה והפד יישאר בשלו מבחינת מתווה העלאות הריבית, התשואה של האג''ח ל-10 שנים צריכה להיות סביב 2.6%, בעוד שכיום התשואה לפדיון היא 1.87%. הפער המהותי בין הערכות הבנק המרכזי לציפיות המשקיעים בשוק הצטמצם במעט בשבוע האחרון, כשתוואי הריבית של הפד התקרב להערכות המשקיעים (The Fed is behind the curve). מצד אחד, המשך שיפור בנתוני התעסוקה והצמיחה בארה''ב, תוך המשך לחצים אינפלציוניים שיתגברו, ובתנאי רגיעה בשווקים הגלובליים, יתמכו בעמדת הפד להעלאת ריבית ועלולים להביא לירידות מחירים ולעלייה חדה בתשואות לפדיון של איגרות החוב.

מצד שני, הרעה בנתונים הכלכליים ובצמיחה בארה''ב עשויים להביא לדחייה של העלאות הריבית ולהמשך התקרבות של עמדת הפד לעמדת המשקיעים בשוק, דבר שבכל מקרה כבר מגולם בתשואות, אולי אף יתר על המידה.

לכן, אנו מממשיכים להעדיף עמדה שמרנית ביחס לשוק האג''ח, תוך ישיבה במח''מ קצר-בינוני באיגרות הממשלתיות, בסביבות כ-4 שנים.

מבחינת שוק המניות, המשך שיפור בנתונים הכלכליים, שילווה באפשרות של עליית ריבית בצורה הדרגתית, עלול להביא בטווח הקצר אולי לירידות על רקע הגידול בעלויות המימון של החברות. אולם, בסיטואציה של צמיחה והמשך שיפור ברווחיות החברות, הדבר יביא כנראה להמשך מגמת העליות, גם אם בקצבים פחותים ובשלבים מאוחרים יותר.

מנגד, חולשה בכלכלה האמריקאית, או נחיתה קשה בסין, שעשויה להביא לעליות בשערי האג"ח הממשלתיות לאורך זמן, עלולה להביא למימוש חד בשוק המניות ולהתאמת המכפילים לרמה נמוכה מכיום.

אם נבחן את השוק המקומי, נגלה כי מדד המניות והאג''ח ל-10 שנים הושפעו לרוב משוק האג"ח האמריקאי וגם מהתנהגות שוק האג"ח הממשלתי הגרמני, וכמעט לא התנהגו בהתאם לאינדיקטורים מקומיים, כך שגם בישראל הקורלציה דומה לזו שבארה''ב.

* הכותבים הם יו"ר בית ההשקעות מיטב דש ומנהל השקעות בקופות הגמל והפנסיה של מיטב דש. אין לראות בכתבה המלצה או תחליף לשיקול דעתו העצמאי של הקורא, או הזמנה לבצע רכישה או השקעות ו/או פעולות או עסקאות כלשהן. במידע עלולות ליפול טעויות ועשויים לחול שינויי שוק

קורלציה בין מניות ואגח בארהב

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.